Không có đợt phát hành trái phiếu doanh nghiệp nào trong tháng 1/2023

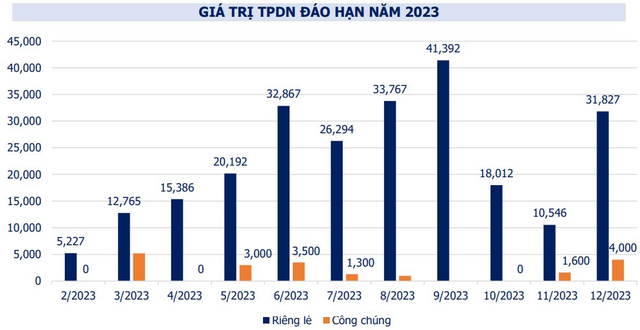

Theo thống kê của VBMA, cả năm 2023 sẽ có khoảng 285.000 tỷ đồng trái phiếu tới kỳ hạn đáo hạn.

Theo báo cáo tháng mới nhất về hoạt động phát hành trái phiếu của Hiệp hội Thị trường Trái phiếu Việt Nam (VBMA), đến ngày 31/1/2023, chưa có đợt phát hành trái phiếu doanh nghiệp nào trong năm 2023. Điều này hoàn toàn trái ngược với cùng kỳ năm 2022 khi có 7 đợt phát hành trái phiếu doanh nghiệp ra công chúng và 16 đợt phát hành trái phiếu doanh nghiệp riêng lẻ, tổng giá trị phát hành lên tới 29.280 tỷ đồng.

Các đợt phát hành được công bố trong tháng 1/2023 hầu hết đều được phát hành vào tháng 12/2022. Trong các đợt phát hành này, nhóm Ngân hàng chiếm đa số với 3.269,5 tỷ phát hành trái phiếu riêng lẻ và 10.637,8 tỷ đồng phát hành ra công chúng. 3 đợt phát hành còn lại đến từ nhóm các công ty Chứng khoán và Bất động sản, chỉ chiếm khoảng 3%.

Theo thống kê của VBMA, cả năm 2023 sẽ có khoảng 285.000 tỷ đồng trái phiếu tới kỳ hạn đáo hạn . Riêng tháng 1/2023, tổng giá trị trái phiếu doanh nghiệp đáo hạn là hơn 17.000 tỷ đồng, tập trung chủ yếu ở nhóm bất động sản và xây dựng. Các doanh nghiệp đã thực hiện mua lại hơn 8.000 tỷ đồng trái phiếu trong tháng đầu năm, tăng 56% so với cùng kỳ năm 2022.

Dự kiến trong tháng 2/2023, giá trị trái phiếu doanh nghiệp đáo hạn là hơn 5.200 tỷ đồng, toàn bộ là trái phiếu doanh nghiệp phát hành riêng lẻ.

Về kế hoạch phát hành sắp tới, dự kiến CTCP Tập đoàn Masan sẽ chào bán ra công chúng 1.500 tỷ đồng trái phiếu không chuyển đổi, không kèm chứng quyền và không có bảo đảm trong tháng 1 và tháng 2 năm 2023, kỳ hạn 60 tháng với mức lãi suất cố định 9,5% trong 2 kỳ tính lãi đầu tiên và lãi suất thả nổi là Lãi suất tham chiếu 3,975%/năm trong các kỳ tính lãi còn lại.

Ngoài ra, Ngân hàng TMCP Bắc Á cũng đã công bố kế hoạch chào bán ra công chúng đợt 2 hơn 2.564 tỷ đồng trong tháng 1 và tháng 2 năm 2023, kỳ hạn 7 và 8 năm với mức lãi suất thả nổi lần lượt là lãi suất tham chiếu + 1,1%/năm, lãi suất tham chiếu + 1,3%/năm và lãi suất tham chiếu + 1,5%/năm.

Tại thị trường sơ cấp, trong tháng 1/2023, Kho bạc Nhà nước tổ chức 8 phiên đấu thầu TPCP tại các kỳ hạn 5 năm, 7 năm, 10 năm và 15 năm với tổng giá trị gọi thầu là 34.000 tỷ đồng, tỷ lệ trúng thầu là 96,6%. Không có trái phiếu chính phủ bảo lãnh nào được gọi thầu trong tháng.

Đối với thị trường thứ cấp, giá trị giao dịch thông thường (Outright) ở mức 30.518 tỷ đồng (giảm 47,4% so với tháng trước) và giao dịch mua bán lại (Repo) là 26.272 tỷ đồng (giảm 7% so với tháng trước). Lợi suất TPCP (theo phòng chào giá VBMA) giảm ở tất cả các kỳ hạn so với tháng 12/2022.

Tháo gỡ khó khăn

Liên quan tới thị trường trái phiếu, tại cuộc họp báo Chính phủ thường kỳ đầu tháng 2, thứ trưởng Bộ Tài chính Nguyễn Đức Chi cho biết Bộ Tài chính đã tổng hợp, xin ý kiến của các Bộ ngành và Bộ Tư pháp. Hiện đang trong quá trình hoàn chỉnh bộ hồ sơ dự thảo sửa đổi, bổ sung một số nội dung Nghị định 65 quy định về chào bán, giao dịch trái phiếu doanh nghiệp riêng lẻ để trình Chính phủ. Dự kiến, Bộ Tài chính sẽ trình Chính phủ trong đầu tuần 6-10/2/2023.

Thứ trưởng Bộ Tài chính kỳ vọng, sau khi nhận được dự thảo Chính phủ sẽ sớm thông qua với nhiều nội dung mới để thích ứng tình hình thực tế, củng cố niềm tin thị trường, hỗ trợ doanh nghiệp phát hành trái phiếu mới, cùng với đó là bảo vệ quyền lợi nhà đầu tư tham gia thị trường.

Theo Dự thảo công bố trước đó, Nghị định sửa đổi bổ sung Nghị định số 65/2022/NĐ-CP có 3 điểm sửa đổi đáng chú ý, gồm: hoãn nâng chuẩn nhà đầu tư chứng khoán chuyên nghiệp 1 năm; giãn yêu cầu xếp hạng tín nhiệm thêm 1 năm và cho phép kéo dài kỳ hạn trái phiếu tối đa 2 năm.

Nhịp Sống Thị Trường