Không phải “big 4”, khối ngân hàng tư nhân mới là đầu mối đang tài trợ vốn trung dài hạn nhiều nhất

Cho vay kỳ hạn dài mang lại cho nhà băng biên lợi nhuận cao hơn, nhưng đồng thời cũng tiềm ẩn rủi ro lớn hơn.

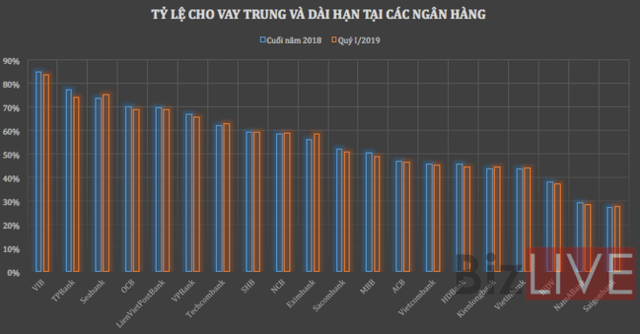

Tỷ lệ cho vay trung, dài hạn có nơi lên tới gần 84%

Khảo sát tại 20 ngân hàng đã công bố BCTC quý I/2019 cho thấy, tỷ lệ vốn cho vay trung và dài hạn trung bình của nhóm ở mức 54,68%. Dù tỷ lệ này có dấu hiệu giảm nhẹ so với cuối năm trước (55,08%), nhưng vẫn được đánh giá ở mức cao.

Đáng chú ý, tỷ lệ cho vay trung và dài hạn trong cơ cấu tổng dư nợ của nhóm ngân hàng thương mại tư nhân cao hơn rất nhiều so với nhóm ngân hàng có vốn nhà nước chi phối.

Như tại ngân hàng VIB, tính đến cuối tháng 3/2019, ngân hàng này đang có hơn 85,4 nghìn tỷ đồng cho vay trung và dài hạn, trong tổng số 101,9 nghìn tỷ đồng dư nợ cho vay. Theo đó, tỷ lệ vốn cho vay trung và dài hạn/tổng cho vay của ngân hàng lên tới 83,81%.

Tương tự, lượng vốn cho vay trung và dài hạn tại ngân hàng SeABank cũng lên tới hơn 64,5 nghìn tỷ đồng tại thời điểm cuối tháng 3/2019, chiếm tới 75,48% tổng dư nợ. Con số này tại OCB là 73,21%, tại VPBank là 66,93%, tại SHB là 59%...

Trong khi đó, ở chiều ngược lại, các ngân hàng có vốn nhà nước chi phối lại đứng cuối bảng khi có tỷ lệ cho vay trung và dài hạn/tổng dư nợ thấp hơn khá nhiều so với mức trung bình của nhóm khảo sát.

Cụ thể, BCTC quý I/2019 cho thấy, tính đến cuối quý I/2019, tổng dư nợ cho vay của Vietcombank ở mức hơn 673 nghìn tỷ đồng, tăng trưởng 6,5% so với đầu năm. Trong đó, cho vay trung và dài hạn của ngân hàng ở mức 303,4 nghìn tỷ đồng, tăng 4,8% so với đầu năm và chỉ chiếm 45% tổng dư nợ.

Tương tự, tỷ lệ này tại VietinBank đang là 44,13% và tại BIDV là 37,41%.

“Đang tạo sức ép và rủi ro lớn”

Việc cho vay kỳ hạn dài hấp dẫn các nhà băng bởi điều này giúp họ có được lãi biên cao hơn, từ đó, củng cố lợi nhuận chung.

Tuy nhiên, điều này cũng đồng nghĩa với việc rủi ro tiềm ẩn cho hệ thống trong tương lai lớn hơn vì cho vay kỳ hạn càng dài thì rủi ro càng cao, nhất là trong điều kiện tỷ trọng vốn ngắn hạn vẫn chiếm chủ yếu trong cơ cấu nguồn vốn huy động nói chung.

Ở một khía cạnh khác, việc vốn trung, dài hạn cho nền kinh tế chủ yếu vẫn phải dựa vào các tổ chức tín dụng cũng đi ngược với xu hướng cũng như vai trò của hệ thống ngân hàng.

Bởi, đối với một thị trường phát triển, chức năng chính của hệ thống ngân hàng là cho vay ngắn hạn và tài trợ vốn lưu động. Còn nhu cầu vốn trung và dài hạn chủ yếu do thị trường vốn đáp ứng.

Tuy nhiên, tại Việt Nam, trong khi nhu cầu vốn trung, dài hạn của doanh nghiệp để mở rộng và phát triển sản xuất, kinh doanh rất lớn, thị trường vốn chưa phát triển đủ cả về quy mô và chất lượng để có thể đáp ứng được nhu cầu này.

Điều này, theo đánh giá của ông Đào Minh Tú, Phó Thống đốc Ngân hàng Nhà nước tại một diễn đàn gần đây, là đang tạo sức ép và rủi ro lớn cho hệ thống tổ chức tín dụng.

Và để giải quyết vấn đề này, lãnh đạo ngân hàng Nhà nước cho biết, trong thời gian tới, cơ quan này sẽ điều hành chính sách tiền tệ chủ động, linh hoạt; nâng cao chất lượng tín dụng, phù hợp với khả năng hấp thụ vốn của nền kinh tế và tiếp tục tạo điều kiện thuận lợi cho doanh nghiệp tăng khả năng tiếp cận tín dụng.

Bên cạnh đó, Ngân hàng Nhà nước cũng sẽ phối hợp với Bộ Tài chính và các bộ, ngành liên quan đẩy mạnh cơ cấu lại và phát triển nhanh, bền vững các phân đoạn thị trường tài chính; tạo điều kiện cho kinh tế tư nhân huy động vốn trên thị trường chứng khoán.

BizLive