KPMG và vụ bê bối kiểm toán Carillion

KPMG là một trong bốn hãng kiểm toán hàng đầu thế giới, bên cạnh Deloitte, PwC và Ernst and Young. Với uy tín rất cao của mình trong ngành, công ty luôn là lựa chọn của nhiều doanh nghiệp lớn cho việc thẩm định lại các số liệu tài chính trong báo cáo. Tuy nhiên, uy tín của KPMG đã bị ảnh hưởng nghiêm trọng từ một sự việc xảy ra cách đây 4 năm, khi một khách hàng lớn của họ tại Anh Quốc là Carillion đã bị phá sản, mà nguyên nhân đến từ sai sót nghiêm trọng trong việc kiểm toán.

Được thành lập từ năm 1999 sau khi tách ra khỏi TarMac, Carillion là công ty xây dựng lớn thứ hai tại Anh vào thời điểm năm 2016. Họ có 43,000 nhân viên làm việc trên toàn cầu, đạt doanh thu trên 5 tỷ bảng Anh (tăng 14% so với năm 2015) với lợi nhuận trước thuế ở mức 147 triệu bảng (giảm 5% so với 1 năm trước đó). Đây đều là những con số tương đối tốt và ổn định, trong bối cảnh công ty vẫn đang duy trì được nhiều dự án trên toàn cầu, bao gồm tại Anh, Canada, Trung Đông và Bắc Phi. Carillion vẫn đặt ra những mục tiêu lớn lao trong nhiều năm tới, trong đó chú trọng đến việc phát triển mạnh mẽ các công trình ở Trung Đông.

Kết quả kinh doanh tương đối ổn định của Carillion trong năm 2016 (Ảnh: Carillion website archive)

Tuy nhiên, tình hình thực tế của Carillion lại không được tốt đẹp như vậy. Các vấn đề về nợ, đặc biệt là việc sử dụng hình thức bao thanh toán ngược (tài trợ chuỗi cung ứng) của công ty này đã được cảnh báo từ năm 2015. Trong bối cảnh doanh thu của công ty tăng lên năm 2016, lượng cổ phiếu của họ bị bán khống (short sell) ngày càng nhiều bởi các quỹ đầu cơ. Có tới 20% số lượng cổ phần của Carillion bị bán khống tính đến giữa năm 2016, với giá trị cổ phiếu giảm 19% so với đầu năm. Rõ ràng, các quỹ tin rằng có điều gì đó rất không ổn với công ty này, dù rằng họ đã đưa ra một vài số liệu tương đối đẹp trong năm tài chính vừa qua. Đơn vị kiểm toán cho báo cáo tài chính năm 2016 của công ty là KPMG, mà cụ thể là đội ngũ dưới quyền của ông Peter Meehan, người đã làm việc tại đây từ năm 1998.

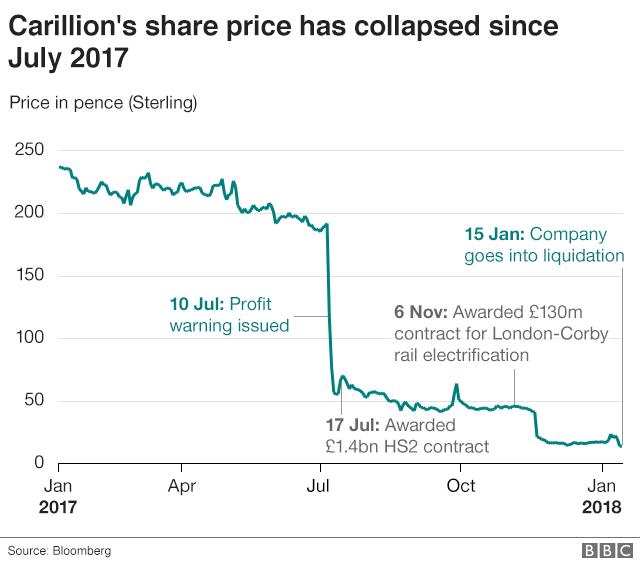

Chỉ một năm sau, những vấn đề của Carillion lập tức được thể hiện khi họ phải ghi giảm (write-down) tới 845 triệu USD giá trị tài sản liên quan đến ba dự án PPP lớn tại Anh cùng chi phí rút khỏi các công trình tại Canada và Trung Đông. Giám đốc công ty lập tức từ chức, giá cổ phiếu của họ cũng theo đó mà tụt dốc không phanh. Kết quả kinh doanh tại thời điểm giữa năm 2017 của công ty là một thảm họa, với khoản lỗ lên tới 1,15 tỷ bảng Anh. Carillion cũng tuyên bố họ sẽ không còn theo đuổi việc đấu thầu các công trình lớn nữa mà chỉ tập trung vào việc cung cấp các dịch vụ hỗ trợ về đường sắt, đường bộ, viễn thông và mạng lưới điện.

Vấn đề của Carillion nằm ở chỗ, các dự án họ chấp nhận trong quá khứ không tạo ra đủ doanh thu để bù đắp chi phí; việc đánh giá rủi ro khi thực hiện dự án cũng bị xem nhẹ và bỏ qua. Quá nhiều công trình được quản lý một cách hời hợt, bị nợ tiền và triển khai chậm trễ đã khiến tình hình của công ty ngày càng đáng quan ngại. Điều đáng nói là các kiểm toán viên không hề đưa ra bất kỳ cảnh báo nào trong báo cáo tài chính của Carillion qua các năm. Tháng 1 năm 2018, Carillion chính thức phá sản với tổng nợ lên tới 7 tỷ USD, làm hơn 3000 người mất việc và gây ảnh hưởng tới 450 công trình đang được công ty cung cấp các dịch vụ.

Carillion phá sản vào đầu năm 2018 (Ảnh: BBC, nguồn: Bloomberg)

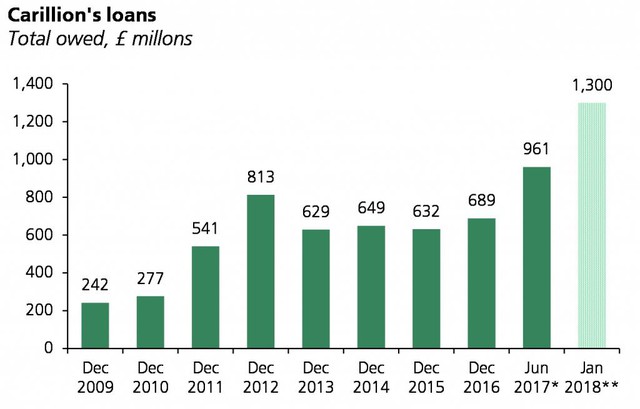

Tại thời điểm phá sản, công ty có tổng giá trị các khoản vay hơn 1.3 tỷ, tăng 6 lần so với năm 2010, trong đó phần lớn là các khoản vay nợ ngắn hạn. Mặc dù vay nợ nhiều như vậy, song tỷ lệ nợ trên doanh thu luôn ở mức cao; họ cũng thường ghi nhận các khoản doanh thu trước khi nhận được tiền mặt do phương pháp kế toán bơm thổi (aggressive accounting) của mình. Việc quản lý rủi ro không tốt đã làm cách ghi nhận này trở thành dấu chấm hết cho doanh nghiệp, khi các khoản lãi trở thành lỗ do chi phí thực tế cao hơn trong khi doanh thu lại không được như kỳ vọng.

Các khoản vay tăng phi mã đã giết chết Carillion (Ảnh: Thư viện Nghị viện Anh (UK Parliament))

Chịu trách nhiệm lớn trong sự sụp đổ của công ty này phải kể đến kiểm toán viên của họ là KPMG. Hãng kiểm toán này đã thừa nhận sai sót của các cá nhân là "không thể chấp nhận" và đưa ra lời xin lỗi. Tuy nhiên, các cá nhân trực tiếp tham gia vào việc kiểm toán không thừa nhận việc mình có hành vi sai trái và đổ lỗi cho nhau tại phiên tòa xét xử những người có trách nhiệm. Người đứng đầu đội kiểm toán tại Carillion là Meehan bị đình chỉ tại KPMG năm 2019 sau một cuộc điều tra nội bộ. Tuy nhiên với trường hợp tại Carillion, cố vấn của ông này đưa ra quan điểm rằng không có bằng chứng chứng minh việc Meehan cố tình đánh lừa cơ quan quản lý, và rằng ông ta cũng là một nạn nhân. Song không thể phủ nhận một điều, nếu các kiểm toán viên này thực sự làm đúng trách nhiệm, Carillion đã không thể đánh lừa cơ quan chức năng và nhà đầu tư trong một thời gian dài như thế về tình hình tài chính bết bát của mình.

Dòng người biểu tình về việc Carillion phá sản (Ảnh: The Guardian)

Bài học về Carillion vẫn được nhắc đến trong nhiều năm, sau cuộc thanh lý tài sản lớn nhất từng có tại Anh Quốc diễn ra từ 2018. Sự liều lĩnh, tham lam và cẩu thả của bộ máy lãnh đạo công ty, cùng việc kiểm toán viên cấu kết để đưa ra một bản báo cáo tài chính đẹp đẽ đánh lừa nhà đầu tư là hồi chuông cảnh báo cho những nhà làm luật tại Anh. Họ sẽ cần những chế tài chặt chẽ và mạnh hơn nữa để kiểm soát chất lượng báo cáo tài chính cũng như tình trạng sức khỏe thực sự của doanh nghiệp tại nước này.

CÙNG CHUYÊN MỤC

Vikki thu hút trải nghiệm số khác biệt tại Flavor x HOZO Festival 2024

19:30 , 14/12/2024

FPT Shop chính thức mở bán độc quyền HONOR MAGIC V3 tại hệ thống cửa hàng

19:30 , 14/12/2024