Lãi khủng nhưng Sabeco vẫn còn nhiều việc phải làm

Bất chấp mức lãi khủng của năm 2022, Công ty CP Bia - Rượu - Nước giải khát Sài Gòn (Sabeco) sẽ còn nhiều việc phải làm nếu muốn vươn lên độc chiếm thị trường bia rượu lớn nhất Đông Nam Á.

Lãi khủng

Tổng công ty cổ phần Bia – Rượu – Nước giải khát Sài Gòn (Sabeco) vừa công bố BCTC hợp nhất quý IV/2022 với doanh thu thuần đạt 10.029 tỷ đồng, tăng mạnh so với ba quý đầu năm. Nhờ đó, lũy kế doanh thu cả năm của chủ thương hiệu bia Sài Gòn đạt gần 35.000 tỷ đồng, tăng 33% so với năm 2021, tương ứng trung bình thu gần trăm tỷ đồng mỗi ngày.

Trong giải trình về kết quả kinh doanh, Sabeco cho biết nhiều chương trình hỗ trợ bán hàng, tiếp thị đã giúp thúc đẩy doanh số cho các nhãn hàng, đồng thời công ty đã nâng cao hiệu quả sản xuất, thực hiện các biện pháp tiết kiệm chi phí, giúp giảm thiểu tác động của chi phí đầu vào cao hơn. Cả năm ngoái, Sabeco chi hơn 4.532 tỷ đồng cho hoạt động bán hàng, tăng 1.030 tỷ so với năm trước đó.

Kết quả, lãi sau thuế của Sabeco xấp xỉ 5.500 tỷ đồng, tăng 40% so với năm trước đó. Đây cũng là mức cao nhất kể từ khi Sabeco về tay người Thái cuối năm 2017, đồng thời kết quả này giúp Sabeco tiếp tục bỏ xa một ông lớn ngành bia trong nước khác là Tổng công ty cổ phần Bia – Rượu – Nước giải khát Hà Nội (Habeco) với 527 tỷ đồng.

Năm 2022, Sabeco đề ra kế hoạch doanh thu thuần ở mức 34.791 tỷ đồng và lợi nhuận sau thuế ở mức 4.581 tỷ đồng. Như vậy, với kết quả trên, công ty đã hoàn thành vượt mức chỉ tiêu đề ra trong năm qua.

Tại ngày 31/12/2022, tổng tài sản của Sabeco ở mức 34.465 tỷ, tăng 13% so với đầu năm. Trong đó, chiếm chủ yếu là khoản đầu tư tài chính ngắn hạn 19.411 tỷ đồng. Bên kia bảng cân đối kế toán, Sabeco có 9.874 tỷ đồng nợ phải trả, phần lớn là nợ ngắn hạn.

Bất chấp mức lãi khủng đạt được trong năm 2022, giới chuyên gia nhận định, Sabeco sẽ còn rất nhiều việc phải làm trong thời gian tới.

Kể từ khi được ThaiBev mua lại 53% cổ phần từ cuối năm 2017, Sabeco đã có những cú chuyển mình, lột xác khá ngoạn mục. Từ việc tối ưu hoá chi phí sản xuất, đẩy mạnh truyền thông, quảng cáo và sản xuất sản phẩm nhắm vào phân khúc khách hàng trẻ... Những điều này mang lại kết quả kinh doanh tươi sáng, với minh chứng là khoản lãi khủng năm vừa qua.

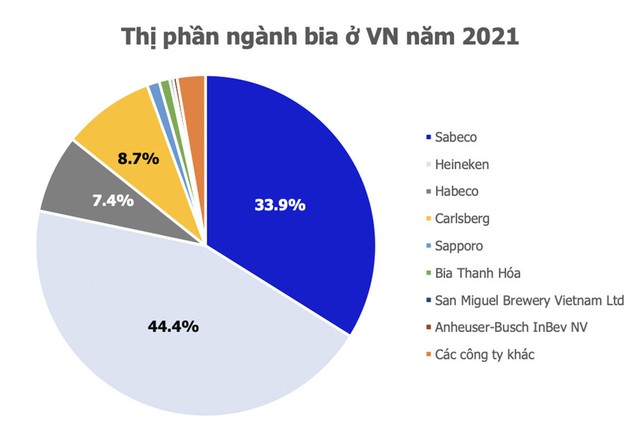

Tuy nhiên, trên sân nhà, dường như Sabeco vẫn lép vế so với Heineken, thương hiệu bia nổi tiếng của Hà Lan. Theo thống kê, thị trường bia rượu Việt Nam đang nằm trong tay 4 ông lớn (chiếm 94,4% thị phần) là Heineken, Sabeco, Habeco và Carlsberg. Trong đó Heineken sở hữu khoảng 44%, con số này của Sabeco là 33,9%, còn Carlsberg và Habeco lần lượt nắm giữ 8,7 và 7,4%.

Viên ngọc quí?

Thị phần ngành bia Việt Nam năm 2021. Ảnh: MSB

Thoạt nhìn, những con số ấn tượng về doanh thu và mức lãi tại thị trường Việt Nam sẽ giúp giới chủ Sabeco là ThaiBev, doanh nghiệp bia rượu nước giải khát lớn nhất Đông Nam Á nở mày nở mặt. Tuy nhiên, ở chiều ngược lại, chính sự bất nhất của thượng tầng ThaiBev dường như đang kéo lùi Sabeco.

Ở cuộc họp báo cuối tháng 9/2022, Giám đốc điều hành ThaiBev Thapana Sirivadhanabhakdi ví von Sabeco là "viên ngọc quý": "Sabeco là viên ngọc quý của chúng tôi – một tài sản quý hiếm trong tất cả các tài sản liên quan tới ngành sản xuất bia trong khu vực Đông Nam Á."

Dù vậy, chỉ 2 tháng sau, Nikkei Asia thông tin, Tập đoàn ThaiBev đang muốn chuyển hướng kinh doanh trong bối cảnh mới. Theo đó, năm 2023, ThaiBev lên kế hoạch đầu tư lên tới 8 tỷ baht (223 triệu USD) và phân bổ khoảng 30% cho mảng kinh doanh ngoài bia.

Chủ sở hữu thương hiệu Sabeco dự tính dành khoảng 1,1 tỷ baht cho thực phẩm, 300 - 400 triệu baht cho đồ uống không cồn và 600 - 800 triệu baht cho rượu chưng cất. Phần còn lại sẽ được đầu tư vào các lĩnh vực như logistics cũng như nghiên cứu và phát triển các sản phẩm y tế, mở rộng nhà hàng và trạm sạc xe điện.

Theo kế hoạch, ThaiBev dự kiến sẽ mở 70 nhà hàng mới trong năm 2023, tăng 10% so với khoảng 700 nhà hàng hiện có của tập đoàn này. Trong đó, sẽ có 35 nhà hàng KFC mới. Năm 2017, gã khổng lồ này từng tung 11,4 tỷ baht (khoảng 325,8 triệu USD) mua lại chuỗi 252 nhà hàng KFC Thái Lan từ Yum Restaurants International.

Mặt khác, ThaiBev cũng đã triển khai thử nghiệm các trạm sạc xe điện tại hai nhà hàng KFC. Nếu thành công, chủ sở hữu của Sabeco sẽ bắt đầu triển khai trạm sạc xe điện đồng loạt tại các nhà hàng KFC ở Thái Lan.

Về mảng kinh doanh bia rượu tại thị trường Việt Nam, gã khổng lồ Thái Lan đang thực hiện quá trình tái cấu trúc Sabeco, sau khi dùng 4,8 tỷ USD thâu tóm công ty này vào năm 2017. Tuy nhiên, nỗ lực tái cấu trúc Sabeco của ThaiBev không hiệu quả khi 36% cổ phần của công ty này vẫn thuộc sở hữu nhà nước.

Bất chấp Việt Nam vẫn là thị trường tiêu thụ bia số 1 Đông Nam Á và Sabeco có sự hồi phục kinh doanh đầy ấn tượng sau đại dịch, nhưng điều này vẫn chưa khiến giới chủ ThaiBev hài lòng.

Bình luận với Nikkei , nhà phân tích thị trường của Aizawa Securities, Masayuki Imai nói: "Thật khó để nói rằng kết quả kinh doanh này tương xứng với khoản đầu tư khổng lồ 4,8 tỷ USD Mỹ của ThaiBev vào Sabeco".

Tại một cuộc họp báo trước đó, Tổng giám đốc Sabeco Neo Gim Siong Bennett thừa nhận việc cải tổ doanh nghiệp vẫn đang được tiến hành, đồng thời cho biết "còn nhiều việc cần phải làm để cải thiện lợi nhuận, chẳng hạn như giảm chi phí hậu cần và lao động". Hệ thống sản xuất của Sabeco dựa trên sự tích hợp của các nhà máy bia quy mô nhỏ.

Trong khi đó, nhà phân tích thị trường của Công ty tư vấn Roland Berger, Kenichi Shimomura cho rằng: "Do sự khác biệt về chất lượng (của nhiều dòng sản phẩm) nên rất khó để Sabeco giảm chi phí thông qua sản xuất quy mô lớn".

Còn CEO Sabeco nhấn mạnh tầm quan trọng của thị trường đồ uống không cồn: "Để tiếp tục dẫn đầu ngành đồ uống tại châu Á, chúng tôi không thể bỏ qua tiềm năng lớn của thị trường đồ uống không cồn".

Tổng công ty Đầu tư và kinh doanh vốn nhà nước (SCIC) của Việt Nam sở hữu khoảng 36% cổ phần của Sabeco và vẫn có quyền phủ quyết. Đã có những thông tin về ý định thoái vốn khỏi Sabeco của ThaiBev cũng như việc SCIC lên kế hoạch bán số cổ phần còn lại với giá cao.

Nhiều nhà quan sát thị trường cho rằng, thượng tầng ThaiBev đã rất "bất nhất" trong hành động của mình. Khi không còn cảm thấy hài lòng với Sabeco, họ đã ngay lập tức chuyển hướng, dù trước đó liên tục khẳng định không để mất "viên ngọc quý" Sabeco.

Điều này có thể gây hại cho Sabeco và chính ThaiBev. Bởi lẽ, vị thế "ông vua bia rượu" Đông Nam Á của ThaiBev đang bị đe dọa nghiêm trọng bởi sự gia nhập cuộc đua của nhiều tên tuổi khác.

Mới nhất, đối thủ đồng hương mang tên Carabao đã tuyên bố lấn sân mảng bia với việc sẽ ra mắt sản phẩm mang phong vị bia Đức vào quý IV/2023.

Nên nhớ, Carabao đang từng bước định hình mình trên thị trường toàn cầu với hàng loạt động thái định vị nhận diện thương hiệu. Hãng này cũng tập trung bán hàng ở thị trường nước ngoài với 63% doanh số (58% doanh số tập trung ở 4 quốc gia Việt Nam, Lào, Campuchia, Myanmar và Việt Nam) ở thị trường quốc tế và chỉ 37% doanh số ở Thái Lan, theo thống kê của Bloomberg.

Trong khi đó, sau khi mua lại Sabeco, kế hoạch quản lý trung hạn đến năm 2020 của ThaiBev đặt mục tiêu nâng tỷ lệ bán hàng ở nước ngoài lên 50%, nhưng mục tiêu đó đã không thể đạt được. Tốc độ tăng trưởng hạn chế của Sabeco là một trong những yếu tố khiến tỷ lệ này hiện chỉ ở mức dưới 30%.

Trong khi đó, ở thị trường trăm triệu dân, một loạt động thái của Heineken khiến Sabeco bị hụt hơi.

Hồi cuối năm 2022, sau khi đạt mức đầu tư 1 tỷ USD, thương hiệu Hà Lan cam kết đầu tư 500 triệu USD vào Việt Nam trong 10 năm tới. Trước đó, Heineken Việt Nam đã khánh thành nhà máy sản xuất bia tại Vũng Tàu với diện tích lên đến 40ha và công suất 1,1 tỷ lit/năm.

Đây được xem là nhà máy sản xuất bia lớn nhất Đông Nam Á, vận hành bằng 100% năng lượng tái tạo (nhiệt năng và điện năng). Nhà máy chỉ sử dụng 2,32 lít nước để tạo ra 1 lít bia (bao gồm lượng nước trong bia).

Thị phần thị trường quốc tế, mà cụ thể là thị trường tiêu thụ bia rượu lớn nhất Đông Nam Á và thứ 3 châu Á là Việt Nam, ThaiBev đang bị hụt hơi. Trong khi, ở thị trường nội địa Thái Lan cũng không khá khẩm hơn.

Vị thế thống trị ở thị trường nội địa của ThaiBev cùng Singha Boon Rawd Brewery đang bị đe dọa nghiêm trọng khi tháng 11/2022, Thái Lan đã bãi bỏ các hạn chế tối thiểu về vốn và năng lực sản xuất cần thiết để thành lập một nhà máy bia, điều này mở đường cho các doanh nghiệp nhỏ và vừa ở thị trường bia thủ công.

Mặt khác, Báo chí quốc tế cho biết, ThaiBev đã nhiều lần hoãn kế hoạch IPO đối với công ty con BeerCo (đơn vị cùng sở hữu cổ phần Sabeco tại Việt Nam), nhà phân phối các thương hiệu bia lớn như Chang và 333, trên Sàn giao dịch Chứng khoán Singapore kể từ tháng 02/2021.

Reuters từng đưa tin đợt IPO bom tấn này sẽ huy động được tới 1 tỷ USD. ThaiBev cho rằng sự chậm trễ này là do bối cảnh thị trường còn nhiều thách thức kéo dài.

Nhà Đầu Tư