Lãi suất liên ngân hàng tăng vọt, tiền sẽ không còn rẻ trên thị trường 2?

Lãi suất VND bình quân liên ngân hàng tại kỳ hạn qua đêm đã tăng lên 2,82% - mức cao nhất kể từ đầu tháng 6/2023. Lãi suất các kỳ hạn chủ chốt khác như 1 tuần, 2 tuần, 1 tháng cũng đều tăng mạnh.

- 26-10-2023Lo ngại đầu tư, người dân đua nhau gửi tiết kiệm bất chấp lãi suất thấp kỷ lục, ngân hàng lại “đau đầu” vì thừa tiền

- 25-10-2023Lãi suất liên ngân hàng tăng vọt, NHNN bơm ròng 19.400 tỷ trong phiên 25/10

- 24-10-2023Lãi suất qua đêm liên ngân hàng tăng gấp 9 lần sau 1 tháng NHNN phát hành tín phiếu

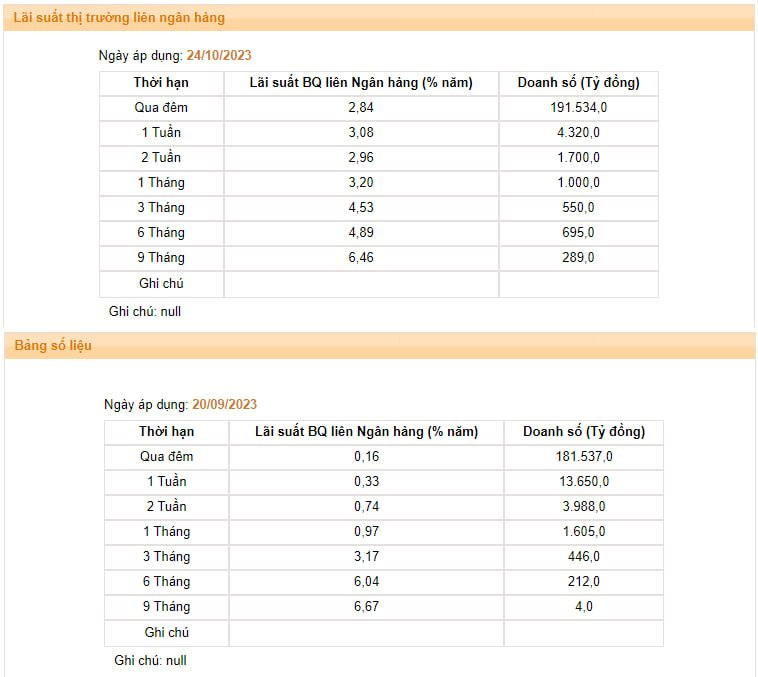

Theo số liệu mới nhất được NHNN công bố, lãi suất VND bình quân liên ngân hàng tại kỳ hạn qua đêm (kỳ hạn chính chiếm 90% giá trị giao dịch) trong phiên 24/10 đã tăng mạnh lên 2,82% từ mức 2,22% ghi nhận vào phiên trước đó (23/10) và 0,79% ghi nhận vào cuối tuần trước. Đây là mức lãi suất cao nhất kể từ đầu tháng 6/2023 và cao hơn nhiều so với lãi suất huy động tại các kỳ hạn dưới 1 tháng của các ngân hàng (0,1 - 0,5%/năm).

So với mức thấp hồi cuối tháng 9 (0,16 - 0,19%), lãi suất qua đêm liên ngân hàng đã tăng lên gấp 15 - 17 lần. Lãi suất các kỳ hạn chủ chốt khác như 1 tuần, 2 tuần, 1 tháng cũng đều tăng mạnh.

Lãi suất liên ngân hàng đã tăng mạnh so với giai đoạn cuối tháng 9. (Nguồn: SBV)

Lãi suất liên ngân hàng là lãi suất vay vốn của các ngân hàng với nhau thông qua thị trường liên ngân hàng (thị trường 2) khi các nhà băng thiếu lượng tiền dự trữ tại Ngân hàng Nhà nước (mỗi ngân hàng đều phải duy trì một tỷ lệ tiền dự trữ bắt buộc theo quy định). Nếu mức lãi suất này tăng phản ánh thanh khoản của hệ thống không còn quá dư thừa, điều này sẽ khiến gia tăng chi phí huy động vốn ở thị trường 2, đặc biệt với các ngân hàng vừa và nhỏ có trạng thái thanh khoản không quá dồi dào. Trường hợp tình trạng này diễn ra trong thời gian dài sẽ khiến các ngân hàng vừa và nhỏ khó giảm lãi suất huy động, thậm chí phải tăng theo để đảm bảo thanh khoản.

Lãi suất liên ngân hàng tăng mạnh từ vùng thấp lịch sử, sau khi NHNN mở lại kênh hút tiền qua tín phiếu từ phiên 21/9. Với 25 phiên chào thầu liên tiếp, NHNN đã phát hành tổng cộng gần 263.900 tỷ đồng tín phiếu, trong đó số tín phiếu đã đáo hạn là 70.000 tỷ đồng. Hiện, lượng tín phiếu lưu hành đã giảm về còn 193.900 tỷ đồng, tương ứng với số tiền được Nhà điều hành rút ra khỏi hệ thống kể từ khi mở lại kênh phát hành tín phiếu.

Với việc NHNN hút về lượng lớn VND, thanh khoản hệ thống đã không còn quá dư thừa. Đến phiên hôm qua (25/10) chỉ có 2 thành viên thị trường tham gia đấu thầu tín phiếu và đều trúng thầu với tổng khối lượng đạt 600 tỷ đồng. Đây là phiên có số lượng thành viên tham gia và lượng tín phiếu trúng thầu thấp nhất kể từ khi NHNN mở lại kênh phát hành tín phiếu vào giữa tháng 9.

Theo giới phân tích, động thái phát hành tín phiếu của NHNN nhằm điều chỉnh thanh khoản trong hệ thống trong ngắn hạn, và từ đó kỳ vọng sẽ đẩy mặt bằng lãi suất liên ngân hàng VND, giúp làm giảm mức chênh lệch lãi suất giữa đồng USD và VND, qua đó gián tiếp hỗ trợ tỷ giá.

Đồng thời, hoạt động phát hành tín phiếu cho thấy tín hiệu về mặt tái kiểm soát lãi suất VND liên ngân hàng của Nhà điều hành. Từ đó, nếu xuất hiện các tình huống xấu diễn ra NHNN sẽ dễ dàng điều tiết hơn mà không gây những “cú shock” cho thị trường, nhất là trong bối cảnh Fed vẫn để ngỏ khả năng tăng lãi suất trong cuộc họp sắp tới.

Trước đó, lãi suất liên ngân hàng đã giảm mạnh xuống vùng đáy lịch sử vào cuối tháng 9 trong bối cảnh hệ thống dư thừa thanh khoản do tăng trưởng tín dụng ở mức thấp. Trong khi đó, Fed liên tục tăng lãi suất điều hành khiến chênh lệch lãi suất USD – VND duy trì ở mức cao kỷ lục, gây áp lực lên tỷ giá.

Trong bối cảnh tỷ giá USD/VND đã tăng hơn 4% từ đầu năm, giới phân tích sự báo NHNN sẽ tiếp tục chào thầu tín phiếu để duy trì mặt bằng lãi suất VND liên ngân hàng, giữ chênh lệch lãi suất USD – VND ở vùng an toàn. Bên cạnh đó, lãi suất liên ngân hàng khó có thể giảm về mức thấp như hồi đầu năm do một số yếu tố mang tính mùa vụ như: tín dụng thường tăng mạnh vào cuối năm, sự ấm lên của thị trường bất động sản hay tăng đầu tư công làm tiền gửi Kho bạc Nhà nước trong hệ thống sẽ không quá dồi dào,…

Theo Chứng khoán Vietcombank, việc phát hành tín phiếu của Ngân hàng Nhà nước gần đây không gây ra những cú sốc hay thay đổi quá nhanh đối với thanh khoản VND trong hệ thống liên ngân hàng. Tuy nhiên, trong Quý IV, lãi suất liên ngân hàng được dự báo tăng đáng kể, rời khỏi mặt bằng thấp. Mặc dù vậy, do nhu cầu tín dụng yếu, tình trạng thiếu hụt thanh khoản cuối năm sẽ ít khả năng xảy ra hơn.

Nhịp sống Thị trường