Lãi suất tiền gửi giảm từ 14% xuống chỉ còn 4%/năm, đâu là nguyên nhân?

Giao dịch tại BIDV (ảnh minh hoạ)

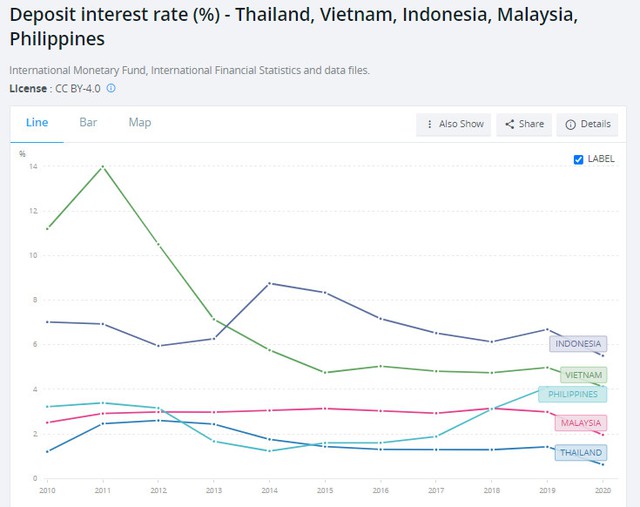

Lãi suất tiền gửi tại Việt Nam đã giảm sâu trong thập kỷ qua từ mức hơn 14% trong năm 2011 xuống chỉ còn 4-5%/năm. Xu hướng giảm có thể chưa dừng lại khi NHNN vẫn duy trì định hướng nới lỏng chính sách tiền tệ để hỗ trợ người dân và doanh nghiệp trong giai đoạn dịch bệnh.

- 23-09-2021Điều chỉnh mặt bằng lãi suất cho vay về 2%?

- 22-09-2021Cấp bù lãi suất có thể cứu DN khỏi cạn kiệt dòng tiền?

-

Hệ thống ngân hàng đang phải đối mặt với nghịch lý thừa tiền. Trạng thái tín dụng đang khó mà bây giờ bị đột ngột dừng thì ngân hàng cũng khó chuyển tín dụng qua khách hàng mới. Quy định quá chặt sẽ vừa làm khó các ngân hàng vừa làm giảm tính thị trường của ngân hàng thương mại

-

Từ giờ đến cuối năm, mặc dù lãi suất gửi tiết kiệm tiếp tục giảm, nhưng người dân vẫn chọn gửi ngân hàng bởi so sánh đây vẫn là kênh “tạm” có lợi hơn cả

Lãi suất tiền gửi Việt Nam giảm mạnh nhất khu vực

Tháng 9/2021, thị trường tiền tệ tiếp tục đón thêm đợt hạ lãi suất huy động VND mới xuống mức thấp nhất trong vòng nhiều năm qua, dao động ở 2,7 – 4,0% cho kỳ hạn dưới 6 tháng, 3,7 – 5,0% cho kỳ hạn 6 – 12 tháng và 4,6 – 6,5% cho kỳ hạn trên 12 tháng.

Tại các ngân hàng lớn, lãi suất kỳ hạn 6 tháng đã giảm xuống còn 4%/năm; kỳ hạn 12 tháng đã dưới 5,5%/năm. Với tiền gửi của doanh nghiệp và tổ chức kinh tế, lãi suất mới áp còn thấp hơn nữa.

Còn nhớ giai đoạn 2010 – 2011, trong bối cảnh NHNN thắt chặt tiền tệ thông qua việc tăng lãi suất điều hành, các ngân hàng thương mại, đặc biệt là các ngân hàng nhỏ gặp rất nhiều khó khăn trong việc huy động vốn đã buộc phải tăng lãi suất huy động lên cao kỷ lục. Trong báo cáo năm 2011, NHNN từng thừa nhận lãi suất huy động VND bình quân vào cuối tháng 6/2011 ở mức 15,6%/năm, cao hơn trần lãi suất 14%/năm do một số ngân hàng khó khăn về thanh khoản đã "lách" quy định trần lãi suất.

Như vậy, trong vòng 10 năm qua, lãi suất huy động tiền gửi tại Việt Nam đã giảm khoảng 10 điểm %, mức giảm mạnh nhất khu vực Đông Nam Á.

Lãi suất tiền gửi Việt Nam giảm mạnh nhất khu vực (Nguồn: World Bank)

Theo TS. Nguyễn Trí Hiếu, nguyên nhân chính khiến lãi suất tiền gửi của Việt Nam giảm sâu là do lạm phát đã được kiểm soát, giúp tạo lập niềm tin đối với đồng nội tệ.

‘’Trong giai đoạn 2010 – 2011, lãi suất tiền gửi liên tục leo thang do tình hình kinh tế biến động và lạm phát ở mức cao. Sau khi lạm phát được kiểm soát và nền kinh tế ổn định trở lại, lãi suất cũng nhờ đó mà giảm theo’’, ông Hiếu nhận định.

Ngoài ra, vị chuyên gia này cũng cho rằng lãi suất ở mức cao trong giai đoạn 2010-2011 là bởi các ngân hàng thiếu hụt thanh khoản. Tình trạng này đến từ việc đẩy mạnh cho vay lĩnh vực rủi ro khiến nhu cầu vốn gia tăng, qua đó buộc các ngân hàng phải nâng lãi suất huy động để thu hút tiền gửi. Trong khi đó, thanh khoản các ngân hàng những năm gần đây luôn duy trì ở trạng thái dồi dào, qua đó giúp ổn định lãi suất tiền gửi.

Đồng quan điểm, TS. Đinh Thế Hiển cho rằng giảm được lãi suất huy động từ mức 14 – 15%/năm xuống còn 4 – 5%/năm là thành quả của việc đưa nền kinh tế - tài chính từ trạng thái bất ổn về trạng thái bình thường.

Kết quả này có vai trò rất lớn của Chính phủ trong việc quản lý chính sách tài chính - tiền tệ. Cụ thể, chính sách tiền tệ đã bắt đầu thắt chặt trong giai đoạn 2012 – 2013; vào các năm tiếp theo, chính sách tiền tệ thận trọng được áp dụng đi cùng với thu chi ngân sách có kế hoạch dựa trên nền tảng kinh tế vĩ mô đã giúp lạm phát hạ nhiệt xuống chỉ còn 2 – 4%/năm.

"Mức lạm phát trên đảm bảo lãi suất tiền gửi thực dương cho người gửi tiền. Lãi suất hiện nay tuy thấp nhưng phù hợp với nền kinh tế vĩ mô", TS. Đinh Thế Hiển cho hay.

Diễn biến tỷ lệ lạm phát của Việt Nam trong 10 năm qua. (Nguồn: World Bank)

Lãi suất tiền gửi có thể giảm thêm

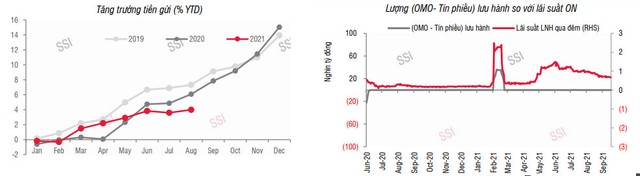

Với mặt bằng lãi suất huy động ở mức thấp kỷ lục, lượng tiền gửi vào ngân hàng đã chậm lại rõ rệt kể từ đầu năm.

Số liệu mới nhất từ NHNN cho thấy trong tháng 7, tổng tiền gửi giảm 0,2% so với tháng trước và chỉ tăng 3,6% so với cuối năm 2020. Tăng trưởng tiền gửi hầu như đi ngang trong suốt 3 tháng qua, khi dịch bệnh kéo dài ảnh hưởng tới doanh thu của doanh nghiệp và khiến nhu cầu tiền mặt tăng.

Giới phân tích cho rằng, mặc dù chênh lệch tiền gửi – tín dụng tiếp tục thu hẹp nhưng mức chênh lệch này chưa thực sự tạo áp lực và lãi suất huy động vẫn tiếp tục đi ngang, thậm chí có thể giảm trong trường hợp NHNN cần phải có các biện pháp nới lỏng chính sách tiền tệ mạnh mẽ hơn để hỗ trợ sự hồi phục của nền kinh tế sau đại dịch.

Thực tế, thanh khoản hệ thống ngân hàng đang ở trạng thái dồi dào hơn so với năm ngoái, khi hơn một năm trở lại đây, NHNN gần như không sử dụng tới các hoạt động thị trường mở và kênh tín phiếu ở trạng thái đóng băng từ tháng 6/2020. Thêm vào đó, lãi suất liên ngân hàng vẫn đang thấp hơn so với mức trung bình của năm 2020.

Trong thời gian tới, thanh khoản các ngân hàng được dự báo sẽ còn "dư dả’’ hơn nữa khi NHNN chuyển phương thức mua ngoại tệ kỳ hạn sang giao ngay; đồng thời hạ lãi suất giảm lãi suất tiền gửi vượt dự trữ bắt buộc bằng ngoại tệ từ 0,5% xuống còn 0%.

‘’Những động thái này của NHNN đều đang hướng tới việc bơm thêm Việt Nam đồng ra thị trường, nhằm hỗ trợ cho nền kinh tế, đặc biệt là khi các doanh nghiệp và cá nhân đang gặp rất nhiều khó khăn do tình hình dịch bệnh kéo dài’’, Chứng khoán Bảo Việt (BVSC) đánh giá.

Trong khi đó, chỉ số giá tiêu dùng (CPI) tháng 8/2021 chỉ tăng 0,25% so với tháng trước, tăng 2,51% so với tháng 12/2020 và tăng 2,82% so với tháng 8/2020. Như vậy, tính chung 8 tháng năm 2021, CPI tăng 1,79% so với cùng kỳ năm trước, mức tăng thấp nhất kể từ năm 2016.

‘’Mức tăng thấp trong 8 tháng đầu năm sẽ là yếu tố giúp tỷ lệ lạm phát cả năm nay tiếp tục nằm trong tầm kiểm soát (tăng 3-3,5%), qua đó có thể tạo thêm dư địa cho việc triển khai thêm các chính sách tiền tệ’’, BVSC nhận định.

Theo TS. Đinh Thế Hiển, diễn biến lãi suất thời gian tới sẽ phụ thuộc rất nhiều vào định hướng chính sách tiền tệ của NHNN.

‘’Trong bối cảnh doanh nghiệp và người dân chịu tác động tiêu cực của dịch bệnh, NHNN có thể sẽ áp dụng chính sách tiền tệ nới lỏng đi cùng các gói hỗ trợ kích cầu tín dụng. Tuy nhiên, việc mở rộng cung tiền cần thận trọng để tránh rơi vào tình trạng bất ổn kinh tế như giai đoạn trước’’, ông Hiển cho hay.

CÙNG CHUYÊN MỤC

Tạo vốn mồi thúc đẩy phát triển nhà ở xã hội

20:03 , 11/12/2024