Lợi nhuận ngân hàng, bao nhiêu phần trăm là ảo?

Một nguy cơ rủi ro tiềm ẩn của hệ thống ngân hàng hiện nay đó là tồn tại các khoản lãi dự thu tương đối lớn. Mặc dù một số ngân hàng ghi nhận lợi nhuận rất cao nhưng thực chất có đến hàng chục phần trăm chỉ là lãi ảo.

Sau mùa báo cáo tài chính nửa đầu năm 2016, nhiều ngân hàng đã báo cáo mức lợi nhuận khả quan hơn, nhưng từ đó cũng chưa có đủ cơ sở để nói rằng các ngân hàng sẽ có thêm dư địa xử lý nợ xấu và tiết giảm chi phí hoạt động của hệ thống.

Theo phân tích của một số chuyên gia, hiện mức lãi phải thu của nhiều ngân hàng thương mại vẫn đang đứng ở mức cao. Điều này chứng tỏ nhiều ngân hàng đang báo lợi nhuận “ảo”, vì lợi nhuận này được hạch toán từ những khoản nợ thực chất là nợ xấu nhưng vẫn được các ngân hàng coi là nợ tốt và dự thu lãi như với các khoản nợ tốt.

"Nếu hạch toán không đúng sẽ làm tăng lợi nhuận, tăng vốn chủ sở hữu, nhưng ngược lại, nếu khấu trừ lãi ảo đó, lợi nhuận giảm xuống và có thể làm giảm vốn chủ sở hữu. Chính vì lãi ảo, tình hình tài chính của một ngân hàng không được thể hiện chính xác trong báo cáo tài chính", một chuyên gia trong ngành cho biết.

Do chế độ hạch toán kế toán Việt Nam, các ngân hàng được ghi nhận khoản lãi dự thu (chưa thu được) vào lợi nhuận, dẫn tới số liệu tăng trưởng “ảo”. Thời gian qua, các ngân hàng công bố số lợi nhuận cả nghìn tỷ đồng, song phần lãi dự thu rất lớn, lên tới hàng chục phần trăm thì không phản ánh đúng lợi nhuận làm ra.

Cụ thể hơn, trong số 15 ngân hàng đến thời điểm hiện tại đã công bố báo cáo tài chính quý II/2016, có quá nửa có tỷ lệ lãi thực thu trên tổng dư nợ, hoặc tỷ lệ lãi phải thu trên tổng dư nợ hoặc có cả 2 tỷ lệ này ở mức cao.

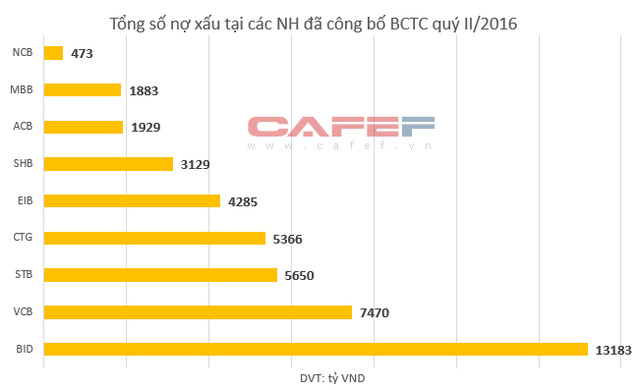

Đó là chưa kể, nhiều trong số các ngân hàng đã công bố báo cáo tài chính quý II/2016 có mức nợ xấu chính thức (theo báo cáo) đã tăng cao hơn so với các kỳ trước. Điều này thể hiện ở con số nợ xấu tại thời điểm cuối tháng 5 lên đến 2,78%, đến cuối tháng 6 giảm về 2,58% nhưng vẫn cao hơn mức 2,55% của quý 4/2015.

Theo số liệu do các tổ chức tín dụng (TCTD) và VAMC báo cáo, tổng các khoản nợ xấu được xử lý trong 6 tháng đầu năm 2016 đạt 59,71 nghìn tỷ đồng (giảm 14,55% so với cùng kỳ năm trước). Trong đó, bán nợ cho VAMC (8,88 nghìn tỷ đồng), khách hàng trả nợ (30,98 nghìn tỷ đồng), sử dụng dự phòng rủi ro để xử lý nợ xấu (7,24 nghìn tỷ đồng).

Ngoài ra, một số ngân hàng nhỏ, yếu, chưa niêm yết cũng được dự báo sẽ mong manh về lợi nhuận năm nay, do mức trích lập dự phòng rủi ro lớn so với lợi nhuận thu về. Câu hỏi đặt ra là: các ngân hàng sẽ mất bao nhiêu lợi nhuận nếu thực hiện trích lập dự phòng rủi ro theo đúng tỷ lệ 5%, 20%, 50%, 100% cho từng nhóm nợ xấu, nợ quá hạn từ nhóm 2-5 theo đúng quy định của NHNN?

Việc trích lập dự phòng rủi ro không đầy đủ sẽ phản ánh không chính xác số lợi nhuận thực của ngân hàng. Và khi nguồn dự phòng “eo hẹp” thì ngân hàng sẽ lấy tiền ở đâu đề bù đắp nợ khó thu hồi, mất vốn?

Hiện nay, nhiều ngân hàng hạch toán khoản lãi dự thu lớn và không ngừng gia tăng là rất đáng ngại, trong khi heo quy định, ngân hàng phải thực hiện trích dự phòng rủi ro lãi dự thu hoặc lãi không thu được. Nói cách khác, quy mô lãi “ảo” càng tăng sẽ gây rủi ro như khối nợ xấu và đe doạ lợi nhuận các ngân hàng. Dòng tiền bị mắc kẹt trong lãi dự thu sẽ rất vất vả thu hồi, hoặc tình huống xấu nhất là mất trắng.

Một số chuyên gia khuyến nghị, các ngân hàng nên xem xét tính toán lại khoản lãi dự thu để đưa ra con số lợi nhuận thực chất, chính xác hơn không chỉ để các cổ đông mà chính các ngân hàng đừng ảo tưởng về sức khoẻ thật của mình.

Trí Thức Trẻ

- Thu nhập bình quân của nhân viên Saigonbank thấp nhất hệ thống?

- 6 tháng đầu năm, SeABank đạt 218 tỷ đồng lợi nhuận trước trích lập dự phòng

- NamABank: 6 tháng tăng trưởng cho vay 25%, lợi nhuận vẫn giảm 27% so với cùng kỳ

- KienLongBank: Lợi nhuận 6 tháng đầu năm không bằng 1/5 cùng kỳ

- Ngân hàng OCB: Lợi nhuận 6 tháng gấp 5 lần cùng kỳ, lưu ý khoản phải thu VDB hơn 500 tỷ đồng

CÙNG CHUYÊN MỤC

Ứng tuyển an toàn tại ACB: Lưu ý quan trọng để tránh lừa đảo

07:43 , 12/12/2024

Hết cảnh rồng rắn xếp hàng khi vàng tăng giá?

07:24 , 12/12/2024