LPB, SHB, VIB, VCG… tăng bằng lần trước thềm lên HoSE: Không chỉ câu chuyện chuyển sàn!

"Câu chuyện đầu tư thực tế dài hơn, không chỉ là chuyển sàn".

Sở GDCK Tp.HCM (HoSE) đã có thông báo chính thức chấp nhận yêu cầu chuyển sàn niêm yết của Ngân hàng Á Châu (ACB), trước đó Ngân hàng TMCP Sài Gòn – Hà Nội (SHB), Ngân hàng TMCP Quốc tế Việt Nam (VIB) và Lienviepostbank (LPB) đã được thông qua kế hoạch giao dịch chi tiết.

Hiệu ứng chuyển sàn HoSE đưa thị giá các doanh nghiệp tăng mạnh

Nhìn lại, năm 2020 khi TTCK chịu ảnh hưởng bởi dịch Covid-19, chuyển sàn cũng như niêm yết mới được xem là chất xúc tác cho nhiều doanh nghiệp có kế hoạch. Thực tế, thông tin trên cũng đưa thị giá của nhiều đơn vị tăng vọt, bao gồm mã LPB tăng 80%, mã SHB tăng 197%, mã VIB tăng 95%...

Ngoài ngân hàng, các doanh nghiệp còn lại như DRI của Cao su Đăk Lăk cũng tăng gấp đôi thị giá từ đầu năm, VCG tiếp đà hưng phấn tăng lên ngưỡng 44.000 đồng/cp sau khi vừa được HoSE chấp thuận – tức tăng 45%. Hay TTA của Trường Thành, DGC của Hoá chất Đức Giang… cũng đã trải qua đợt tăng giá mạnh trước thềm lên HoSE.

Có thể nói, đà tăng giá của các cổ phiều nói trên một phần không nhỏ đến từ kỳ vọng tìm kiếm lợi nhuận trong hiệu ứng chuyển sàn. Quá khứ cho thấy, thị giá của nhiều cổ phiếu đã tăng mạnh khi chuyển sàn nhờ dư mua lớn như PV Power (POW), Gelex (GEX), Viglacre (VGC), Vietnam Airlines (HVN). Khi mà, HoSE với tiêu chuẩn niêm yết cao hơn, thanh khoản cũng cao hơn… sẽ giúp doanh nghiệp nâng cao minh bạch thông tin, tiếp cận được với nhiều dòng vốn đầu tư.

Riêng nhóm ngân hàng, với tính chất là những doanh nghiệp có quy mô lớn, việc chuyển sang HoSE còn đem lại cơ hội lớn để lọt vào các bộ chỉ số hiện hữu, từ đó thu hút mạnh dòng vốn trên thị trường. Được biết, năm 2020 là hạn chót để các ngân hàng TMCP niêm yết trên các sàn giao dịch chứng khoán chính thức, theo đề án "Cơ cấu lại thị trường chứng khoán và thị trường bảo hiểm đến năm 2020 và định hướng đến năm 2025".

Dù vậy, chuyển sàn không phải là câu chuyện dài hạn, mà chiến lược đầu tư phát triển cũng như nội tại của doanh nghiệp mới là yếu tố quyết định giá trị cổ phiếu. Trong đó, nhóm ngân hàng đang được đặc biệt quan tâm với vốn hoá lớn, và tính đến hiện tại khi câu chuyện chuyển sàn đã không còn mới, câu hỏi đặt ra "Liệu cổ phiếu còn hấp dẫn?".

Liệu còn hấp dẫn?

Trả lời, thứ nhất liên quan đến chiến lược chung của ngành cũng như định hướng phát triển thời gian tới là tăng vốn. Theo ông Lê Quang Minh – Trưởng phòng Phân tích Chứng khoán Mirae Asset, ngân hàng sẽ tiếp tục là nhóm dẫn dắt thị trường khi đang nắm cán gần ¼ tổng vốn hoá.

Cần xét riêng về triển vọng TTCK, chỉ số vĩ mô tích cực, Việt Nam nổi lên là quốc gia kiểm soát tốt dịch và có vị trí địa lý thuận tiện đã, đang và kỳ vọng tiếp tục thu hút dòng vốn đầu tư ngoại. Bên trong Chính phủ cũng phát triển chính sách hút vốn FDI khá tốt, tăng đầu tư công… là những yếu tố vĩ mô góp phần tạo động lực cho TTCK tăng trưởng. Chưa kể, mặt bằng lãi suất giảm làm tăng lượng cung tiền, trong khi kênh trái phiếu và cổ phiếu dù là đối trọng song có sự chênh lệch lớn, ông Minh nhấn mạnh quan điểm tích cực về chỉ số trong thời gian tới.

Và như vậy, TTCK càng lên thì nhóm ngân hàng sẽ tiếp tục tăng. "Trong đó, theo tôi chuyển sàn là câu chuyện ngắn hạn, nhưng tầm nhìn ở đây là câu chuyện tăng vốn và tăng lượng tền giữ lại. Nếu như trước đây, ngân hàng buột phải chia lợi nhuận nhưng nay theo quy định mới sẽ được giữ lại lợi nhuận, trả cổ tức bằng cổ phiếu từ đó tăng vốn, tạo vị thế an toàn hơn. NIM của các nhà băng cũng đang tăng lên, đây là động thái tăng tích lũy phòng ngừa cho câu chuyện nợ xấu sắp tới trước ảnh hưởng của Covid-19", vị này làm rõ quan điểm.

Liên quan đến giới hạn về room ngoại, thực tế Chính phủ đã có kế hoạch 5 năm tới Việt Nam sẽ có khoảng 2-5 ngân hàng niêm yết nước ngoài. Theo đó, "Câu chuyện đầu tư thực tế dài hơn, không chỉ là chuyển sàn", ông Minh nhấn mạnh.

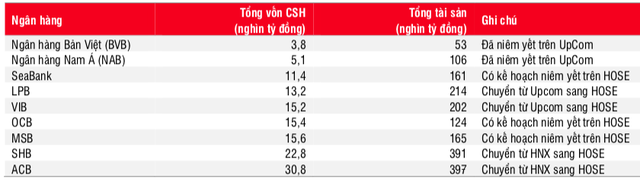

Các ngân hàng có kế hoạch niêm yết trong năm 2020

Nguồn: SSI Research.

Thứ hai, nội tại từng ngân hàng. Trong báo cáo phân tích mới công bố, SSI Research nhận định SHB, LPB và VIB là những ngân hàng cấp 2 nhanh nhạy về quy mô tài sản trong hệ thống, với thị phần từ 1,6% đến 3%. VIB có tỷ lệ cho vay bán lẻ cao nhất, chiếm khoảng 80% dư nợ cho vay, tiếp theo là LPB với khoảng 40% và SHB là 21%. Điều này phần nào giải thích cho xếp hạng NIM của những ngân hàng này, trong đó VIB có NIM là 4%, trong khi LPB là 3% và SHB là 2,4%.

Với những luận điểm trên, SSI Research kỳ vọng rằng các ngân hàng này sẽ được hưởng lợi từ môi trường lãi suất thấp và NIM sẽ tiếp tục mở rộng trong các quý tới. Riêng LPB gặp nhiều khó khăn hơn do sử dụng nhiều vốn ngắn hạn để cho vay trung và dài hạn và CASA giảm.

Về chất lượng tài sản, SHB và LPB vẫn có một số tài sản nghi ngờ là các khoản vay có vấn đề (SHB) hoặc cho vay nhiều vào các ngành có tính chu kỳ dẫn đến rủi ro tín dụng cao (LPB) theo quan điểm của chúng tôi. Đối với SHB, tổng tài sản xấu ước tính chiếm 53,2% tổng vốn chủ sở hữu và dự phòng.

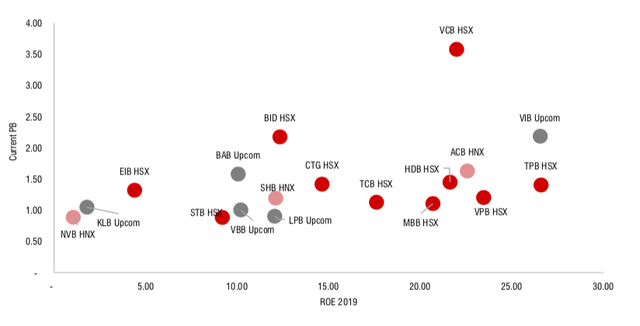

Trong khi đó, SSI Research nhận thấy dư nợ cho vay của LPB trong các ngành xây dựng, bất động sản và nhà hàng/khách sạn chiếm gần 30% tổng dư nợ cho vay, hoặc gấp 3 lần vốn chủ sở hữu và dự phòng. Tính đến nay, SHB, LPB và VIB đang giao dịch ở mức PB dự phóng 2021 lần lượt là 1,04 lần, 0,77 lần và 1,41 lần, tương ứng với ROE 2021 là 12,0%, 11,4% và 23,5%.

Nhìn chung, dù đã được phản ảnh mạnh vào giá, việc niêm yết HoSE trước mắt sẽ đem đến cơ hội được giao dịch ký quỹ cũng như thông tin minh bạch khiến nhà đầu tư kỳ vọng cổ phiếu sẽ được định giá lại. Dài hạn, những yếu tố về tầm nhìn kinh doanh, dòng tiền sẽ quyết định việc nắm giữ sau đó.

Trí Thức Trẻ