Lý do gì đã khiến MBB tăng vượt đỉnh và trở thành cái tên “hot” nhất trong nhóm cổ phiếu ngân hàng thời gian gần đây?

Tăng trưởng tín dụng 2017 của MBB có thể cao hơn mục tiêu 16% khi tiếp tục đẩy nhanh tín dụng ngay trong các tháng đầu năm, và xin nới room tín dụng vào cuối năm, tương tự như đã xảy ra trong năm 2016.

- 26-04-2017MB sẽ tiến hành sáp nhập một ngân hàng khác

- 26-04-2017MB ước lãi trước thuế 1.055 tỷ đồng trong quý 1

- 26-04-2017ĐHCĐ MB: Chia cổ tức tỷ lệ 11%, hoàn tất thoái vốn khỏi MBLand trong năm 2017

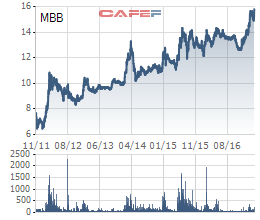

Trong phiên giao dịch cuối cùng của tháng 4/2017, cổ phiếu MBB của Ngân hàng Quân đội đã bật tăng 600 đồng (3,9%) lên 15.800 đồng và đây cũng là mức giá kỷ lục của cổ phiếu kể từ khi lên sàn vào năm 2011 tới nay.

Vốn được giới đầu tư đánh giá là cổ phiếu có phần “nặng”, việc MBB tăng mạnh trong thời gian gần đây là điều có phần bất ngờ. Lý do gì đã khiến cổ phiếu MBB bứt tốc ấn tượng như vậy?

Cổ phiếu MBB lên mức giá cao nhất kể từ khi niêm yết

Bên cạnh những thông tin khá tích cực trong thơi gian gần đây như ước lãi 1.055 tỷ đồng trong quý 1, chuẩn bị chia cổ tức 11% thì trong báo cáo mới đây của BSC, CTCK này đã đưa ra khuyến nghị nhà đầu tư đẩy mạnh mua cổ phiếu MBB với những luận điểm:

Thu nhập tín dụng được kỳ vọng tiếp tục mở rộng, hiệu quả hoạt động tín dụng tăng.

Trong năm 2016, cho vay khách hàng của MBB tăng 24,2%, đây là tốc độ tăng trưởng nhanh nhất trong số các ngân hàng niêm yết và cũng là tốc độ tăng trưởng nhanh nhất của MBB kể từ năm 2013. Tỷ lệ cho vay/tiền gửi của ngân hàng đạt 77%, mức cao nhất kể từ năm 2012, tăng từ mức 67% năm 2015. Trong đó, tín dụng cá nhân tiếp tục tăng trưởng cao trong năm 2016, tăng 53% lên tới 34 nghìn tỷ đồng, chiếm 23% tổng danh mục tín dụng của ngân hàng.

MBB đặt mục tiêu tăng trưởng tín dụng đạt 16% trong năm 2017, tương đương mức trần do NHNN áp cho MBB. BSC kỳ vọng tăng trưởng cho vay của ngân hàng tiếp tục đạt mức cao trong thời gian tới nhờ (1) tỷ lệ cho vay/tiền gửi của khách hàng thấp hơn so với mức tối đa của NHNN (80%), (2) hệ số CAR đạt 10,82% trong năm 2016.

BSC cũng cho rằng, tăng trưởng tín dụng 2017 của MBB có thể cao hơn mục tiêu 16% khi tiếp tục đẩy nhanh tín dụng ngay trong các tháng đầu năm, và xin nới room tín dụng vào cuối năm, tương tự như đã xảy ra trong năm 2016. (Sau khi chạm trần tăng trưởng tín dụng được NHNN giao vào quý 3/2016 (18%), MBB đã trình xin nới room tín dụng và tăng trưởng 24% trong cả năm 2017).

Trong năm 2016, NIM (tỷ lệ thu nhập lãi cận biên) của MBB đạt 3,57%, chỉ xếp sau VIB. Ngân hàng có lợi thế nguồn tiền gửi không kỳ hạn cao, đạt 34% trong năm 2016 giúp tiết giảm chi phí vốn. Việc thay đổi cơ cấu cho vay đầu ra, hướng đến các lĩnh vực, nhóm khách hàng có lãi suất cao hơn giúp cải thiện NIM. Đồng thời, các khoản trái phiếu lợi suất cao đã đáo hạn gần hết và không còn tác động nhiều đến NIM của ngân hàng.

Mảng phi tín dụng còn nhiều tiềm năng tăng trưởng, đẩy mạnh hoạt động ngoài lãi.

Thu nhập ngoài lãi của MBB chỉ chiếm khoảng 19% tổng thu nhập hoạt động, thấp hơn nhiều so với con số trung bình của các ngân hàng trên thế giới (khoảng 40%). BSC đánh giá đây là nguồn thu có tính ổn định, và ít rủi ro hơn so với hoạt động tín dụng. Đồng thời, hoạt động này cung cấp cho khách hàng các gói giải pháp toàn diện hơn, nâng cao trải nghiệm, từ đó, thu hút và giữ chận khách hàng sử dụng các dịch vụ của ngân hàng.

MBB có lợi thế là tập khách hàng hiện tại lớn, và đặc biệt là khả năng khai thác tập khách hàng tiềm năng từ Vietel (hơn 4 triệu khách hàng). Trong thời gian qua, MBB đưa ra nhiều giải pháp thúc đẩy tăng trưởng mảng này, như phân nhóm khách hàng, tăng các dịch vụ giá trị gia tăng và sự phục vụ cho từng nhóm khách hàng, bán chéo sản phẩm và tăng chỉ tiêu, năng suất đối với từng cán bộ ngân hàng.

Quản trị rủi ro chặt chẽ, chất lượng tài sản tốt

BSC đánh giá MBB là ngân hàng luôn chú trọng quản trị rủi ro tín dụng, quy trình, quy chế cho vay chặt chẽ. Tỷ lệ nợ xấu cuối năm 2016 đạt 1,32%, tổng nợ xấu gần như không đổi so với năm 2015, tuy nhiên, nợ nhóm 5 đã giảm mạnh 43% còn 615 tỷ đồng. Tổng tài sản có nghi ngờ của ngân hàng cuối năm 2016 là 20.994 tỷ đồng, chiếm 8,19% tổng tài sản. Tỷ lệ dự phòng rủi ro nợ xấu/tổng nợ xấu cao, đạt 103%.

Năm 2016, việc sáp nhập Tài chính Sông Đà vào MBB đã làm ảnh hưởng đến chất lượng tài sản của ngân hàng, tuy nhiên, các chỉ tiêu về chất lượng tài sản, chất lượng tín dụng vẫn đang được ngân hàng quản trị chặt chẽ. BSC kỳ vọng, chi phí dự phòng rủi ro nợ xấu của ngân hàng sẽ giảm mạnh trong các năm sắp tới.

Kết quả kinh doanh được kỳ vọng tăng tốc trong thời gian tới.

MBB được kỳ vọng ROE đạt 15% trong 3 năm tới, tăng từ mức 12% hiện tại bởi (1) NIM có thể tăng như đã đề cập ở trên. (2) Tăng năng suất đối với từng nhân viên. MBB định hướng phát triển mạnh các mảng tín dụng và phi tín dụng trong thời gian tới, đẩy mạnh bán chéo sản phẩm và giao chỉ tiêu doanh thu đối với từng nhân viên. Điều này được kỳ vọng sẽ đẩy mạnh tăng trưởng thu nhập cho ngân hàng.

Trong khi đó, với lợi thế nền tảng công nghệ tốt, tập khách hàng lớn là các công ty, cán bộ trong quân đội và khách hàng từ Vietel, cho phép công ty tiếp tục mở rộng khách hàng, cung cấp chuyên sâu các dịch vụ tiện ích cho khách hàng mà không tốn thêm nhiều chi phí cho việc mở rộng mạng lưới, chi nhánh và tuyển thêm nhân viên. Do vậy, CIR (tỷ lệ chi phí/thu nhập hoạt động) của ngân hàng được kỳ vọng duy trì ổn định và cải thiện trong thời gian tới. Hiện CIR của ngân hàng là 42%, thấp hơn hầu hết các ngân hàng niêm yết (trừ VCB).

Trí Thức Trẻ