Mía đường thời kỳ hậu áp thuế có như cổ phiếu thép?

Câu chuyện của ngành thép liệu có lặp lại với ngành đường khi mới đây Bộ Công thương quyết định áp thuế chống bán phá giá và chống trợ cấp đối với đường mía nhập khẩu từ Thái Lan ở mức 47,64% trong 5 năm, tính từ 16/6/2021.

Ngày 18/7/2016, Bộ Công thương đã công bố áp dụng thuế tự vệ chính thức lần đầu tiên với phôi thép và thép dài nhập khẩu tại Quyết định số 2968/QĐ-BCT. Mức thuế tự vệ giai đoạn 2016 đến 2020 giảm dần từ 23,3% xuống tới 17,3% với phôi thép và 14,2% - 10,9% với thép dài. Ngày 20/3/2020, Bộ Công thương ban hành quyết định gia hạn áp dụng biện pháp thuế tự vệ với phôi thép và thép dài nhập khẩu vào Việt Nam áp dụng từ ngày 22/3/2020 đến 21/3/2023.

Thuế tự vệ thép đã giúp nâng cao năng lực cạnh tranh của ngành thép trong nước với cơn bão của thép nhập khẩu từ Trung Quốc. Từ một nước nhập siêu thép mỗi năm 6-7 tỷ USD, số liệu gần nhất cho thấy giá trị nhập siêu sắt thép 8 tháng đầu năm 2021 đã rút ngắn còn 670 triệu USD so với con số nhập siêu 2,3 tỷ USD của cùng kỳ 2020. Tính đến hết tháng 8/2021, cả nước xuất khẩu 8,54 triệu tấn sắt thép các loại với trị giá đạt gần 7,1 tỷ USD; tăng 43,4% về lượng và 127% về trị giá so với cùng kỳ năm trước.

Cổ phiếu thép liên tục phá đỉnh trong thời gian qua (hình minh họa).

Thuế tự vệ thép năm 2016 đã giúp các doanh nghiệp trong ngành có đủ thời gian nâng cao năng lực sản xuất và vốn. Hòa Phát trong 4 năm qua đã hoàn thành khu công nghiệp gang thép Dung Quất, nâng cao năng lực vị thế ra tầm khu vực với sản lượng 8 triệu tấn năm, doanh thu 150.000 tỷ và lợi nhuận vượt 1 tỷ USD. Hoa Sen, Nam Kim hiện mỗi tháng xuất khẩu hơn 200.000 tấn. Trong 3 năm qua, giá cổ phiếu Hòa Phát, Hoa Sen, Nam Kim tăng từ 4-8 lần, vốn hoá thị trường của Hòa Phát đã leo lên top 4 trong nước và Top 15 doanh nghiệp thép lớn nhất thế giới.

Biến động giá cổ phiếu thép so với VNIndex, thời điểm áp thuế 2016 cổ phiếu HPG tăng 650% trong 4 năm.

Câu chuyện của ngành thép liệu có lặp lại với ngành đường khi mới đây Bộ Công thương quyết định áp thuế chống bán phá giá và chống trợ cấp đối với đường mía nhập khẩu từ Thái Lan ở mức 47,64% trong 5 năm, tính từ 16/6/2021.

Ngành đường Việt Nam hiện tại đang được hỗ trợ "thiên thời, địa lợi, nhân hòa". (hình minh họa)

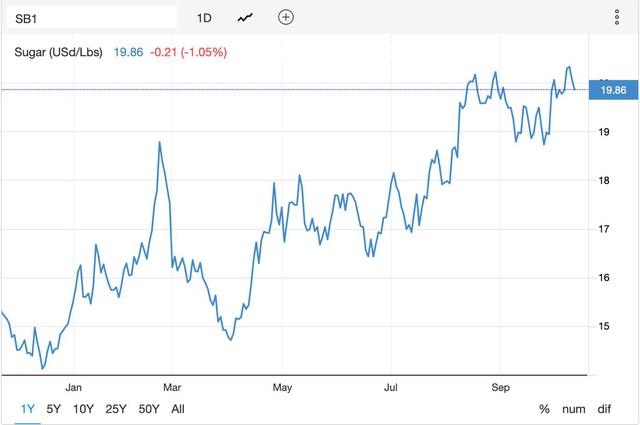

Ngành đường hiện tại đang được hỗ trợ "thiên thời, địa lợi, nhân hoà" khi giá đường thế giới thiết lập mức đỉnh cao nhất trong 4 năm trở lại đây, do ảnh hưởng từ nguồn cung từ nước xuất khẩu lớn nhất thế giới là Brazil bị hạn hán và sương giá. Điều này khiến nguồn cung đường toàn cầu dự báo tiếp tục thiếu hụt. Mặt khác, kinh tế toàn cầu bắt đầu hồi phục, nguy cơ lạm phát khiến hàng hoá được xem là một trong những tài sản trú ẩn tốt dẫn đến việc đầu cơ đẩy giá hàng hóa tăng…Đã có thời điểm giá đường thế giới vượt 20 USD/Lbs, hiện đang giao dịch quanh mức 19,86 USD/lbs. Trong khi đó, giá đường trong nước cũng tăng cao, hiện đang dao động khoảng 19,000 - 20,000đ/kg, tăng khoảng 40-45% so với cùng kỳ và dự báo tiếp tục tăng do thiếu hụt nguồn cung.

SSI cho rằng, giá đường có thể tiếp tục tăng cho tới năm 2022, do dự kiến thế giới thiếu hụt 3,8 triệu tấn trong niên vụ 2021-2022 (Niên vụ 2020-2021 thiếu hụt 3,1 triệu tấn).

Nguồn: Investing.com

Báo cáo SSI cho rằng, ngành mía đường trong 5 năm qua được định giá ở mức thấp do sự cạnh tranh gay gắt từ đường Thái Lan, điều này không khuyến khích nông dân trồng mía, khiến công suất hoạt động của các nhà máy đường xuống mức thấp kỷ lục. Tuy nhiên, định giá đã có dấu hiệu phục hồi do thuế Chống bán phá giá và chống trợ cấp mang lại hy vọng tăng trưởng trong dài hạn. Cụ thể, từ khi áp thuế, sản lượng đường nhập khẩu từ Thái Lan đã giảm xuống mức thấp nhất là 15 nghìn tấn trong tháng 6 so với mức cao nhất là 183 nghìn tấn trong tháng 4/2020. Cùng với đó, Đường nhập lậu cũng đã được kiểm soát chặt chẽ do Việt Nam đóng cửa biên giới để kiểm soát dịch Covid-19. SSI tin rằng việc định giá lại đã và đang diễn ra và các nhà sản xuất đường có thể tận hưởng tăng trưởng trong dài hạn, khi nông dân được khích lệ trồng mía trở lại.

Các doanh nghiệp đường trong nước đang hoạt động như thế nào?

CTCP Thành Thành Công Biên Hoà (mã SBT): Cho biết trong niên độ 2020-2021, tổng sản lượng tiêu thụ của SBT tiếp tục vượt mốc 1 triệu tấn, tăng trưởng 10% so với cùng kỳ. Giá bán trong nửa cuối năm tài chính được cải thiện đáng kể nhờ chính sách thuế phòng vệ được áp dụng.

Trong khi nhiều nhà máy thua lỗ vì không cạnh tranh được với đường nhập lậu, SBT vẫn có một niên vụ tăng trưởng với doanh thu thuần đạt 14.925 tỷ đồng, vượt 4% kế hoạch và tăng trưởng 16% so với cùng kỳ. Lợi nhuận trước thuế hợp nhất 784 tỷ đồng, vượt 18% kế hoạch và tăng 53%.

Ban lãnh đạo SBT cho biết thành công mang tính đột phá của SBT trong niên độ vừa rồi không hoàn toàn nhờ vào lợi thế ngắn hạn mà là kết quả của một quá trình chuẩn bị lâu dài, bài bản từng bước. Có thể đúc kết lại ở 2 yếu tố: sự điều phối hoạt động kinh doanh hiệu quả trong hoàn cảnh Covid-19 và tái cấu trúc bộ máy vận hành trước khi đưa vào hệ thống ERP.

SBT hiện là doanh nghiệp dẫn đầu ngành đường Việt Nam cả về thị phần và công nghệ sản xuất, Công ty đang tập trung mở rộng thị trường, phát triển thêm nhiều dòng sản phẩm mới, trong đó phát triển các dòng sản phẩm cao cấp, giá trị gia tăng cao. Tính đến cuối niên độ, mạng lưới B2C bao phủ hơn 68.000 cửa hàng bán lẻ, 100 nhà phân phối, 5.200 siêu thị và cửa hàng tiện lợi, đây là điều không một công ty đường nào đủ sức cạnh tranh mạng lưới phân phối với SBT trong thị trường nội địa.

Niên độ 2021-2022, SBT dự kiến tăng trưởng sản lượng sản xuất trên 20% so với cùng kỳ, quy mô doanh thu thuần ước trên 16.900 tỷ tăng 13%, lợi nhuận trước thuế dự kiến 750 tỷ đồng. Trong giai đoạn ngành đường có nhiều cạnh tranh và thách thức, công ty đặt mục tiêu giữ vững thị trường, kiểm soát chi phí và đảm bảo hiệu quả kinh doanh. Công ty đặt kế hoạch tham vọng cho nhiệm kỳ 5 năm tới sẽ tăng trưởng bình quân 20%/năm.

CTCP Đường Quảng Ngãi (mã QNS): Theo báo cáo của SSI Research, trong số các công ty sản xuất đường, QNS dự kiến sản lượng mía nguyên liệu đầu vào sẽ tăng lớn nhất trong năm tới (+50% so với cùng kỳ). Cho niên vụ 2022-2023, QNS kỳ vọng diện tích trồng mía tiếp tục tăng 40%. Với lượng mía nguyên liệu đầu vào tăng, SSI kỳ vọng QNS sẽ tăng công suất hoạt động cho cả hoạt động sản xuất đường và điện sinh khối, thúc đẩy cả doanh thu và lợi nhuận của hai mảng này. Với mảng sữa đậu nành, ước tính LNST của mảng sữa đậu nành có thể phục hồi 18% trong năm 2022, so với mức giảm ước tính là -11% trong năm 2021.

SSI ước tính lợi nhuận năm 2021 đạt 1,3 nghìn tỷ đồng (+26% so với cùng kỳ, +4% so với ước tính trước đó; và năm 2022, ước tính doanh thu đạt 10,7 nghìn tỷ đồng (+30% so với cùng kỳ) và LNST đạt 1,7 nghìn tỷ đồng (+25% so với cùng kỳ), tăng so với ước tính gần nhất lần lượt là 9% và 10%.

CTCP Mía đường Lam Sơn (mã LSS): Trong năm tài chính 2021, LSS đã bán 110 nghìn tấn đường, nhưng SSI ước tính chỉ có 40 nghìn tấn được sản xuất từ nguồn nguyên liệu mía trong nước. SSI lo ngại rằng LSS có thể ghi nhận doanh thu thuần giảm trong năm tài chính 2022 do không có đường nhập khẩu, mặc dù LSS cũng dự kiến sản lượng mía thu hoạch tăng 10-20%.

Trong khi giá các cổ phiếu thép đã tăng 5-8 lần, giá cổ phiếu ngành đường chưa thực sự có nhiều bứt phá, vì vậy, nhiều chuyên gia đánh giá cao triển vọng tăng trưởng của các cổ phiếu ngành đường trong thời gian tới khi biện pháp thuế tự vệ mía đường thực sự có tác dụng và nền kinh tế bắt đầu mở cửa trở lại khi chúng ta đã kiểm soát được dịch bệnh.

CÙNG CHUYÊN MỤC

Vikki thu hút trải nghiệm số khác biệt tại Flavor x HOZO Festival 2024

19:30 , 14/12/2024