Miếng bánh khó nhằn bán lẻ dược phẩm: Từ Vingroup rút lui, Thế giới Di động thận trọng, FPT Retail và Pharmacity đang đua song mã với chi phí đắt đỏ

Hầu hết các chuỗi bán lẻ dược phẩm có thương hiệu đang trong trạng thái thua lỗ nặng.

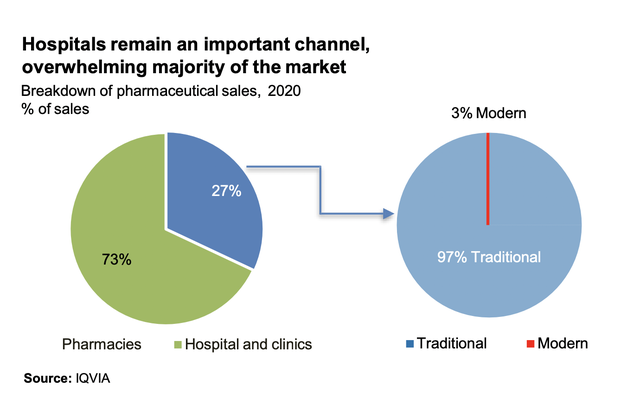

Các chuỗi nhà thuốc có thương hiệu đang đẩy mạnh phát triển trong những năm gần đây trong một thị trường bán lẻ mà khoảng 95% thuộc về các cửa hàng thuốc truyền thống. Việt Nam hiện có khoảng 50.000 cửa hàng như vậy hiện diện khắp nơi từ thành thị đến nông thôn.

Chính vì phân mảnh và dư địa rộng mở, thị trường bán lẻ dược phẩm thu hút nhiều ông lớn tham gia, mở rộng mạnh mẽ nhất hiện nay phải kể đến Pharmacity (được đầu tư bởi Mekong Capital) và Long Châu (thuộc FPT Retail).

Cả hai đều có tham vọng thống trị thị trường bán lẻ thuốc của Việt Nam, Pharmacity hiện có 620 cửa hàng, mục tiêu mở rộng lên 1.000 cửa hàng trong năm nay. Trong khi Long Châu xếp thứ hai về quy mô, hiện có khoảng 300 cửa hàng, đặt mục tiêu từ 350 – 400 cửa hàng trong năm nay.

Trong động thái mới nhất, công ty mẹ của Pharmacity là Maroon Bells đã phát hành hơn 1.000 tỷ đồng trái phiếu chuyển đổi để có nguồn lực cho việc mở rộng sắp tới.

Còn với FPT Retail, Long Châu giống như canh bạc tất tay khi mà thị trường bán lẻ điện thoại – laptop trở nên bão hoà. Ban lãnh đạo FPT Retail nói rằng đã tìm được "công thức thành công" cho Long Châu từ năm 2020. Đó cũng là thời điểm chuỗi bán lẻ nhiều năm kinh nghiệm này bung sức trong cuộc đua cùng Pharmacity.

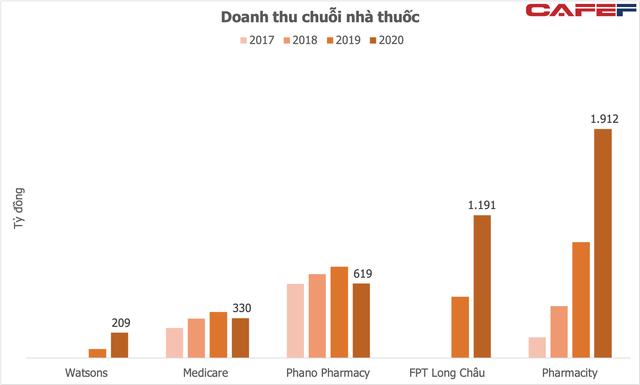

Năm ngoái, Pharmacity đạt doanh thu 1.912 tỷ đồng; Long Châu đạt 1.191 tỷ đồng. Những con số này bỏ xa các đối thủ còn lại như Phano Pharmacy đạt 619 tỷ đồng, Medicare và Watsons thiên về các sản phẩm chăm sóc cá nhân hơn là thuốc lần lượt đạt 330 tỷ đồng và 209 tỷ đồng.

Với việc tiếp tục mở rộng quy mô khoảng 100 cửa hàng trong 6 tháng đầu năm nay, doanh thu của Long Châu ghi nhận 1.336 tỷ đồng (vượt cả năm ngoái). Đáng chú ý hơn cả, Long Châu báo lãi 1 tỷ đồng.

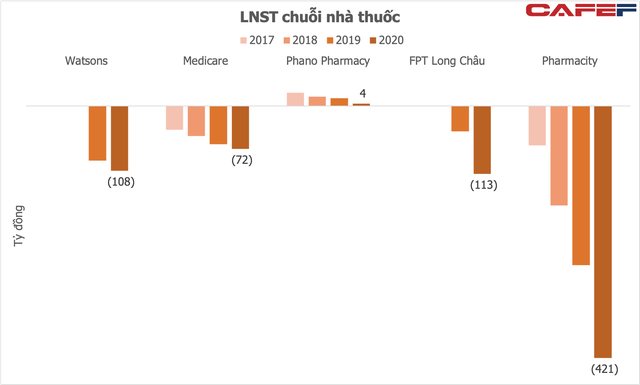

Việc Long Châu báo lãi là điều bất ngờ khi nhìn vào tình hình của các chuỗi bán lẻ dược phẩm có thương hiệu. Tính đến hết năm 2020, ngoại trừ Phano Pharmacy, không một chuỗi nào có lãi, thậm chí là lỗ nặng. Thực tế lợi nhuận của Phano cũng giảm dần về mức còn 4 tỷ đồng, biên lợi nhuận rất mỏng.

Các chuỗi đẩy mạnh mở rộng điểm bán phải trả giá đắt, điển hình là Pharmacity. Mức lỗ năm ngoái của Pharmacity khoảng 421 tỷ đồng, nâng tổng số lỗ lũy kế vượt mức 1.000 tỷ đồng. Long Châu năm ngoái cũng lỗ 113 tỷ đồng. Nhưng như đã thấy, Long Châu tỏ ra tương đối hiệu quả. Ban lãnh đạo FPT Retail nói rằng khoảng 90% số cửa hàng mở mới gần đây có thể hòa vốn sau 6 tháng. Chuỗi nhà thuốc đặt mục tiêu có lãi từ năm 2023.

Không chỉ cạnh tranh lẫn nhau, các chuỗi nhà thuốc có thương hiệu cũng trong cuộc chiến giành được định vị trong tâm trí khách hàng. Người Việt Nam vốn đã quen với các cửa hàng thuốc nhỏ đặt ngay đầu đường có thể cung cấp tương đối đầy đủ các nhu cầu cơ bản. Sự chuyển dịch từ kênh GT sang MT là đáng chờ đợi trong ngành bán lẻ dược phẩm.

Về lịch sử, Long Châu là thương hiệu nhà thuốc có hơn 20 năm kinh nghiệm; Phano Pharmacy hình thành từ giai đoạn 2007, Pharmacity non trẻ hơn nhưng cũng đã có 10 năm tuổi đời. Nói không ngoa, Việt Nam đang trong giai đoạn phát triển mạnh mẽ của chuỗi nhà thuốc MT với nguồn lực tài chính dồi dào, thương hiệu mạnh, công nghệ và sự dịch chuyển thói quen của người tiêu dùng hỗ trợ...

Nhưng cũng phải nói rằng, không ít "ông lớn" trong ngành bán lẻ từng có ý tưởng với ngành phân phối dược phẩm đã phải dừng cuộc chơi sớm hoặc chùn chân. CTCP Đầu tư Thế giới Di động (MWG) mua lại chuỗi nhà thuốc An Khang từ cuối năm 2017, tuy nhiên những năm sau đó hầu như không mở rộng để tập trung cho Bách Hóa Xanh. Hay như Vingroup từng bắt đầu phân phối thuốc thông qua VinFa nhưng sau đó cũng phải đóng cửa sớm để tập trung cho dự án VinFast. Như vậy, để thực sự thống lĩnh thị trường phân phối dược phẩm sẽ không phải câu chuyện một sớm một chiều.

Nhịp sống kinh tế