“Mòn mỏi” chờ ngân hàng tăng vốn

Rõ ràng, nhu cầu tăng vốn của các nhà băng ở thời điểm hiện tại là hiển hiện, tuy nhiên, việc ngân hàng có thực hiện thành công hay không lại là một vấn đề khác.

- 14-05-2018"Gập ghềnh" bài toán tăng vốn của ông lớn ngân hàng

- 30-04-2018Nhiều bất ngờ thú vị về nhân sự cấp cao ngân hàng 2018

“Nước đã đến chân”

Tại mùa ĐHĐCĐ ngân hàng năm nay, bên cạnh các thông tin liên quan đến lợi nhuận, cổ tức, thay đổi ban lãnh đạo, thì một trong những vấn đề "nóng", nhận được nhiều câu hỏi và quan tâm từ phía các cổ đông chính là vấn đề tăng vốn.

Chuyện cổ đông “sốt ruột” việc tăng vốn cũng là một điều dễ hiểu khi thời gian chính thức áp dụng Basel II cho các ngân hàng đang đến gần trong khi CAR tại nhiều ngân hàng đang ở mức “mấp mé” ngưỡng an toàn.

Theo thống kê mới nhất của NHNN cho thấy, tại thời điểm tháng 2/2018, vốn điều lệ của các tổ chức tín dụng (TCTD) là 514.814 tỷ đồng, tăng nhẹ 0,47% so với cuối năm trước.

Trong đó, vốn điều lệ của nhóm NHTM có vốn nhà nước không đổi, vẫn ở mức 147.771 tỷ đồng, hệ số CAR trung bình của nhóm NHTM có vốn nhà nước tại thời điểm tháng 2/2018 cũng chỉ ở mức 9,36%, thấp hơn so với mức 11,03% của nhóm NHTMCP và cao hơn một chút so với mức quy định tối thiểu 9% hiện hành. Và nếu áp dụng theo chuẩn Basel II, thì CAR của nhóm này chắc chắn sẽ dưới mức chuẩn.

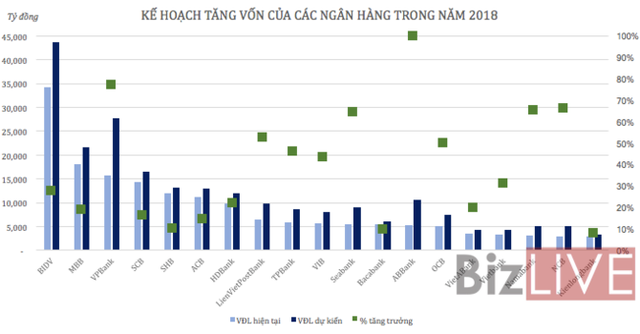

Theo ước tính của người viết, cho tới thời điểm hiện tại, đã có khoảng 19 ngân hàng công bố kế hoạch tăng vốn trong năm nay, với tổng mức vốn tăng dự kiến khoảng hơn 58 nghìn tỷ đồng.

ABBank là ngân hàng có kế hoạch tăng vốn mạnh nhất với mục tiêu tăng vốn điều lệ lên gấp đôi mức hiện tại (hơn 5.319 tỷ đồng) nhằm cải thiện chỉ số an toàn theo quy định hiện hành, đáp ứng CAR theo định hướng theo chuẩn Basel II; tăng năng lực tài chính, thêm nguồn vốn cho nhu cầu phát triển các hoạt động của ngân hàng.

Theo đó, ABBANK sẽ tăng vốn điều lệ bằng việc chia cổ tức bằng cổ phiếu tỷ lệ 7,4%; phát hành cổ phiếu thưởng cho cổ đông hiện hữu nguồn quỹ dự trữ bổ sung vốn điều lệ và lợi nhuận sau thuế còn lại chưa phân phối; chào bán cổ phần cho cổ đông hiện hữu; và chào bán riêng lẻ cho nhà đầu tư và phát hành ESOP.

Trong khi đó, VPBank cũng có kế hoạch tăng mạnh vốn từ 15,7 nghìn tỷ đồng lên gần 28,8 nghìn tỷ đồng, tương đương mức tăng 77% thông qua việc trả cổ tức bằng cổ phiếu, phát hành cổ phiếu thưởng, phát hành ESOP và phát hành cổ phiếu riêng lẻ.

NCB dự kiến sẽ tăng vốn từ 3.010 tỷ đồng lên 5.010 tỷ đồng, tương đương mức tăng 66,5% qua việc phát hành cho nhà đầu tư chiến lược nước ngoài.

Năm nay, BIDV tiếp tục công bố kế hoạch tăng vốn từ mức 34.187 tỷ đồng lên 43.638 tỷ đồng, tương đương mức tăng 28%. Theo đó, ngân hàng sẽ thực hiện chào bán ra công chúng hoặc chào bán riêng lẻ 5% vốn điều lệ, phát hành cho nhà đầu tư nước ngoài và phát hành ESOP.

Nói dễ, làm có dễ?

Rõ ràng, nhu cầu tăng vốn của các nhà băng ở thời điểm hiện tại là vấn đề không cần bàn cãi, tuy nhiên, việc ngân hàng có thực hiện thành công hay không lại là một vấn đề khác.

Nếu nhìn vào kế hoạch tăng vốn trong năm ngoái và tiến độ thực hiện, có thể thấy một số ngân hàng tầm trung như VPBank, MBB, ACB,… đã thực hiện tăng vốn khá thành công thông qua việc chi cổ tức và phát hành cổ phiếu thưởng.

Tuy nhiên, cũng có rất nhiều ngân hàng đã thất bại và kế hoạch tăng vốn bị trì hoãn trong nhiều năm qua. Vietcombank là một ví dụ.

Trong năm 2017, Vietcombank dự kiến chào bán tối đa 359,77 triệu cổ phiếu, nâng vốn điều lệ sau khi phát hành lên 39.575 tỷ đồng.

Tuy nhiên, kế hoạch này sau đó đã chưa thể thực hiện được do bất đồng ý kiến giữa các bên về giá mua bán.

Tương tự, trong năm 2017, một "ông lớn" có vốn Nhà nước khác là BIDV cũng đã từng đưa ra kế hoạch tăng thêm 13% vốn qua 3 đợt, bao gồm phát hành cổ phiếu trả cổ tức năm 2016 khoảng 2.393 tỷ đồng, tương ứng tỷ lệ chi trả 7%, phát hành cổ phiếu cho người lao động (ESOP) 1.026 tỷ đồng và phát hành riêng lẻ cho nhà đầu tư 1.026 tỷ.

Tuy vậy, kế hoạch phát hành trả cổ tức của ngân hàng đã không thể thực hiện được khi Bộ Tài chính yêu cầu trả cổ tức bằng tiên mặt. Trong khi đó, phương án tăng vốn bằng cách bán cổ phần cho các nhà đầu tư trong nước và nước ngoài và phát hành cũng không thành công.

Tại ĐHĐCĐ thường niên năm 2017, Ban lãnh đạo ngân hàng NCB đã đưa ra kế hoạch tăng vốn tương tự như năm 2018, với các phương án cụ thể được đưa ra bao gồm phát hành cổ phiếu trả cổ tức 2015 là gần 151 tỷ đồng và tăng vốn từ phát hành cổ phiếu mới là 1.828 tỷ đồng.

Thậm chí, bà Nguyễn Thị Mai, Thành viên HĐQT ngân hàng tiết lộ, trong năm 2016, HĐQT đã có nhiều cuộc làm việc với các đối tác trong nước và nước ngoài mong muốn làm đối tác của ngân hàng.

Tuy nhiên, một năm trôi qua, NCB vẫn chưa thể thực hiện được kế hoạch.

Tại VietABank, kế hoạch tăng vốn từ 3.500 tỷ đồng lên 4.200 tỷ đồng đã được đưa ra từ năm 2016, nhưng cho tới thời điểm hiện tại vẫn đang dậm chân tại chỗ.

Theo giải trình từ lãnh đạo VietABank, nguyên nhân là do chịu sự ảnh hưởng từ tăng trưởng chậm của kinh tế trong và ngoài nước. Đồng thời, do nhu cầu tăng vốn của các ngân hàng tăng cao trong những năm gần đây đã làm tăng lượng cung cổ phiếu của ngành ngân hàng trên thị trường chứng khoán.

Trong khi đó, trước làn sóng M&A và đẩy mạnh tái cấu trúc ngân hàng làm cho tính hấp dẫn của cổ phiếu ngành ngân hàng bị giảm, nhà đầu tư không còn mấy mặn mà. Do đó, việc tìm kiếm đối tác chào bán cổ phiếu của VietABank gặp khó khăn.

Tương tự, Saigonbank sau 2 năm vẫn chưa thể thực hiện kế hoạch nâng vốn từ 14.295 tỷ đồng lên 16.600 tỷ đồng. NamABank cũng chưa thể nâng vốn từ 3.021 lên 5.000 tỷ đồng trong năm 2017 và các cổ đông lại tiếp tục “ngóng” ngân hàng thực hiện lời hứa trong năm nay.

Theo một chuyên gia tài chính, việc tăng vốn là khả thi nếu ngân hàng trả cổ tức bằng cổ phiếu, tuy nhiên, sẽ khó khăn hơn nhiều nếu nhà băng chọn phương án tìm đối tác, đặc biệt là đối tác nước ngoài.

Nguyên nhân là do hệ thống đang trong quá tình tái cơ cấu, tiền ẩn nhiều rủi ro nên không thực sự hấp dẫn. Bên cạnh đó, quy định một nhà đầu tư không được sở hữu quá 20% vốn của một ngân hàng và tổng sở hữu của nhà đầu tư nước ngoài không được quá 30% cũng là một trong những trở ngại, giảm sức hấp dẫn của cổ phiếu ngân hàng.