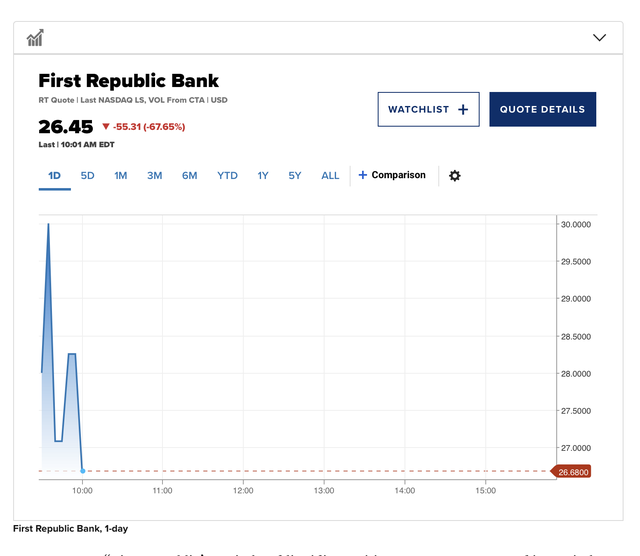

Một ngân hàng vừa được Fed và JPMorgan 'bơm' vốn nhưng cổ phiếu vẫn giảm 60%

Những tác động tích cực từ việc các cơ quan quản lý đối với hệ thống ngân hàng Mỹ đã nhanh chóng “biến mất”. Diễn biến của thị trường chứng khoán Mỹ đang báo hiệu rằng hậu quả của vụ SVB sụp đổ còn lâu mới kết thúc.

- 13-03-2023'Thiên tài đầu cơ' Bill Ackman: Cần lộ trình rõ ràng về cách xử lý vấn đề với những trường hợp như SVB

- 13-03-2023Sau SVB, một ngân hàng lớn khác của Mỹ lại bị buộc đóng cửa vì lo ngại rủi ro hệ thống

Trước khi vào phiên, hợp đồng tương lai S&P 500 đã mất gần như toàn bộ mức tăng trước đó và đi ngang. Tâm lý bất ổn trên thị trường vẫn tiếp diễn, khiến cổ phiếu các ngân hàng ở địa phương nước Mỹ sụt giảm ngay sau khi SVB và Signature Bank đóng cửa.

Trong khi đó, First Republic Bank vẫn chịu áp lực lớn, khi cổ phiếu giảm 65%, bất chấp nỗ lực bơm thêm vốn từ Fed và JPMorgan. PacWest Bancorp giảm 42%, Western Alliance Bancorp mất hơn 70%. Zions Bancorporation sụt, while KeyCorp giảm 23%. Các ngân hàng khác cũng "nối gót" đà giảm, cổ phiếu Bank of America sụt 6%, while Charles Schwab mất 18%.

Dù việc lãi suất tăng cao sẽ là yếu tố thúc đẩy lợi nhuận của các ngân hàng. Song, vấn đề trở nên phức tạp hơn vào năm nay, khi đường cong lợi suất đảo ngược, khiến lợi suất của trái phiếu dài hạn thấp hơn so với ngắn hạn.

Việc các ngân hàng duy trì được các khoản tiền gửi thường khó khăn hơn khi lãi suất thị trường tiền tệ (money market rate) cao hơn 50% so với lãi suất của các khoản tiết kiệm. Nếu các bên rút tiền gửi ồ ạt, các ngân hàng có thể sẽ chứng kiến khoản lỗ thực sự, khi trước đó chỉ là lỗ ghi trên giấy tờ đối với trái phiếu thế chấp và trái phiếu chính phủ mà họ buộc phải bán.

Các cổ phiếu ngân hàng nhỏ đồng loạt lao dốc cho thấy rằng, ngay cả khi giới chức Mỹ đã đưa ra các biện pháp khẩn cấp để hỗ trợ, thì nhà đầu tư vẫn đang lo ngại nhiều vụ phá sản khác sẽ xảy ra. Cuộc khủng hoảng lần này đặt ra mối rủi ro lớn đối với đà hồi phục mạnh mẽ của chứng khoán châu Âu và Mỹ kể từ tháng 10.

Alberto Tocchio - giám đốc danh mục đầu tư tại Kairos Partners, nhận định: “Thị trường đã bị xáo trộn bởi những sự kiện gần đây. Tâm lý lạc quan sẽ không thể trở lại trong ngắn hạn. Nhà đầu tư sẽ tìm kiếm đâu là ‘nạn nhân’ tiếp theo và xác suất dự báo suy thoái sẽ tăng lên trong những tuần tới.”

Dù các nhà quản lý của Mỹ đưa ra biện pháp hỗ trợ mới, Fed sẽ bảo vệ các khoản tiền gửi của khách hàng, thì thông báo Signature Bank bị đóng cửa lại khiến nhà đầu tư lo sợ rằng những trường hợp tương tự vẫn có thể xảy ra. Một quan chức cấp cao của Bộ Tài chính Mỹ cho biết một số tổ chức cũng có vấn đề tương tự như SVB.

Ngay cả cổ phiếu của các ngân hàng lớn nhất nước Mỹ cũng xoá bỏ mức tăng trước đó, JPMorgan, Bank of America và Wells Fargo đều giao dịch thấp hơn phiên trước.

Haig Bathgate, chuyên gia tại Atomos Investments, cho hay: “Chúng ta đang chứng kiến làn sóng rút tiền, điều thường thấy sau một sự kiện tín dụng (credit event) như SVB. Mọi người đang sợ hãi, muốn tìm cách bán bớt cổ phiếu và chuyển sang trái phiếu chính phủ. Họ đang tự hỏi liệu ngân hàng nào khác sẽ rơi vào cảnh tương tự hay không.”

Chiến lược gia của Wells Fargo - Christopher Harvey, nhận định rằng sự can thiệp của chính phủ đã ngăn chặn được rủi ro từ các khoản tiền gửi. Tuy nhiên, việc chuyển khoản tiền này sang các ngân hàng lớn có thể gây áp lực lên một số nhà băng. Theo ông, số liệu CPI được công bố vào ngày 14/3 sẽ là một yếu tố gây biến động khác.

Susannah Streeter - trưởng bộ phận tiền tệ và thị trường của Hargreaves Lansdown, cho hay: “Tôi không nghĩ tình trạng bất ổn xảy ra trên toàn hệ thống. Nhưng những gì chúng ta đang thấy là mối lo ngại về việc lãi suất sẽ tăng lên trong thời gian dài hơn và những hậu quả của động thái đó.”

Mới đây, các nhà kinh tế của Goldman Sachs cho biết không còn kỳ vọng Fed sẽ tăng lãi suất sau cuộc họp tuần tới.

Marija Veitmane - chiến lược gia cấp cao về đa tài sản tại State Street Global Markets, cho biết: “Thị trường dường như vẫn rất thận trọng, dù cơ quan quản lý đã vào cuộc. Đây là tình thế khó khăn mà Fed đang gặp phải. Một mặt, họ cần tiếp tục tăng lãi suất để kiềm chế lạm phát. Mặt khác, NHTW cũng cần phải duy trì sự ổn định của hệ thống tài chính. Đây như một tình huống ‘hai bên cùng thua cuộc’ của Fed và thị trường.”

Tham khảo Bloomberg

Nhịp sống thị trường