Nếu nhìn vào 5 dấu hiệu này, chứng khoán lao dốc không phải là điều bất ngờ

Giới phân tích đang chỉ ra một số yếu tố, từ nỗi lo về lịch trình tăng lãi suất của Fed cho đến việc tình trạng chỉ số VIX đo mức độ biến động của thị trường đã ở mức thấp trong thời gian quá dài...

- 06-02-2018Một loạt chỉ số tương lai Mỹ hồi phục, niềm tin trở lại trên Phố Wall

- 06-02-2018Hơn 1 nghìn tỷ USD bị thổi bay khỏi thị trường chứng khoán Mỹ trong 3 ngày

- 06-02-2018Nguyên nhân nào khiến Dow Jones mất gần 1.200 điểm?

- 06-02-2018Vừa mở cửa Nikkei đã mất hơn 1.000 điểm, chứng khoán châu Á cũng đỏ sàn sau cơn địa chấn trên TTCK Mỹ

Lần cuối cùng chứng khoán Mỹ rơi mạnh đến vậy là từ năm 2011, khi Mỹ đánh mất mức xếp hạng tín nhiệm vàng AAA (do S&P Global Ratings xếp hạng). Tuy nhiên không giống như năm 2011, cơn bán tháo từ cuối tuần trước nối dài sang tuần này thiếu đi 1 nguyên nhân rõ ràng.

"Mọi người thức dậy và bị sốc. Tháng 1 quá tốt đẹp và đột nhiên bạn bước vào tháng 2 với tất cả mọi thứ bị đảo ngược", Kerry Craig – chiến lược gia của JPMogran Asset Management nhận xét, không quên chia sẻ mình đã nhận được hàng tá email từ khách hàng thảng thốt "điều quái gì đang xảy ra".

Tuy nhiên, giới phân tích đang chỉ ra một số yếu tố, từ nỗi lo về lịch trình tăng lãi suất của Fed cho đến việc tình trạng chỉ số VIX đo mức độ biến động của thị trường đã ở mức thấp trong thời gian quá dài.

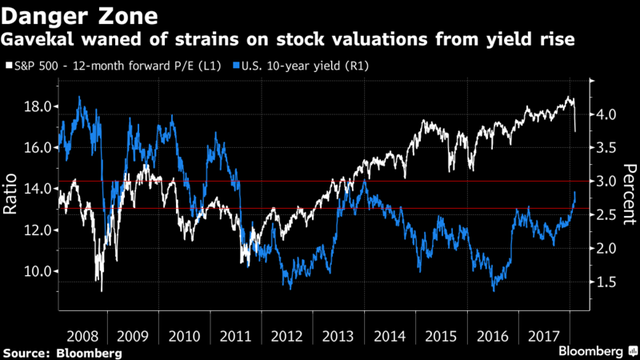

Đà tăng của lợi suất trái phiếu

Trái phiếu Mỹ ở nhiều kỳ hạn khác nhau đã đi ngang một cách ngoan cố sau khi Cục dự trữ liên bang Mỹ (Fed) bắt đầu phát tín hiệu thắt chặt chính sách tiền tệ năm 2015. Quan điểm của nhà đầu tư là với nền kinh tế tăng trưởng mạnh nhưng không có lạm phát, chi phí đi vay dài hạn vẫn có thể duy trì mức thấp, và đó chính là tín hiệu tích cực cho thị trường cổ phiếu.

Tuy nhiên, từ tháng trước lợi suất trái phiếu bắt đầu tăng nhẹ. Một số người đã cảnh báo rằng nếu lợi suất trái phiếu Mỹ kỳ hạn 10 năm vượt quá mốc 2,6%, TTCK sẽ gặp rắc rối. Và họ đã đúng.

Những dấu hỏi xoay quanh Fed

Đằng sau câu chuyện trên thị trường trái phiếu chính là cuộc tranh luận ngày càng nóng về triển vọng chính sách của Fed. Fed đã bắt đầu thắt chặt chính sách tiền tệ từ năm 2015, nhưng nhà đầu tư vẫn cảm thấy dễ chịu với ý tưởng lãi suất tăng nhanh bởi xu hướng tăng trưởng chậm

Tuy nhiên, kế hoạch cắt giảm thuế trị giá 1.500 tỷ USD của Tổng thống Trump đã được kích hoạt khi mà kinh tế Mỹ đạt tốc độ tăng trưởng trung bình 3% trong 3 qúy gần nhất. Báo cáo việc làm cho thấy tiền lương đang tăng trưởng - báo hiệu lạm phát tăng. Kết hợp với sự kiện Fed có Chủ tịch mới, trên thị trường dấy lên câu hỏi liệu các nhà hoạch định chính sách có thực sự dừng lại ở mục tiêu lãi suất 3%. Sớm nhất thì cũng phải mất vài tuần nữa nhà đầu tư mới có thể nghe được những lời phát biểu đầu tiên của tân Chủ tịch Jerome Powell.

Căng thẳng từ những chỉ số kỹ thuật

Trong báo cáo phát đi ngày 25/1, các chuyên gia phân tích của Citigroup đã cảnh báo khởi đầu năm mới 2018 quá mạnh mẽ của TTCK Mỹ chính là chỉ báo rõ ràng nhất cho thấy các cổ phiếu bị mua vượt mức (overbought) trong ngắn hạn. Với chỉ số RSI (Relative Strength Index) của S&P 500 tăng lên mức cao kỷ lục, thị trường có thể rơi vào nhịp điều chỉnh hơn 20%.

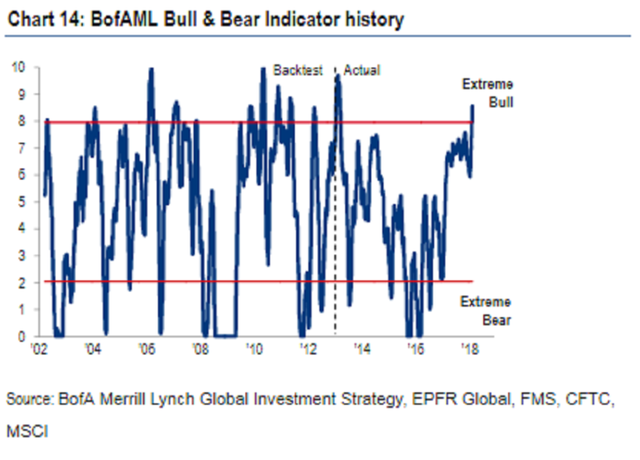

Còn Bank of America Merrill Lynch nhận định đây chính là trường hợp quá nhiều tiền được rót vào thị trường trong thời gian quá ngắn. Dấu hiệu bán đã xuất hiện từ ngày 30/1, khi chỉ số "Bull&Bear" do Bank of America Merrill Lynch xây dựng tiến đến vùng "extreme bull".

Áp lực từ những giao dịch đặt cược chống lại biến động

Trong suốt thời kỳ vừa qua, đã có 1 lượng tiền rất lớn đổ vào các sản phẩm phái sinh đặt cược rằng mức độ biến động của thị trường sẽ còn giảm sâu hơn nữa, biến short volatility trở thành một trong những chiến lược được ưa chuộng nhất. Tuy nhiên trong 2 phiên gần đây thì những nhà đầu tư này đã trải qua cơn ác mộng tồi tệ nhất.

Chỉ số Cboe Volatility Index tăng vọt lên 38,8 điểm, cao nhất kể từ tháng 8/2015. Ít nhất 2 quỹ ETF liên quan đến chỉ số VIX đã phải ngừng giao dịch trong 5 phút hoặc hơn vì khối lượng gia tăng đột biến do nhà đầu tư tháo chạy.

Theo giới phân tích, nếu chỉ số VIX tiếp tục tăng lên, khoảng 100 tỷ USD sẽ bị rút khỏi TTCK Mỹ bởi những quỹ đi theo chiến lược short volatility.

Chỉ số P/E

Kể cả so với tiêu chuẩn (đã luôn tăng lên) của 30 năm gần nhất, chứng khoán Mỹ vẫn đang hướng đến mức đắt đỏ không tưởng. Chỉ số Shiller P/E, hệ số P/E đã được điều chỉnh theo yếu tố chu kỳ của nền kinh tế (CAPE) được tính toán bằng cách lấy giá chia cho lợi nhuận bình quân 10 năm đã được điều chỉnh theo lạm phát, đã vượt qua 2 điểm lệch chuẩn của 100 năm qua. Đây là lần thứ 3 điều này xảy ra, lần 1 là ở thời kỳ bong bóng dot-com, lần thứ hai là những năm 1920 huy hoàng trước cuộc Đại khủng hoảng.