Ngân hàng nào tăng trưởng cho vay cao nhất trong 9 tháng đầu năm?

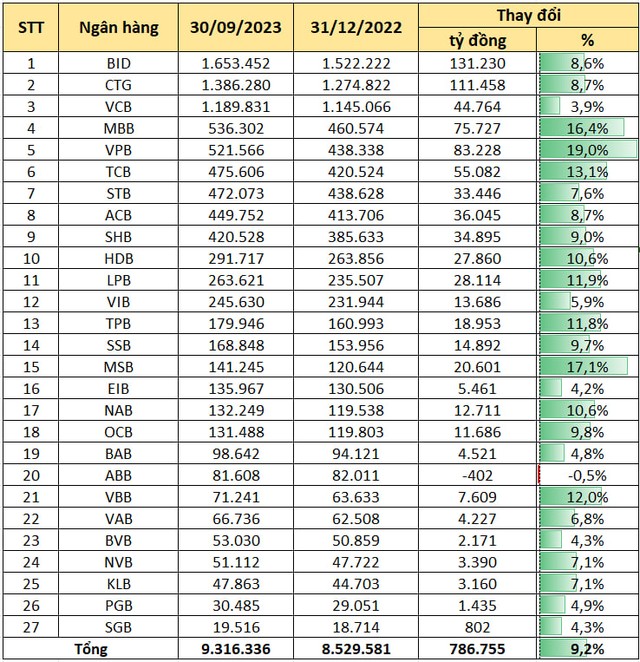

Trong 9 tháng đầu năm, 27 ngân hàng trên sàn chứng khoán đã cho vay thêm được 786.755 tỷ đồng, tương đương tăng 9,2% so với cuối năm 2022.

- 03-11-2023TP.HCM: Dư nợ cho vay ngoại tệ tăng 2,4%

- 01-11-2023Thống đốc NHNN: Lãi suất cho vay đã thấp hơn khoảng 0,3% so với trước đại dịch Covid, tín dụng mới chỉ tăng 7,1%

- 31-10-2023Cho vay tiêu dùng đuối sức vì khách "bùng" nợ vay

Theo số liệu tổng hợp từ báo cáo tài chính hợp nhất của 27 ngân hàng niêm yết và giao dịch trên thị trường UPCoM, tổng dư nợ cho vay khách hàng đến cuối tháng 9 đạt hơn 9,316 triệu tỷ đồng, tăng 786.755 tỷ đồng (tương đương tăng 9,2%) so với cuối năm 2022.

Trong đó, BIDV tiếp tục dẫn đầu về quy mô dư nợ cho vay với hơn 1,653 triệu tỷ đồng, tăng 8,6% so với hồi đầu năm. Xếp sau BIDV lần lượt là hai ông lớn VietinBank (hơn 1,386 triệu tỷ đồng) và Vietcombank (gần 1,19 triệu tỷ đồng).

Bên khối tư nhân, MB tiếp tục đứng đầu về quy mô dư nợ với 536.302 tỷ đồng, tăng trưởng 16,4%. Theo sát MB, VPBank có dư nợ cho vay khách hàng đến cuối tháng 9 đạt 521.566 tỷ đồng, tăng 19%.

Các ngân hàng còn lại nằm trong TOP10 dư nợ cho vay lớn nhất còn có Techcombank (475.606 tỷ đồng), Sacombank (472.073 tỷ đồng), ACB (449.752 tỷ đồng), SHB (420.528 tỷ đồng) và HDBank (291.717 tỷ đồng).

Tính chung, 10 ngân hàng trên có tổng dư nợ cho vay đạt hơn 7,397 triệu tỷ đồng, chiếm 79,3% tổng quy mô dư nợ của 27 ngân hàng trên sàn chứng khoán.

Nguồn: Quốc Thụy tổng hợp từ BCTC hợp nhất quý 3

Xét về quy mô tăng trưởng dư nợ, BIDV cũng là ngân hàng dẫn đầu khi cho vay thêm được 131.230 tỷ đồng trong 9 tháng đầu năm. VietinBank đứng thứ hai với lượng dư nợ tăng thêm là 111.458 tỷ đồng.

Trong khi đó, quy mô dư nợ cho vay của Vietcombank chỉ tăng 44.764 tỷ đồng sau 3 quý đầu năm, thấp hơn nhiều cho với các ông lớn khác trong khối ngân hàng quốc doanh; thậm chí còn kém xa VPBank (83.228 tỷ đồng), MB (75.727 tỷ đồng) và Techcombank (55.082 tỷ đồng).

Ngân hàng duy nhất có dư nợ cho vay khách hàng thu hẹp so với đầu năm là ABBank khi giảm nhẹ 402 tỷ đồng, xuống còn 81.608 tỷ đồng.

Về tốc độ tăng, VPBank là "quán quân" khi quy mô dư nợ tăng trưởng 19% so với cuối năm 2022, cao gấp đôi mức tăng trưởng chung của 27 ngân hàng trên sàn chứng khoán.

Hai ngân hàng tư nhân khác cũng có mức tăng trưởng dư nợ cao hơn nhiều so với mức bình quân là MSB (17,1%) và MB (16,4%).

Các nhà băng có mức tăng trưởng trên 10% còn có Techcombank (13,1%), VietBank (12%), LPBank (11,9%), TPBank (10,8%), NamABank và HDBank (cùng tăng 10,6%).

Ngân hàng nào có khả năng tăng trưởng tín dụng cao trong những tháng cuối năm?

Theo số liệu được Thống đốc Nguyễn Thị Hồng công bố trong cuộc họp Quốc hội sáng 1/11/2023, tính đến cuối ngày 27/10, tín dụng toàn ngành đối với nền kinh tế tăng 7,1% so với cuối năm 2022. Trước đó, NHNN cho hay, tăng trưởng tín dụng tại thời điểm ngày 29/9 là 6,92%.

Như vậy, so với mức kế hoạch đặt ra vào đầu năm là 14%, thì tới thời điểm hiện tại, khi hơn 2/3 chặng đường đã qua, mức thực hiện chỉ đạt một nửa. Tín dụng tăng chậm là thực tế đã được ghi nhận ngay từ đầu năm 2023, có cải thiện đôi chút vào quý III/2023, nhưng lại chậm lại trong tháng đầu quý IV/2023.

Với tốc độ tăng trưởng tín dụng hiện tại, giới chuyên môn cho rằng, mục tiêu 14% năm nay là khó khả thi. Kết quả điều tra xu hướng kinh doanh của tổ chức tín dụng (TCTD) trong quý IV/2023 do NHNN thực hiện cũng cho thấy, các ngân hàng kỳ vọng tăng trưởng tín dụng năm 2023 chỉ đạt 12,3%, giảm so mức kỳ vọng tăng 12,5% ghi nhận trong kỳ điều tra trước đó.

Tại báo cáo về ngành ngân hàng mới công bố, Chứng khoán MB (MBS) cho rằng tăng trưởng tín dụng sẽ khả quan hơn trong phần còn lại của năm 2023 nhờ sản xuất và xuất khẩu bắt đầu có tín hiệu phục hồi, đồng thời hiệu ứng từ lãi suất cho vay giảm bắt đầu kích hoạt lại nhu cầu vay vốn của doanh nghiệp và người dân. Tuy nhiên, từ diễn biến thực tế, nhóm phân tích nhận định nhu cầu hấp thụ vốn của nền kinh tế vẫn chưa phục hồi trong năm 2023, vì vậy giảm kỳ vọng tăng trưởng tín dụng năm 2023 của hầu hết các ngân hàng.

MBS cho rằng những ngân hàng có tổng hợp các đặc điểm sau sẽ có lợi thế thu hút tín dụng trong những tháng cuối năm.

Thứ nhất, trong bối cảnh sản xuất kinh doanh chưa thật sự khởi sắc, các NHTM đều đang khá thận trọng khi cân nhắc các quyết định cho vay cũng như đảm bảo chất lượng tín dụng. Do đó, những ngân hàng có chất lượng tài sản ít suy giảm hơn trong những tháng đầu năm có dư địa đẩy tín dụng cao hơn trong những tháng cuối năm 2023.

Thứ hai, kể từ ngày 1/9, Thông tư 06 có hiệu lực cho phép các ngân hàng được quyền xem xét và quyết định cho khách hàng vay để trả nợ khoản vay tại ngân hàng khác. Điều này sẽ thúc đẩy xu hướng cạnh tranh lãi suất để thúc đẩy tín dụng (song không làm tăng trưởng đáng kể quy mô tín dụng của toàn ngành). Vì vậy những ngân hàng có chi phí vốn tốt hơn sẽ có khả năng mạnh tay để thu hút khách hàng hơn.

Nhịp sống Thị trường

CÙNG CHUYÊN MỤC

Ứng tuyển an toàn tại ACB: Lưu ý quan trọng để tránh lừa đảo

07:43 , 12/12/2024

Hết cảnh rồng rắn xếp hàng khi vàng tăng giá?

07:24 , 12/12/2024