Ngân hàng Nhà nước có động thái mới, đồng loạt điều chỉnh 2 loại lãi suất quan trọng

Phiên 5/8, Ngân hàng Nhà nước đã đồng loạt giảm lãi suất OMO và lãi suất tín phiếu trong bối cảnh áp lực tỷ giá đang giảm dần.

- 04-08-2024Thị trường tiền tệ tháng 7: Mặc NHNN bơm hàng trăm nghìn tỷ, lãi suất vẫn tăng trên cả hai thị trường

- 03-08-20245 ngân hàng tăng lãi suất tiết kiệm trong tuần này: Một nhà băng niêm yết lãi suất tới 8,1%/năm

- 03-08-2024Loạt ngân hàng vừa tăng lãi suất tiết kiệm từ tháng 8

Ảnh minh họa

Phiên giao dịch 5/8 chứng kiến diễn biến biến đáng chú ý trên thị trường tiền tệ khi Ngân hàng Nhà nước đã đồng loạt giảm lãi suất cho vay cầm cố giấy tờ có giá (OMO) và lãi suất tín phiếu.

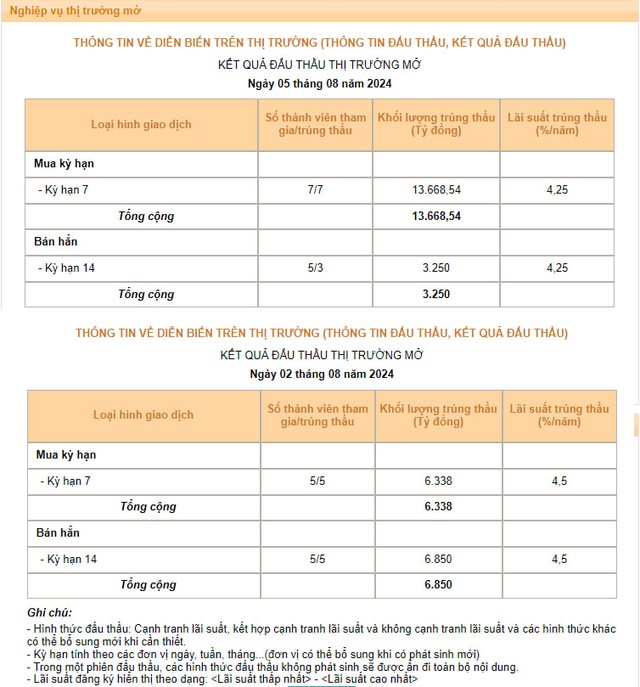

Cụ thể, Nhà điều hành đã cho 7 thành viên thị trường vay gần 13.669 tỷ đồng thông qua kênh cầm cố giấy tờ có giá (OMO) với kỳ hạn 7 ngày và lãi suất 4,25%/năm. So với phiên trước đó, quy mô cho vay OMO của NHNN đã tăng gấp hơn 2 lần và lãi suất cho vay giảm 0,25 điểm %, từ 4,5%/năm xuống 4,25%/năm.

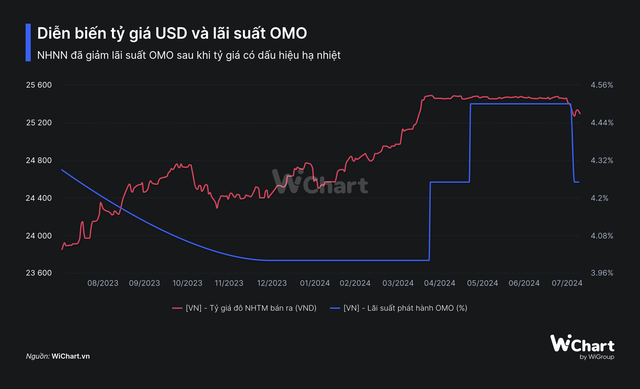

Đây là lần đầu tiên NHNN giảm lãi suất OMO kể từ cuối năm 2023. Trước đó, Nhà điều hành đã có 2 lần điều chỉnh tăng loại lãi suất này vào trung tuần tháng 4 và tháng 5/2024, từ 4% lên 4,25% và sau đó từ 4,25% lên 4,5%.

Cũng trong phiên hôm nay, NHNN đã phát hành 3.250 tỷ đồng tín phiếu với kỳ hạn 14 ngày, lãi suất trúng thầu giảm từ 4,5%/năm trong phiên trước đó xuống 4,25%/năm.

Nguồn: SBV

Giới phân tích cho rằng, việc giảm lãi suất OMO và lãi suất tín phiếu cho thấy định hướng hỗ trợ thanh khoản hệ thống ngân hàng của NHNN, qua đó thiết lập một mặt bằng lãi suất liên ngân hàng thấp hơn trong thời gian tới. Bên cạnh đó, động thái của NHNN được đánh giá là phù hợp trong bối cảnh áp lực tỷ giá đang giảm dần.

Tính đến hết tháng 7/2024, tỷ giá USD trên thị trường tự do giảm về mức 25.630 VND đổi một USD, qua đó giúp cho tiền đồng chỉ còn mất giá khoảng 3,68% so với đầu năm. Cuối tháng 6, tỷ giá trên thị trường tự do từng mất 4,9%. Đến ngày 5/8, tỷ giá mua vào - bán ra trên thị trường tự do ở mức 25.600 - 25.700 VND/USD.

Tỷ giá bán ra tại các ngân hàng thương mại hiện nay đa phần cũng đã giảm xuống dưới trần bán can thiệp của NHNN là 25.450 VND/USD.

Trước đó, sau khi hút về lượng lớn thanh khoản dư thừa, NHNN tiếp tục thực hiện các đợt phát hành tín phiếu mới trong suốt những tháng gần đây với lãi suất tăng dần và lên ngang lãi suất OMO là 4,5%. Bên cạnh đó, NHNN cũng tăng dần lãi suất OMO lên mức 4,5% từ trung tuần tháng 5.

Việc sử dụng song song hai công cụ tín phiếu và OMO được đánh giá là nhằm phục vụ mục tiêu kép là vừa đảm bảo thanh khoản cho hệ thống ngân hàng nhằm duy trì mặt bằng lãi suất thấp trên thị trường 1, đồng thời giảm sức ép lên tỷ giá thông qua việc thu hẹp chênh lệch lãi suất USD - VND trên thị trường liên ngân hàng.

Bên cạnh các biện pháp tác động vào chênh lệch lãi suất, NHNN cũng thực hiện bán ngoại tệ can thiệp nhằm tăng cung USD trên thị trường kể từ cuối tháng 4 tới nay. Theo các nguồn thạo tin trên thị trường liên ngân hàng, lượng ngoại tệ mà NHNN đã bán cho các ngân hàng thương mại đến nay đã chạm mốc 6,4 tỷ USD.

Trong bối cảnh sức ép tỷ giá đang hạ nhiệt, việc NHNN giảm lãi suất OMO và lãi suất tín phiếu sẽ giúp hỗ trợ thanh khoản hệ thống, góp phần hạ nhiệt lãi suất trên thị trường liên ngân hàng.

Trước đó, lãi suất qua đêm đã bật tăng lên 4,9% vào phiên 9/7 - mức cao nhất kể từ cuối tháng 5 và liên tục duy trì ở mức trên 4,5% trong phần lớn thời gian của tháng 7 - phát tín hiệu về thiếu hụt thanh khoản hệ thống sau những động thái hút ròng mạnh mẽ của NHNN. Điều này đã phần nào gây sức ép lên chi phí vốn của các ngân hàng, đặc biệt là những nhà băng vừa và nhỏ.

Chính vì vậy, sự điều chỉnh của Nhà điều hành được cho là cần thiết trong bối cảnh tăng trưởng tín dụng đã bứt tốc mạnh mẽ trong tháng 6 và lãi suất huy động liên tục tăng kể từ đầu quý 2. Số liệu của NHNN, cho thấy, tăng trưởng tín dụng tăng tốc từ mức 3,4% so với đầu năm vào cuối tháng 5/2024, lên 6% vào cuối tháng 6. Trong khi đó, lãi suất huy động đã tăng trên diện trọng trong quý 2 và đầu quý 3 khi có tới hàng chục ngân hàng điều chỉnh tăng mỗi tháng.

"Nhờ khả năng cao tỷ giá, lạm phát hạ nhiệt vào cuối năm, Ngân hàng Nhà nước sẽ có nhiều dư địa hơn để nới lỏng, duy trì lãi suất ở mức hợp lý nhằm hỗ trợ các doanh nghiệp trong nước tiếp tục đà phục hồi", Chứng khoán Shinhan (SSV) cho biết trong báo cáo vĩ mô mới đây.

CÙNG CHUYÊN MỤC

Vốn hóa MB tăng nhanh nhất Big5, hệ sinh thái đã vượt 10 tỷ USD

13:00 , 16/01/2026Năm 2026, dự kiến huy động vốn vay nước ngoài khoảng 5,5 tỷ USD

11:41 , 16/01/2026