Ngân hàng tự tin không lo thiếu vốn rẻ

Ngay cả khi lãi suất đã và đang có xu hướng tăng lên, những ngân hàng có nền tảng tốt vẫn không lo thiếu nguồn vốn rẻ năm nay.

- 09-03-2022Thời kỳ tiền rẻ qua đi, cổ phiếu ngân hàng sẽ chịu tác động như thế nào?

- 01-03-2022Lãi suất đồng loạt tăng, thời kỳ tiền rẻ đã qua?

- 19-12-2021Cơ hội cuối cùng của tiền rẻ, lệch pha và đáng lo xa?

Tháng 3/2022 trôi qua với điểm nhấn Cục Dự trữ Liên bang Mỹ (Fed) tăng lãi suất. Bước ngoặt này đã được dự báo trước, thị trường không nhiều xáo trộn. Trong nước, lãi suất USD tăng mạnh trên thị trường liên ngân hàng; lãi suất VND vẫn bình ổn, dù có hướng tăng nhẹ trên thị trường 1 (với dân cư và tổ chức kinh tế).

Nhưng dù lãi suất tại Việt Nam có tăng lên đáng kể, một số ngân hàng thương mại (NHTM) có nền tảng tốt vẫn không lo thiếu nguồn vốn rẻ.

Ở kênh điều tiết, nguồn lãi suất "chặn trên" vẫn như một điểm hỗ trợ phòng hờ.

Vốn rẻ không quá nhạy với lãi suất

Xu hướng lãi suất tăng lên đang định hình. Điều này có thể tác động đến cấu phần vốn rẻ tại các NHTM. Dòng vốn có thể linh hoạt hơn, dịch chuyển sang các kỳ hạn có lãi suất hấp dẫn hơn, hoặc sang các kênh có tỷ suất hấp dẫn hơn.

Tuy nhiên, với người trong nghề, sự dịch chuyển đó không đáng ngại, bởi vốn rẻ có đặc trưng và vai trò của nó.

Mối quan hệ và xu hướng trên được nhà đầu tư đặt ra cụ thể khi tiếp xúc với lãnh đạo Techcombank đầu năm nay. Ông Ngô Hoàng Hà – Phó tổng giám đốc Techcombank có những giải đáp đáng chú ý.

Trước hết, ông Hà cho rằng, khi lãi suất huy động ngân hàng tăng thì về lý thuyết, người gửi thay vì đầu tư vào các tài khoản rủi ro như cổ phiếu, trái phiếu thì họ sẽ chuyển sang phần tiền gửi có kỳ hạn, an toàn hơn và lãi suất cũng tương xứng. Và nếu lãi suất tăng thì tiền gửi không kỳ hạn (CASA) – nguồn vốn rẻ vẫn sẽ không ảnh hưởng.

"Mục tiêu chủ yếu của CASA là để giao dịch chứ không phải để hưởng lãi suất", Phó tổng giám đốc Techcombank nhấn mạnh.

Thực tế, nhìn lại cả một quá trình 5-10 năm qua, Việt Nam đã thay đổi lớn từ một nền kinh tế huy động và cho vay trong quan hệ với ngân hàng sang mạnh hơn với hướng của một nền kinh tế thanh toán và giao dịch. Sự bùng nổ của các kênh thanh toán trực tuyến cấp độ hàng trăm đến cả nghìn phần trăm cho thấy nhu cầu lớn, lượng tiền chuyên dùng cho thanh toán (CASA) lớn; hay kim ngạch xuất nhập khẩu từ quanh 200 tỷ USD/năm đã lên tới gần 700 tỷ USD/năm cho thấy tầm giao dịch của nền kinh tế đã rất khác…

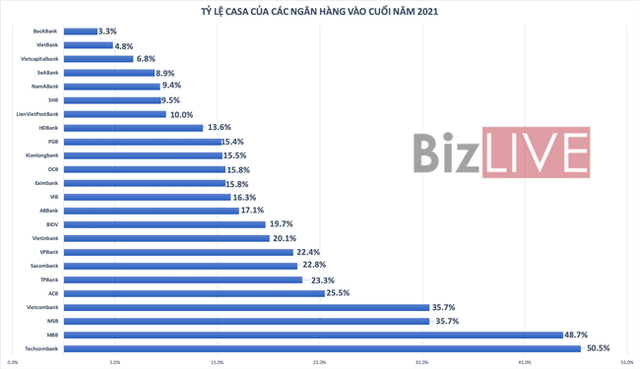

Năm 2021, CASA - vốn rẻ tại nhiều NHTM tiếp tục tăng cao, lập kỷ lục trong lịch sử. Một số thành viên đã đạt từ 30-40%; kỷ lục đang thuộc về Techcombank với 50,5%. Song, trả lời nhà đầu tư, Phó tổng giám đốc Ngô Hoàng Hà cho rằng đó chưa phải là đỉnh; kế hoạch 2021-2025 của ngân hàng ông là đạt 55%.

Không chỉ CASA, vùng vốn rẻ trong hoạt động ngân hàng hiện nay còn được xác định mở rộng ở các kỳ hạn như 1 tuần, 2 tuần, khi mà lãi suất ở đây cũng chỉ quanh 0,2%/năm - rất rẻ.

Chưa hết, những NHTM có vị thế tốt còn có thể huy động nguồn vốn có thể xem là rẻ từ nước ngoài. Trong năm 2021, nhiều ngân hàng Việt đã huy động trái phiếu quốc tế, nhận ủy thác vốn nước ngoài lãi suất rất thấp, chỉ khoảng 2-3%/năm; cùng đó là các nguồn tài trợ thương mại mà các đối tác quốc tế, cổ đông chiến lược rót thêm như một giá trị gia tăng cho các khoản đầu tư.

Mặc dù Fed đã tăng lãi suất, dự kiến có các bước tăng tiếp theo năm nay, song lãi suất trên thị trường quốc tế mà các NHTM Việt Nam có thể tiếp cận vẫn "rẻ" hơn nhiều so với trong nước. Dĩ nhiên ở đây phụ thuộc vào sự ổn định của tỷ giá - điểm mà Ngân hàng Nhà nước vẫn đang cho thấy sự chắc tay những năm gần đây và triển vọng tiếp tục giữ được ổn định tương đối trong năm nay.

Lãnh đạo Techcombank cho rằng kỷ lục CASA năm qua vẫn chưa phải là đỉnh

Hai kênh phòng hờ, chỉ ngại vốn "ngủ quên"

Không nhiều, từ đầu năm đến nay Ngân hàng Nhà nước vẫn túc tắc bơm tiền qua thị trường mở (OMO). Cho đến tuần này vẫn có những giao dịch tiếp cận quy mô gần 300 tỷ đồng/phiên, kỳ hạn 14 ngày, lãi suất 2,5%/năm.

Nếu so với lãi suất VND trên thị trường liên ngân hàng, mức 2,5%/năm giờ không còn quá đắt đỏ. Đây cũng là mức thấp nhất trong hàng chục năm qua, sau loạt điều chỉnh từ đầu năm 2020 bởi COVID-19 xẩy ra.

Với 10.000 tỷ đồng sẵn sàng cung ứng mỗi phiên, Ngân hàng Nhà nước vẫn giữ tín hiệu hỗ trợ nguồn và bình ổn lãi suất trên OMO. Đây là kênh phòng hờ, với lãi suất 2,5%/năm như "chặn trên"; tất nhiên các NHTM có nhu cầu vay ở đây cần có giấy tờ có giá đối ứng.

Ở kênh thứ hai, bóng dáng Kho bạc Nhà nước vẫn phảng phất và đang cho thấy độ phủ đáng kể.

Một mặt, "ngân hàng trung ương thứ hai" này của Việt Nam đã liên tục mua vào ngoại tệ từ trong năm 2021 sang đầu năm nay. Nguồn VND đưa vào hệ thống NHTM ở đây cũng là đáng kể.

Mặt khác, dù không lớn, sau khi thí điểm trong năm 2021, Kho bạc Nhà nước đã đều đặn thực hiện việc mua lại có kỳ hạn trái phiếu Chính phủ, qua đó tái tạo nguồn vốn cho hệ thống NHTM.

Trong quý 1 năm nay, hai kênh trên và các dòng chảy vẫn ghi nhận hoạt động đan xen trên thị trường. Tần suất và quy mô chưa lớn, bởi cân đối nguồn của các NHTM vẫn đang tự chủ động; trường hợp nhu cầu lớn, công suất của hai kênh này chắc chắn sẽ mạnh lên, góp phần bình ổn lãi suất chung.

Còn với hoạt động NHTM, như đề cập ở trên, họ có những nguồn và vùng vốn rẻ không ngừng mở rộng hoặc duy trì. Điểm còn lại là làm sao tối ưu.

Cũng theo chia sẻ của Phó tổng giám đốc Techcombank, điểm quan trọng là ngân hàng làm sao "khớp lệnh" nhanh vốn chỗ thừa chỗ cần trong mỗi hệ thống để tối ưu hóa sử dụng nguồn, tránh những phần vốn "ngủ quên". Ở đây lợi thế thuộc về ngân hàng có năng lực phân tích dữ liệu và khớp nối dữ liệu mạnh.

Với năng lực công nghệ, xử lý dữ liệu mạnh và nhanh, ngân hàng sẽ linh hoạt trong điều tiết và sử dụng vốn, uyển chuyển giữa các kênh tín dụng và đầu tư… để gia tăng giá trị và hiệu quả nguồn vốn. Bởi có và nhiều nguồn vốn rẻ, nhưng nếu để "ngủ quên" hoặc gián đoạn trong sử dụng thì không hẳn còn rẻ nữa.

BizLive