Nhiều doanh nghiệp phải “bán mình”, dùng cổ phần để cấn trừ nợ: Từ thép, gỗ đến bất động sản, 'khủng' nhất là Xây dựng Hòa Bình (HBC)

Làn sóng phát hành hoặc hoán đổi cổ phiếu để cấn trừ nợ bắt đầu nở rộ.

- 05-12-2023Thép Pomina (POM) cấn trừ 188 tỷ đồng dư nợ với nhà cung cấp bằng cổ phiếu với giá 10.000 đồng/cp

- 26-06-2023Tâm thư ông Lê Viết Hải: 89 nhà cung cấp và thầu phụ đồng ý cấn trừ nợ bằng cổ phiếu với giá trị 650 tỷ đồng, Hòa Bình đang lùi lại một bước chờ ngày thái lai

- 05-09-2022Hoàng Quân đề nghị được cấn trừ 123 tỷ đồng tiền thuế

Nhiều thương vụ phát hành cổ phiếu hoán đổi nợ/chuyển đổi trái phiếu đã được thực hiện trong thời gian gần đây, giảm đi đáng kể gánh nặng trả nợ của nhiều doanh nghiệp.

Thép Pomina (POM) vừa công bố thông tin về việc hoán đổi cổ phần để cấn trừ nợ với nhà cung cấp. Ghi nhận, động thái bán ra hàng loạt của người liên quan Chủ tịch Đỗ Duy Thái gây chú ý. Theo POM, động thái bán ra cổ phiếu của người liên quan thời gian qua chủ yếu để cấn trừ nợ với các nhà cung cấp.

Theo thoả thuận, tổng số cổ phiếu cấn trừ lên đến 21 triệu cổ phiếu POM, tương đương giá trị cấn trừ gần 188 tỷ đồng. Trong đó, Pomina chủ yếu cấn trừ với giá 10.000 đồng/cp (gấp đôi thị giá). Các khoản nợ sau khi cấn trừ sẽ được xỏa bỏ, các chủ nợ là nhà cung cấp sẽ trở thành cổ đông của POM.

Xây dựng Hoà Bình (HBC) cũng gây chú ý với kế hoạch phát hành lượng lớn cổ phần nhằm hoán đổi nợ. Theo kế hoạch (mới điều chỉnh), HBC sẽ phát hành chỉ gần 252,5 triệu cổ phiếu, trong đó có 32,5 triệu cổ phiếu là phát hành riêng lẻ để hoán đổi nợ.

Được biết, Công ty có giảm số lượng phát hành cấn trừ nợ so với kế hoạch ban đầu do đã thanh toán nợ cho một số chủ nợ, một số chủ nợ thay đổi ý định hoán đổi nợ.

Ngoài ra, với số tiền hàng ngàn tỷ phát hành cho đối tác ngoại HBC cũng dự dùng để thanh toán các khoản nợ vay của công ty với các ngân hàng, trong đó hơn 1.754 tỷ đồng là trả gốc và lãi cho Ngân hàng BIDV, gần 998 tỷ đồng trả cho Ngân hàng VietinBank, 158 tỷ trả gốc và lãi cho Ngân hàng MSB, 136 tỷ trả cho NCB, còn lại trả cho VPBank và SeABank.

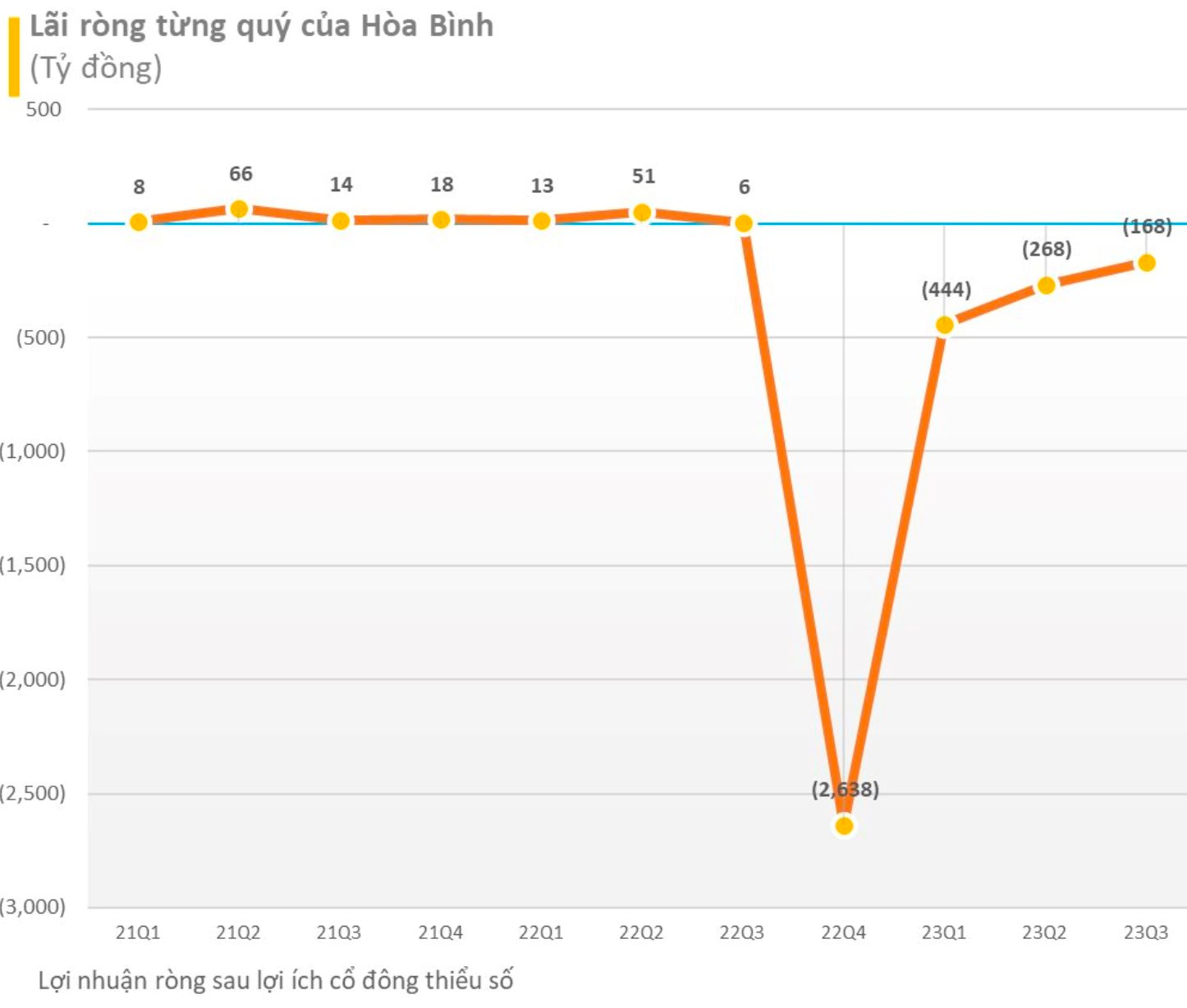

Cuối năm 2022 và sang năm 2023, HBC đối mặt với hoàn cảnh vô cùng khó khăn, sau biến động thượng tầng, thị trường “đóng băng” khiến dòng tiền chịu áp lực lớn. Hiện, HBC đã lỗ lũy kế gần 3.000 tỷ đồng, nợ vay tài chính gấp 14 lần vốn chủ sở hữu.

Những khó khăn kéo dài từ đại dịch đến suy thoái kinh tế, cũng những sự kiện liên quan đến thị trường trái phiếu, bất động sản… khiến doanh nghiệp khó chồng khó. Do đó, làn sóng phát hành hoặc hoán đổi cổ phiếu để cấn trừ nợ bắt đầu nở rộ (tương tự câu chuyện năm 2013-2014).

Năm qua, Địa ốc Hoàng Quân (HQC) đã phải dùng phương án này. Trong đó, Công ty lên kế hoạch phát hành 130,7 triệu cổ phiếu riêng lẻ cho 4 chủ nợ để hoán đổi 1.307 tỷ đồng nợ vay với giá phát hành cổ phiếu riêng lẻ là 10.000 đồng/cổ phiếu. HQC cũng trình cổ đông kế hoạch phát hành 87,3 cổ phiếu với giá 10.000 đồng/cp cho ông Trương Anh Tuấn (Chủ tịch HĐQT) để hoán đổi 873 tỷ đồng.

Trước đó nữa, trong ĐHCĐ thường niên 2021 tổ chức vào ngày 31/12/2021, HĐQT Quốc Cường Gia Lai (QCG) cũng thông qua phương án phát hành cổ phiếu cho cổ đông hiện hữu và chuyển đổi nợ để tăng vốn điều lệ. Cụ thể, doanh nghiệp dự kiến chào bán gần 61,9 triệu cổ phiếu với giá 11.000 đồng/cp, hạn chế chuyển nhượng trong vòng 1 năm.

Cùng năm 2021, Gỗ Trường Thành (TTF) đã phát hành thành công 40,5 triệu cổ phiếu để hoán đổi khoản nợ khoảng 405 tỷ đồng với ông Bùi Hồng Minh. Tỷ lệ hoán đổi nợ là 10.000 đồng hoán đổi thành 1 cổ phiếu ưu đãi với cổ tức cố định là 6,5%/năm.

Nói về làn sóng này, theo chuyên gia, đây là giải pháp tạm thời giúp DN giảm hệ số đòn cân nợ, giải quyết khó khăn trước mắt, nhưng về lâu dài không tốt vì không thể hiện sự cân bằng dòng tiền.

Thứ nhất, về nguyên tắc, doanh nghiệp phát hành cổ phiếu để tăng vốn điều lệ, tăng vốn kinh doanh chứ không phải trả nợ. Thông thường, tiền trả nợ huy động từ nhiều nguồn như: vay ngân hàng, phát hành trái phiếu... Việc phát hành cổ phiếu cấn trừ công nợ sẽ tạo ra rủi ro là không cân xứng giữ nguồn vốn, cách sử dụng vốn và chi phí vốn (chi phí phát hành khá đắt đỏ, trong khi giá phát hành không cao). Còn đối với đơn vị bị cấn trừ sẽ thành cổ đông của doanh nghiệp.

Về phía cổ đông nhỏ lẻ, khi phát hành mới cấn trừ nợ sẽ khiến cổ phiếu bị pha loãng. Tương ứng, EPS trong năm tới, thậm chí vài năm tới luôn loanh quanh ở mức thấp. Những nhà đầu tư dài hạn ít có hy vọng về cổ tức, giá cổ phiếu vì thế khó có cơ hội phục hồi bền vững.

Chưa kể, việc xuất hiện những cổ đông lớn “bất đắc dĩ” sẽ phát sinh vấn đề: Nếu như cổ đông này tham gia điều hành, họ phải am hiểu lĩnh vực đó; bằng không dẫn đến những rủi ro khác về sau cho doanh nghiệp.

Nhịp sống thị trường

Tin tức sự kiện về: Công ty cổ phần Cao su Việt Nam

Xem tất cả >>CÙNG CHUYÊN MỤC

FPT Shop chính thức mở bán độc quyền HONOR MAGIC V3 tại hệ thống cửa hàng

19:30 , 14/12/2024