Những sự kiện tài chính quan trọng sẽ diễn ra trong tuần 13-17/11

Các thị trường đang nóng lòng chờ đợi các ngân hàng trung ương giảm lãi suất, và các ngân hàng trung ương cũng mong đến thời điểm đó. Tuy nhiên, những dữ liệu sắp tới mới là cơ sở để họ đưa ra quyết định về chính sách.

- 12-11-2023Tỷ giá đạt điểm cân bằng mới

- 12-11-2023Chuyển kênh đầu tư có thể khiến giá vàng giảm trong ngắn hạn

Trung Quốc tiếp tục ‘chiến đấu’ với cuộc khủng hoảng lĩnh vực bất động sản. Trong khi đó, nước Ý lọt vào tầm ngắm của các cơ quan xếp hạng.

Dưới đây là những sự kiện tài chính thế giới đáng chú ý nhất trong tuần 13-17/11:

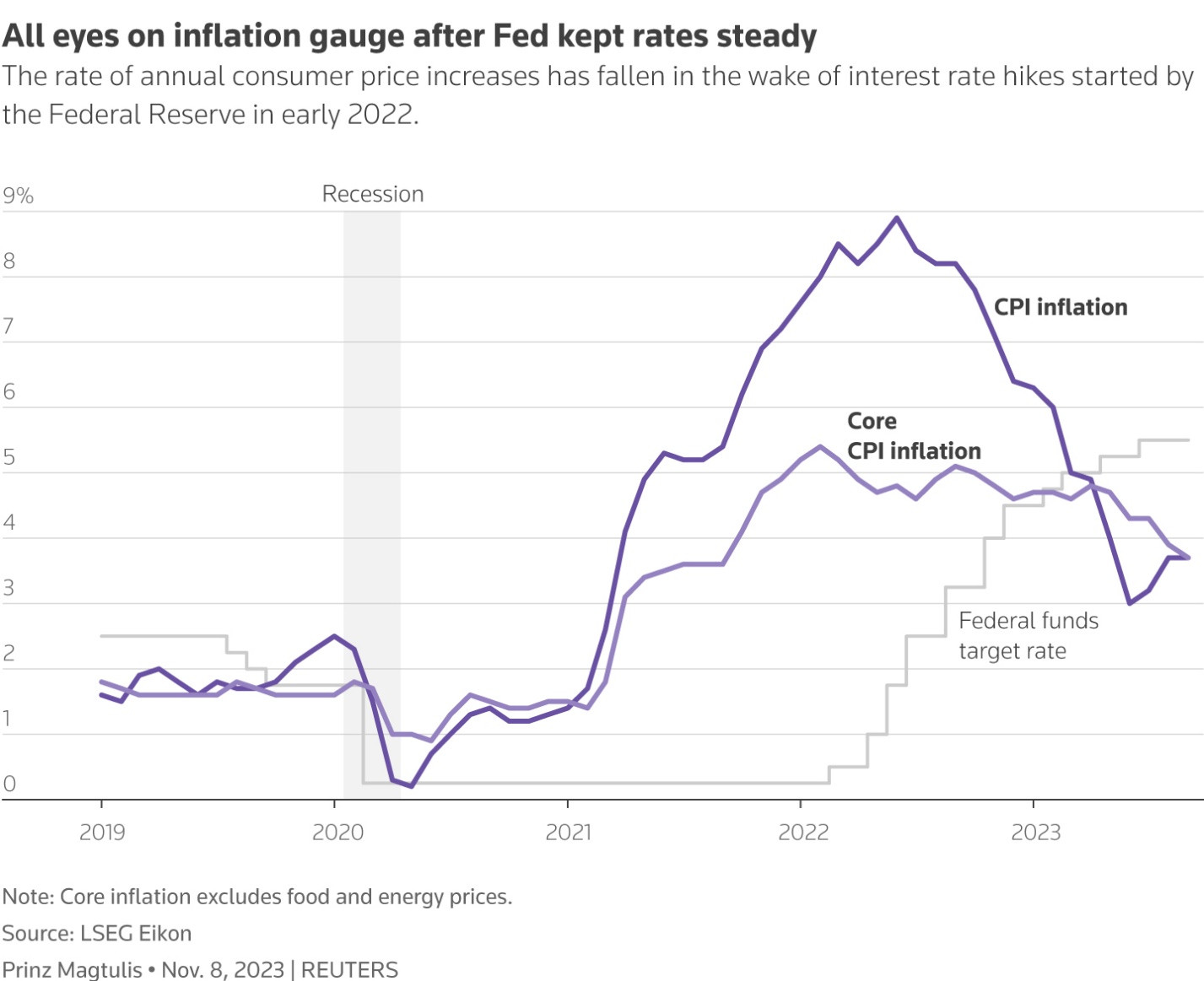

1/ Fed theo dõi tình hình lạm phát

Hàng loạt các nhà hoạch định chính sách của Cục Dự trữ Liên bang Mỹ (Fed), trong đó có Chủ tịch Jerome Powell, nói rằng họ vẫn không chắc liệu lãi suất đã đủ cao để kết thúc cuộc chiến chống lạm phát hay chưa?

Các nhà giao dịch đang dự đoán Fed sẽ cắt giảm lãi suất khoảng 3/4 điểm vào năm tới, và giờ họ chuyển tập trung chú ý vào dữ liệu lạm phát của Mỹ, sẽ công bố vào thứ Ba (14/11) để xác nhận rằng hy vọng của họ có cơ sở.

Kết quả một cuộc thăm dò do Reuters thực hiện cho thấy chỉ số giá tiêu dùng tháng 10 của Mỹ ước tính tăng 0,1% so với tháng liền trước. CPI của Mỹ đã tăng 0,4% trong tháng 9 do chi phí thuê nhà tăng bất ngờ, nhưng cũng cho thấy áp lực lạm phát cơ bản đã giảm nhẹ.

Nếu lạm phát thực tế giảm mạnh hơn dự kiến, kết hợp với báo cáo về thị trường lao động cho thấy số việc làm mới trong tháng 10 giảm bớt, sẽ làm gia tăng niềm tin rằng lạm phát đã đạt ‘đỉnh’.

Trong khi đó, khả năng chính phủ liên bang bị đóng cửa là hoàn toàn có thể xảy ra nếu các nhà lập pháp ở Washington không thể thông qua biện pháp cấp kinh phí tạm thời cho các hoạt động trước thời hạn 17/11. Việc Chính phủ Mỹ chưa thống nhất được vấn đề này có thể làm gia tăng mối lo ngại về nền kinh tế lớn nhất thế giới.

Diễn biến lạm phát của Mỹ.

2/ Trung Quốc vẫn chật vật với lĩnh vực nhà đất

Câu hỏi “Ai sẽ là người cầm chiếc túi chứa mớ tài sản hỗn độn của Trung Quốc?” có thể đã có câu trả lời theo một cách nào đó - khiến các cổ đông của công ty bảo hiểm Ping An cảm thấy thất vọng.

Hôm 8/11, Reuters trích nguồn tin thân cận cho biết giới chức Trung Quốc đã đề nghị đại gia bảo hiểm Ping An Insurance Group mua cổ phần kiểm soát trong Country Garden - hãng bất động sản tư nhân lớn nhất Trung Quốc đang ngập trong rắc rối. Theo nguồn tin này, chính phủ Trung Quốc đã chỉ đạo chính quyền tỉnh Quảng Đông - nơi đặt trụ sở của cả hai công ty - làm trung gian hỗ trợ Ping An giải cứu Country Garden. Ping An được chọn vì đang là cổ đông lớn của Country Garden. Country Garden có khối nợ 1.400 tỷ nhân dân tệ (190 tỷ USD), tính đến hết tháng 6. Họ hiện có khoảng 3.000 dự án đang xây dựng tại Trung Quốc. Country Garden rơi vào khó khăn vài tháng qua, liên tục cận kề nguy cơ vỡ nợ.

Cổ phiếu Ping An sau đó đã giảm xuống mức thấp nhất trong một năm, bất chấp sự phủ nhận của công ty. Những lo lắng về lĩnh vực này tiếp tục đè nặng lên thị trường Trung Quốc.

Những biện pháp của Chính phủ nước này nhằm củng cố nền kinh tế trong năm nay đã liên tục thất bại. Mặc dù vậy, điều đó không ngăn cản ngân hàng trung ương Trung Quốc tuyên bố mục tiêu tăng trưởng 5% có thể đạt được.

Dữ liệu kinh tế Trung Quốc đang cho thấy bức tranh nhiều màu, với nhiều bằng chứng hơn về việc các nhà máy hoạt động chậm lại và mức tiêu thụ trì trệ. Các dữ liệu sẽ công bố vào thứ Tư (15/11) về doanh số bán lẻ và sản xuất công nghiệp tháng 10 sẽ cho thấy liệu xu hướng trì trệ có còn tiếp diễn hay đã kết thúc?

Các chỉ số kinh tế Trung Quốc.

3/ USD đang mất phương hướng

Đồng đô la đang mạnh mẽ đột nhiên trở nên dễ bị tổn thương khi thị trường đặt cược vào việc Fed sắp cắt giảm lãi suất. Diễn biến sắp tới của USD sẽ phụ thuộc vào dự đoán của thị trường về việc Fed cắt giảm lãi suất.

Kết quả cuộc khảo sát mới nhất của Reuters cho thấy gần 2/3 số nhà phân tích cho rằng đồng đô la có thể sẽ giảm giá vào cuối năm.

Vị thế mua USD đang giảm dần. SocGen cho rằng tỷ giá cặp tiền đô la Mỹ/yên Nhật có thể giảm trở lại mức khoảng 145-150 JPY, sau khi chạm mức cao kỷ lục 151,74 JPY trong thời gian gần đây.

Dự đoán Fed cắt giảm lãi suất tác động tiêu cực tới đồng USD, nhưng nền kinh tế Mỹ đang chậm lại mạnh mẽ gây tổn hại cho thế giới có thể nhanh chóng thúc đẩy nhu cầu đối với loại tiền tệ ‘trú ẩn an toàn’.

Diễn biến tỷ giá JPY/USD.

4/ Các dữ liệu quan trọng của EU và Vương quốc Anh.

Lạm phát ở Anh đã trở nên khó giảm hơn ở hầu hết các nền kinh tế phát triển.

Đó là tin xấu đối với người tiêu dùng, Ngân hàng Anh và Thủ tướng Rishi Sunak, người mà đầu năm 2023 đã cam kết sẽ giảm một nửa lạm phát từ mức trên 10%.

Dữ liệu CPI tháng 10 của Vương quốc Anh, công bố vào thứ Tư (15/11), sẽ cho biết liệu Thủ tướng Sunak đã bắt đầu tiến gần đến mục tiêu đó hay chưa? Lạm phát tháng 10 có khả năng sẽ giảm so với mức 6,7% của tháng 9, nhưng giảm bao nhiêu?

Dữ liệu cũng có thể giúp chứng minh hoặc phủ nhận quan điểm gần đây của nhà kinh tế trưởng Huw Pill của BoE rằng giữa năm 2024 có thể là thời điểm để bắt đầu cắt giảm lãi suất, đó là: Số liệu mới nhất về thị trường việc làm, doanh số bán lẻ và chỉ số giá sản xuất của nước Anh.

Dữ liệu GDP quý 3 của khu vực đồng Euro, công bố hôm thứ Ba (14/11) hiện đang là tâm điểm chú ý của thị trường do kinh tế Đưcs do có dấu hiệu suy yếu. Nền kinh tế lớn nhất khối EU này hiện đang bị mô tả là “mảng tối của nền kinh tế châu Âu’.

Lạm phát của Anh đang giảm nhưng giảm chậm.

5/ Rủi ro chính trị ở Ý

Ý trở lại danh sách những thị trường đáng chú ý khi nhiều nhà đầu tư lo ngại về rủi ro tài chính ngày càng tăng khiến nền kinh tế lớn thứ ba khu vực đồng euro phải chịu rủi ro lớn.

Moody's, xếp hạng triển vọng của nền kinh tế nước Ý chỉ trên mức tiêu cực một bậc, sẽ cập nhật đánh giá về triển vọng thị trường này vào ngày 17 tháng 11. Đánh giá mới nhất của Fitch được công bố sau khi thị trường đóng cửa vào thứ Sáu (17/11).

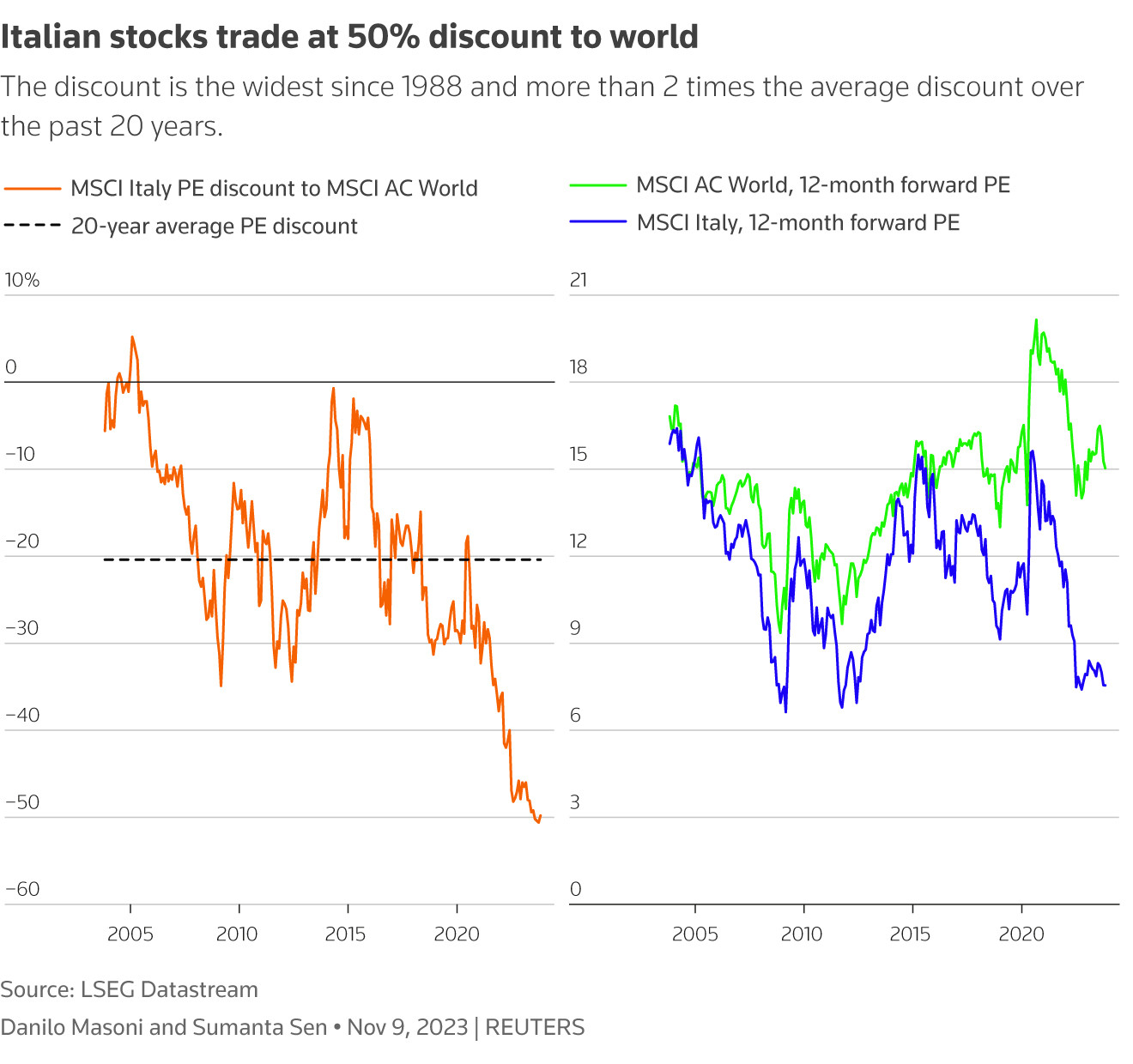

Ngày càng có nguy cơ Moody's hạ mức xếp hạng của Ý, và động thái như vậy có thể khiến chênh lệch lãi suất trái phiếu kỳ hạn 10 năm của nước này, được thị trường theo dõi chặt chẽ cùng với lợi suất trái phiếu Đức, tăng lên 250 điểm cơ bản. Trong khi đó, chứng khoán Ý đang giao dịch ở mức thấp hơn 50% so với chứng khoán thế giới, mức chênh lệch lớn nhất kể từ năm 1988.

Tuy nhiên, cũng có những điểm sáng ở nền kinh tế này. Bảng cân đối kế toán tốt hơn có nghĩa là các ngân hàng ít bị ảnh hưởng bởi tình trạng hỗn loạn trái phiếu hơn so với trước đây, và với việc cổ phiếu của một số lĩnh vực giảm quá sâu, một số người đang nhìn thấy cơ hội không thể bỏ qua để mua vào.

Chứng khoán Ý đang giao dịch thấp hơn 50% so với chứng khoán thế giới.

Tham khảo: Refinitif

Nhịp sống thị trường

CÙNG CHUYÊN MỤC

HDBank công bố tài liệu họp ĐHĐCĐ bất thường

17:32 , 12/12/2024