“Nợ xấu tiềm ẩn sẽ nổi lên mạnh mẽ hơn trong nửa cuối năm 2021”

Nợ xấu tiềm ẩn được dự báo sẽ bắt đầu nổi lên mạnh mẽ hơn trong nửa cuối năm 2021 và chi phí dự phòng cho các khoản nợ xấu này sẽ tăng dần cho cả năm 2021 và 2022.

- 25-07-2020Chuyên gia dự báo nợ xấu sẽ tăng mạnh trong năm nay và năm sau

- 28-06-2020Nỗi lo nợ xấu bao trùm toàn hệ thống ngân hàng

- 26-06-2020"Ông lớn" Vietcombank lo nợ xấu tăng mạnh

Tính đến cuối tháng 7/2020, tổng tín dụng toàn hệ thống tăng nhẹ 3,7% so với đầu năm, so với mức tăng 3,65% trong 6 tháng đầu năm 2020 và bằng một nửa mức tăng trưởng 7,5% cùng kỳ năm trước.

Trong báo cáo cập nhật về ngành ngân hàng mới công bố, khối phân tích tại SSI Research cho rằng, tăng trưởng tín dụng năm 2020 sẽ nằm trong khoảng 7,5% - 8,5%, thấp hơn mục tiêu tăng trưởng tín dụng ban đầu của Ngân hàng Nhà nước (NHNN) là 11% -14%.

Nhu cầu tín dụng cũng được dự báo tiếp tục suy yếu do cả nước hiện đang đối mặt với làn sóng Covid-19 thứ hai trong khi các ngân hàng có thể sẽ không hạ tiêu chí cấp tín dụng.

Cho vay khách hàng doanh nghiệp lớn và trái phiếu doanh nghiệp có thể tiếp tục là động lực chính cho tăng trưởng tín dụng, trong khi tăng trưởng tín dụng mảng bán lẻ sẽ không mạnh mẽ như trước.

Tăng trưởng huy động ước tính tiếp tục duy trì mạnh mẽ, tạo thanh khoản dồi dào cho ngành ngân hàng trong nửa cuối năm 2020.

SSI Research cũng cho rằng, tác động của việc cắt giảm lãi suất huy động sẽ phản ánh rõ ràng hơn trong 6 tháng cuối năm 2020.

Tính đến cuối tháng 7, các ngân hàng niêm yết đã giảm lãi suất huy động từ 90 đến 210 điểm cơ bản so với đầu năm. Tuy nhiên, mức cắt giảm lớn nhất thuộc về lãi suất huy động kỳ hạn 12 tháng (là lãi suất tham chiếu cho lãi suất cho vay dài hạn) đã được thực hiện kể từ tháng 6 và tháng 7.

SSI Research ước tính lãi suất huy động tiếp tục giảm trong 5 tháng qua khoảng 50 điểm cơ bản đối với kỳ hạn trên 6 tháng và 70 điểm cơ bản đối với kỳ hạn dưới 6 tháng.

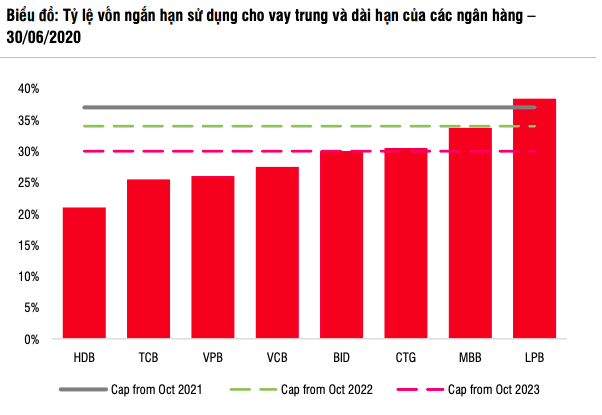

Động thái này là do nhu cầu tín dụng yếu, cũng như quyết định gần đây của NHNN về việc nới rộng thời gian áp dụng mức trần 40% về tỷ lệ vốn ngắn hạn dùng cho vay trung và dài hạn thêm một năm nữa đến hết ngày 30/9/2021.

Nợ tái cơ cấu tăng, làm NIM giảm hơn nữa

Cũng theo báo cáo của SSI Research, nợ xấu và nợ vay tái cơ cấu sẽ tăng nhanh vào cuối năm. Dựa trên ước tính của NHNN vào quý I/2020, khoảng 2 triệu tỷ đồng dư nợ cho vay, chiếm 23% tổng tín dụng, chịu ảnh hưởng bất lợi bởi đại dịch.

Khi đại dịch kéo dài, số lượng khách hàng gặp khó khăn về dòng tiền sẽ tiếp tục tăng lên. Các ngân hàng sẽ phải đưa các khoản vay này vào danh sách tái cơ cấu, hoặc phân loại lại thành nợ xấu.

Do đó, thu nhập lãi mất đi liên quan đến nợ tái cơ cấu và nợ xấu có thể ở mức đáng kể hơn. Hơn nữa, một phần thu nhập lãi được ghi nhận trong 6 tháng đầu năm 2020 có thể sẽ được thoái thu do khoản nợ này bị hạ xếp loại.

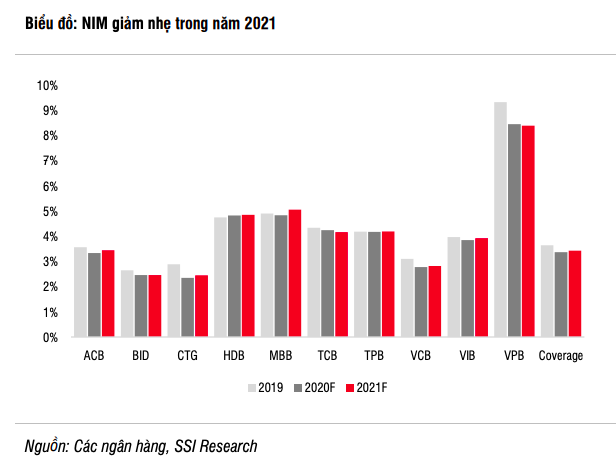

Về phía ngân hàng, những tác động tiêu cực của việc giảm lãi suất và miễn lãi sẽ kéo dài trong suốt nửa cuối năm 2020, lâu hơn giai đoạn trong nửa đầu năm. Do đó, SSI Research ước tính NIM sẽ giảm thêm 60 điểm cơ bản trong nửa cuối năm 2020.

Trích lập dự phòng sẽ làm giảm thêm lợi nhuận

Dự báo trong thời gian tới, các ngân hàng sẽ đẩy nhanh việc trích lập dự phòng cho nợ xấu mới và nợ tái cơ cấu, mặc dù thời hạn của Thông tư 01 có thể được kéo dài để trì hoãn thời gian ghi nhận nợ xấu.

Theo khối phân tích của SSI, lợi nhuận trước thuế trong nửa cuối năm ước tính giảm 22,1% so với cùng kỳ, do thu nhập hoạt động (TOI) giảm 4% và chi phí dự phòng tăng 47,8%.

Tổng lợi nhuận trước thuế giảm là do lợi nhuận trước thuế của các ngân hàng quốc doanh (VCB, BID và CTG) ước tính giảm 35,7% so với cùng kỳ (chủ yếu do chi phí dự phòng tăng 58,8% so với cùng kỳ trong nửa cuối năm 2020).

Nợ xấu tiềm ẩn dần xuất hiện trên bảng cân đối kế toán

Dù vậy, theo SSI Research, sang năm 2021, tất cả các nguồn thu nhập ước tính hồi phục nhờ tăng trưởng tín dụng phục hồi, NIM tăng nhẹ và tăng trưởng thu nhập phí phục hồi.

Cụ thể, tăng trưởng tín dụng được dự báo sẽ phục hồi lên mức 9-10%, chủ yếu nhờ đầu tư công được đẩy mạnh trong 2021 (đặc biệt là nửa cuối năm 2021).

Đây sẽ là chất xúc tác tạo điều kiện thúc đẩy tăng trưởng trong nhiều lĩnh vực cũng như tất cả các nhóm khách hàng từ khách hàng doanh nghiệp lớn, đến SME và cá nhân, giúp nhu cầu vay phục hồi.

Ngoài ra, NIM có thể tăng nhẹ do áp lực huy động vốn dài hạn giảm. Việc CASA vẫn đang trong quá trình liên tục cải thiện, dư địa để tối ưu hóa tỷ lệ LDR và việc trì hoãn giảm mức trần tỷ lệ vốn ngắn hạn dùng để cho vay trung và dài hạn thêm 01 năm nữa (Thông tư 08) là những yếu tố chính cho phép các ngân hàng cải thiện NIM vào năm 2021.

Tuy nhiên, cần lưu ý rằng NIM trong năm 2021 sẽ rất khó để có thể quay trở lại mức 2019.

Bên cạnh đó, tăng trưởng thu nhập phí cũng được kỳ vọng sẽ phục hồi trong năm tới.

Vào năm 2020, các dịch vụ thanh toán quốc tế và tài trợ thương mại chịu ảnh hưởng tiêu cực do hoạt động giao dịch giảm trong thời kỳ dịch bệnh Covid-19. Thu nhập từ bancassurance cũng bị ảnh hưởng tiêu cực vào tháng 4/2020 khi giãn cách xã hội.

Tuy nhiên, các nguồn thu nhập này được kỳ vọng sẽ tăng trở lại vào năm 2021 cùng với sự phục hồi kinh tế chung trong nửa cuối năm 2021. Do đó, tăng trưởng thu nhập phí trên tổng thu nhập hoạt động sẽ cải thiện từ 12% lên 13% trong năm 2020.

Dù vậy, SSI Research cũng cảnh báo nợ xấu tiềm ẩn sẽ dần xuất hiện trên bảng cân đối kế toán.

"Dựa trên kịch bản cơ sở mới của chúng tôi rằng Covid-19 sẽ được kiểm soát vào giữa năm 2021, chúng tôi tin rằng thời gian tái cơ cấu nợ có thể kéo dài hết nửa đầu năm 2021. Do đó, nợ xấu tiềm ẩn sẽ bắt đầu nổi lên mạnh mẽ hơn trong nửa cuối năm 2021 và chi phí dự phòng cho các khoản nợ xấu này sẽ tăng dần cho cả năm 2021 và 2022", báo cáo SSI Research lưu ý.

Các chuyên gia ước tính nợ xấu tại thời điểm cuối năm sẽ tăng lần lượt 17% và 14% YoY vào năm 2020 và 2021 (so với việc giảm 16,3% so với cùng kỳ vào năm 2019).

Theo đó, chi phí tín dụng sẽ lần lượt là 1,67% và 1,64% (so với 1,5% trong giai đoạn 2017-2019 và 1,3% trong giai đoạn 2013-2016).

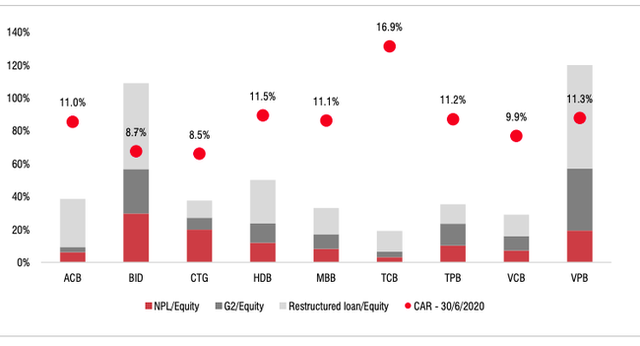

Ngoài ra, khối phân tích này cũng cho rằng, những thách thức về vốn vẫn tồn tại. Các khoản nợ xấu mới từ khách hàng bị ảnh hưởng bởi Covid sẽ đặt ra những thách thức hơn nữa về vốn cho các ngân hàng.

"Đối với các ngân hàng có hệ số CAR trên 11%, chúng tôi cho rằng áp lực về vốn sẽ không quá lớn trong năm 2021 nếu nợ xấu tăng 1-2%. Tuy nhiên, đối với BID, CTG và VCB, nhu cầu tăng vốn trong năm 2021 là khá rõ ràng", SSI Research nhận định.

BizLive