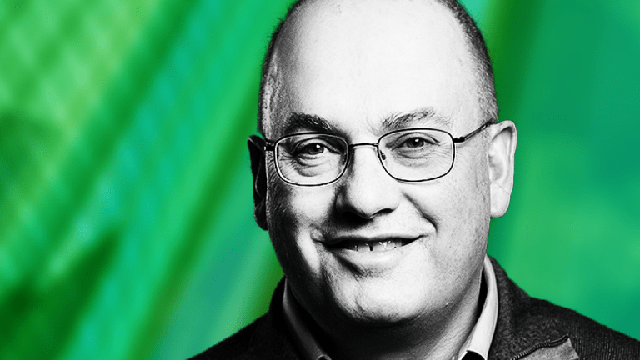

Nhìn lại bê bối giao dịch nội gián làm chấn động phố Wall, khiến "ông hoàng quỹ đầu cơ" Steven Cohen tưởng như thân bại danh liệt nhưng... chỉ phụ tá ngồi tù

Tỷ phú Steven Cohen nổi tiếng là “ông hoàng quản lý quỹ đầu cơ” với quyết định nhạy bén và liều lĩnh. Song chính ông cũng dính líu đến một trong những vụ bê bối giao dịch nội gián lớn nhất lịch sử nước Mỹ.

- 29-03-2022Khám phá trung tâm đầu não "cỗ máy chiến tranh" Ukraine - nơi ở của Tổng thống Zelensky

- 28-03-2022Người giàu nhất hành tinh Elon Musk: Có tất cả nhưng đôi lúc vẫn “cảm thấy cô đơn”

- 28-03-2022‘Chiếm spotlight’ vì nguồn năng lượng đáng mơ ước, quốc gia này sẽ trở thành cường quốc năng lượng châu Âu hay chỉ là ‘mơ hão’?

Rất nhiều người không tin tưởng Phố Wall. Họ coi Phố Wall như một cỗ máy kiếm tiền cho những người làm việc ở đó. Họ không quan tâm đến mục đích ban đầu là chuyển vốn cho các doanh nghiệp và giúp họ phát triển vì lợi ích chung của xã hội. Đối với những người hoài nghi như vậy thì Steven Cohen là ví dụ điển hình nhất.

"Ông trùm" gây tội, phụ tá ngồi tù

Ở Phố Wall, mọi người đều biết đến huyền thoại Steven Cohen. Ông là một nhân vật mang tính biểu tượng trong ngành tài chính và được mệnh danh là "ông hoàng quỹ đầu cơ" hay "ông vua giao dịch chứng khoán ngắn hạn". Cách tiếp cận đầu tư của Cohen đã đưa công ty của ông trở thành một trong những quỹ đầu cơ thành công nhất Phố Wall.

Quỹ đầu cơ SAC Capital của Cohen được thành lập năm 1992 có trụ sở tại Stamford, Connecticut. Với số vốn ban đầu ước tính khoảng 20 triệu USD, Steven Cohen đã biến Capital SAC trở thành quỹ đầu cơ với tài sản quản lý trị giá 14 tỷ USD. Với tài năng và sự nhạy bén của Cohen, SAC Capital đã thống trị giao dịch cổ phiếu ở Phố Wall. Khi ấy, FBI bắt đầu theo dõi các vụ kiện chống lại các quỹ đầu cơ lớn và SAC Capital trở thành mục tiêu.

Vào thập niên 1990, SAC đã nổi lên với những lời đồn đoán về việc bơm tiền thù lao môi giới cho những thông tin có giá trị mà các nhà phân tích khuyến cáo. Các nhà điều tra đã nắm bắt các nguồn tin. Cuối cùng, công tố viên buộc tội một số nhân viên của SAC Capital. Quỹ đầu cơ bị kết tội giao dịch nội gián vào năm 2013 và phải trả 1,8 tỷ USD tiền phạt.

Nhà văn người New York Sheelah Kolhatkar, người đã kiên quyết theo dõi câu chuyện của SAC Capital, đã làm sáng tỏ cách quỹ đầu cơ trở nên "may mắn" như thế nào. Cuốn sách có tựa đề "Black Edge: Inside Information, Dirty Money and the Quest to Bring Down the Most Wanted Man on Wall Street" (tạm dịch: Thông tin nội gián, những đồng tiền bẩn và nhiệm vụ hạ bệ người đàn ông bị truy nã ở phố Wall).

Cuốn sách của nhà văn Kolhatkar làm sáng tỏ vụ bê bối giao dịch nội gián lớn nhất Phố Wall kể từ cuối những năm 1980. Đó cũng là câu chuyện phản ánh những khía cạnh đen tối của cả Steven Cohen và các ngân hàng lớn giúp ông thành công.

Mặc dù cố gắng hết sức, các công tố viên và cơ quan quản lý không thể bắt được Cohen. Việc họ có thể làm nhiều nhất là bắt Mathew Martoma chịu án 9 năm tù giam còn bản thân Cohen bị buộc tội không thể ngăn cản hoạt động giao dịch nội gián ở công ty của mình.

Mathew Martoma là một phụ tá thân cận của Steven Cohen và là giám đốc quản lý danh mục tại CR Intrinsic Investors. Martoma đã thu thập những thông tin nội bộ của hai công ty dược Elan Corporation và Wyeth về loại thuốc chữa bệnh Alzheimer từ một bác sĩ.

Do biết trước kết quả tiêu cực về loại thuốc này, CR Intrinsic Investors đã nhanh chóng xoay chuyển vị thế sang người đầu cơ giá xuống. Nhờ đó, CR Intrinsic Investors thu được lợi nhuận và tránh khoản lỗ hàng trăm triệu USD. Song, không có đủ bằng chứng để buộc tội Cohen, mặc dù SAC đã thu lợi 276 triệu USD qua thương vụ này.

"Lợi thế" giúp đánh bại mọi đối thủ

Mặc dù là "đầu não" của SAC Capital, Cohen thoát khỏi bản cáo trạng một cách ngoạn mục. Bởi vì SAC bao gồm nhiều quỹ đầu tư nhỏ lẻ dưới sự quản lý của nhiều cá nhân, Cohen chỉ quan tâm đến lợi nhuận và kết quả của toàn bộ SAC Capital. Mặc dù qua thời hoàng kim, Steven Cohen không hoàn toàn biến mất. Năm 2018, Cohen thành lập và điều hành quỹ phòng hộ riêng có tên Point72 Asset Management.

Năm 2020, Point72 Asset Management kiếm được 2,5 tỷ USD và đứng thứ 12 trong top 20 quỹ phòng hộ hiệu quả nhất. Tính đến tháng 1/2021, Point72 Asset Management ghi nhận tài sản quản lý trị giá 20,2 tỷ USD. Tài sản của Cohen khi ấy ước tính là khoảng 10,2 tỷ USD.

Trong một cuộc phỏng vấn về sự sụp đổ của SAC, tỷ phú Phố Wall trả lời thẳng thừng: "Tôi cảm thấy mình là một người rất may mắn, một người đàn ông rất hạnh phúc. Và khi nhìn vào tổng thể sự nghiệp của mình, tôi sẽ không đánh đổi nó để lấy bất cứ thứ gì trên đời".

Không ai đọc cuốn sách của nhà văn người New York có thể kết luận rằng Cohen hoàn toàn vô tội. Ông đã tạo ra một "cục tình báo" dựa trên mạng lưới dữ liệu mà một số trong đó được cho là bất hợp pháp.

Cohen đã khoản trả hoa hồng khổng lồ cho các ngân hàng để ông có thể biết trước các thông tin mới hữu ích cho giao dịch. Vì vậy, ông có "lợi thế" để đánh bại các đối thủ cạnh tranh.

Cohen đã gây áp lực lớn lên các thương nhân để tạo ra "lợi thế". Ông yêu cầu các chiến lược giao dịch đi kèm với đánh giá mức độ tin tưởng theo thang 10. Giống như cách Martoma cho điểm thông tin về thuốc Alzheimer là 9/10. Điều này giúp người sáng lập SAC thoát khỏi nguy cơ pháp lý giống như "con hào" quanh khối tài sản quý giá của công ty.

Sự thật Cohen luôn là một nhà giao dịch tài ba và chính phẩm chất ấy giúp Steven Cohen trụ vững. Ông vươn lên từ vị trí chuyên viên giao dịch cấp dưới trong bộ phận kinh doanh chênh lệch quyền chọn tại Gruntal thay vì một công ty danh tiếng như Goldman hay Morgan Stanley. Một đồng nghiệp cũ nhớ lại rằng Cohen là một người đặc biệt xuất sắc, gan lì và ưa mạo hiểm.

Cuốn sách của Kolhatkar kể chi tiết từ khởi đầu của Cohen với tư cách là một "kẻ ngoại đạo", không quan tâm đến kinh tế, chiến lược hay thậm chí là các công ty mà ông giao dịch cổ phiếu. Cohen của sau này đã kéo Phố Wall đi theo con đường của ông. Cohen cũng là người tiên phong trong việc chuyển đổi quyền lực từ các ngân hàng sang quỹ đầu cơ.

Trên con đường gây dựng sự nghiệp, Cohen đã thay đổi khái niệm "đầu tư". Ông mua cổ phiếu không phải để nắm giữ như các quỹ tương hỗ hay quỹ hưu trí truyền thống, mà để mua bán một cách nhanh chóng. Điều đó mang lại lợi nhuận cao nhưng đã thay đổi mục tiêu chính là động cơ tăng trưởng cho nền kinh tế của Phố Wall.

CÙNG CHUYÊN MỤC

Lo ngại trước xu hướng mukbang

23:00 , 15/12/2024