Nhiệm vụ kép khó nhất lịch sử dành cho Chủ tịch Fed: Vừa đánh bại lạm phát, vừa cứu lấy các ngân hàng

Trong lịch sử 140 năm của mình, các nhà hoạch định chính sách Mỹ chưa bao giờ phải đối mặt với cuộc khủng hoảng ngân hàng nào giống như hiện tại.

Bài toán khó nhất trong lịch sử Fed

Lịch sử ghi nhớ Paul Volcker là người ghìm cương lạm phát, còn Ben Bernanke là “người lính cứu hỏa dập lửa khủng hoảng”. Trong khi đó, Chủ tịch Fed hiện tại – ông Jerome Powell – đang đứng trước nguy cơ phải hoàn thành xuất sắc cả 2 nhiệm vụ này cùng một lúc.

Tuần này, ông cùng với các đồng nghiệp ở Fed đã đồng lòng tiếp tục theo đuổi lộ trình của suốt 1 năm vừa rồi: tăng lãi suất để dập tắt lạm phát. Đó cũng là con đường nhiều hầu hết các nền kinh tế lớn trên thế giới đang đi. Nhưng thực chất đó là 1 quyết định rất khó khăn. So với trước đây, mọi thứ đã thay đổi sau khi ngành ngân hàng Mỹ rơi vào khủng hoảng và khiến thị trường toàn cầu dậy sóng.

Chỉ vài tuần trước, những mối đe dọa đối với sự ổn định của hệ thống tài chính gần như không xuất hiện trong danh sách rắc rối mà các NHTW phải xử lý. Giờ thì nó đã vươn lên đứng đầu bảng. Powell vẫn quả quyết ngăn chặn tình trạng lạm phát cao như những năm 1970 là ưu tiên hàng đầu của Fed, nhưng trong lời lẽ của ông đã chứa những sắc thái khác.

Fed chỉ tăng lãi suất 0,25% thay vì 0,5% như dự định trước khi xảy ra 2 sự kiện ngân hàng SVB sụp đổ và Credit Suisse buộc phải bán mình. Ở châu Âu, ECB vẫn tăng lãi suất 0,5% như kế hoạch nhưng hạn chế đưa ra chỉ dẫn cho những hành động tiếp theo.

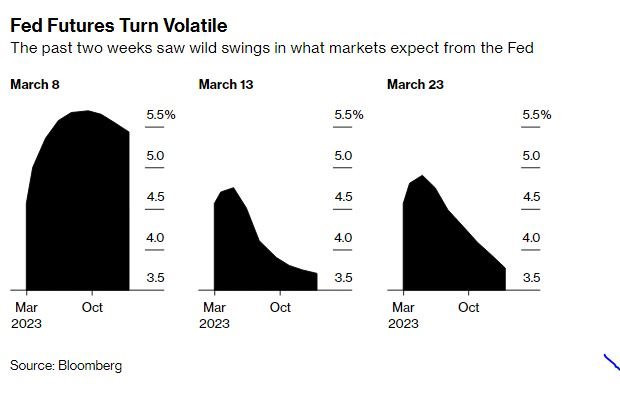

Tâm trạng của nhà đầu tư cũng thay đổi chóng vánh. Từ chỗ dự báo Fed sẽ tăng lãi suất thêm vài lần nữa giờ lại chuyển thành Fed sẽ phải hạ lãi suất vì khủng hoảng ngân hàng và kinh tế có nguy cơ suy thoái.

Tiến thoái lưỡng nan

Trong kịch bản hoàn hảo nhất, các điều kiện tài chính được thắt chặt vừa phải (bằng cách ngân hàng giảm cho vay) để giúp Fed chống lạm phát. Điều này giúp hạ nhiệt nền kinh tế theo cách mà ông Powell muốn và giảm bớt sự cần thiết phải nâng lãi suất. Đồng thời, 2 loại công cụ kiểm soát giá cả và ngăn chặn khủng hoảng tài chính có thể hoạt động độc lập và hiệu quả.

Tuy nhiên, có 1 vấn đề cơ bản mà các NHTW đều phải đối mặt: “đơn thuốc” mà họ sử dụng để kiểm soát giá cả và củng cố mạng lưới ngân hàng sẽ đi theo 2 hướng đối đầu nhau. Để giảm lạm phát, NHTW cần tăng lãi suất và rút thanh khoản ra khỏi hệ thống ngân hàng. Còn để đối phó khủng hoảng, họ lại phải giảm chi phí đi vay và bơm tiền cho các ngân hàng.

Nếu xử lý không khéo thì điều tồi tệ nhất sẽ xảy ra: 1 cuộc khủng hoảng toàn diện đẩy nền kinh tế vào suy thoái, buộc NHTW phải dừng cuộc chiến chống lạm phát mà chưa hoàn thành nhiệm vụ vì họ bận đi giải cứu hệ thống tài chính.

Theo Anna Wong, chuyên gia kinh tế trưởng tại Bloomberg Economics, sự căng thẳng mà Fed đang gặp phải là lớn nhất trong lịch sử 140 năm của cơ quan này. Bà nhận định để thắt chặt tín dụng đến mức đủ để dập tắt lạm phát, cuộc khủng hoảng hiện nay sẽ trở nên tệ hơn.

Dự báo của nhà đầu tư về lãi suất cơ bản đã thay đổi chóng vánh trong 2 tuần qua.

Nhưng chính các NHTW đã tự đẩy bản thân vào tình thế khó khăn hiện tại.

Thời kỳ lãi suất gần 0 kéo dài quá lâu khiến thị trường tài chính cũng như nền kinh tế trở nên biến dạng và thổi bùng lên tâm lý chuộng rủi ro. Hơn nữa Fed lại quá chậm chạp trong việc nhận ra mức độ nghiêm trọng của lạm phát.

“Chính sách tiền tệ siêu lỏng lẻo bị đảo ngược quá nhanh và quá mạnh đã tạo nên ngòi châm cho tình trạng hỗn loạn của thị trường tài chính”, Kevin Warsh, cựu quan chức Fed hiện đang làm việc tại Viện nghiên cứu Hoover nói.

Vết nứt xuất hiện

Ban đầu, có vẻ như hệ thống tài chính có thể chống chọi với những tác động tiêu cực khi thời kỳ tiền rẻ kết thúc nhờ những cải cách hậu khủng hoảng 2008. Thị trường tiền số chao đảo trong khi tài chính truyền thống vẫn tỏ ra vững vàng.

Nhưng giờ thì những vết nứt đã bắt đầu xuất hiện, theo cách rất khác với những cuộc khủng hoảng trước đây.

Silicon Valley Bank, ngân hàng lớn thứ 16 ở Mỹ, không có những khoản vay mua nhà đầy rủi ro. Họ đầu tư nhiều vào trái phiếu kho bạc, thứ tài sản được coi là an toàn nhất. Nhưng SVB đã chịu đòn đánh kép. Lãi suất tăng khiến giá trị của số trái phiếu này giảm mạnh và cũng ảnh hưởng nặng đến túi tiền của ngành công nghệ - nơi có rất nhiều khách hàng đến gửi tiền tại SVB. Cuối cùng, Cơ quan bảo hiểm tiền gửi liên bang đã chính thức tiếp quản SVB từ ngày 12/3.

Credit Suisse là quân domino tiếp theo đổ sập. Từ nhiều năm nay các nhà đầu tư đã chỉ ra nhiều điểm yếu của ngân hàng Thụy Sĩ. Rắc rối mất nhiều năm để tích tụ, nhưng UBS đã mua lại Credit Suisse trong chớp nhoáng với giá rẻ mạt. 17 tỷ USD trái phiếu bỗng chốc trở thành vô giá trị. Tất cả là để nhanh chóng cứu lấy hệ thống tài chính.

Theo khảo sát mới nhất mà Bank of America thực hiện trên các nhà quản lý quỹ toàn cầu, khan hiếm tín dụng đã thay thế lạm phát dai dẳng trở thành rủi ro chủ chốt hiện nay. Thị trường tài chính phản ứng như thể chúng ta đang ở trong 1 cuộc khủng hoảng nghiêm trọng và nền kinh tế vĩ mô rất yếu.

Tự tin thái quá

Mặc dù những diễn biến hiện nay rất giống với trước thềm khủng hoảng tài chính 15 năm trước, giới chức Mỹ vẫn tự tin họ đang kiểm soát được tình hình với hệ thống ngân hàng khỏe mạnh hơn, dồi dào vốn và thanh khoản hơn. Các sự vụ vừa qua chỉ là những tình huống đặc thù chứ không phải dấu hiệu của những vấn đề rộng hơn và sâu hơn.

Nhưng không phải ai cũng nghĩ như vậy. Tính đến cuối năm ngoái, các ngân hàng Mỹ có 620 tỷ USD lỗ chưa thực hiện từ đầu tư chứng khoán, theo FDIC. Trong 1 báo cáo ngày 13/3, một nhóm các chuyên gia kinh tế dự báo hơn 100 ngân hàng Mỹ có thể đối mặt với tình trạng tiền gửi bị rút ra ồ ạt như SVB.

Các lãnh đạo Fed tự tin rằng họ có thể sử dụng cùng lúc những công cụ riêng biệt để kiểm soát giá cả và xử lý khủng hoảng tài chính. Ý tưởng này xuất phát từ nhà kinh tế học người Hà Lan Jan Tinbergen, người đầu tiên giành giải Nobel kinh tế năm 1969. Quy tắc của ông – mà đã được Bernanke áp dụng vào đầu những năm 2000 – là các nhà hoạch định chính sách cần sử dụng các công cụ khác nhau để đạt được những mục tiêu khác nhau.

Ví dụ, ở thời điểm hiện tại, các NHTW có thể hỗ trợ những ngân hàng yếu kém bằng cách sử dụng các công cụ cấp thanh khoản ngắn hạn, đồng thời tăng lãi suất cho vay để giảm lạm phát. Trong 2 tuần qua, Fed đã bơm hàng trăm tỷ USD thanh khoản vào hệ thống.

Bảng cân đối của Fed hoàn toàn có thể đối phó với những trường hợp khẩn cấp như vậy, nhưng vấn đề là Fed lại đang cố gắng giảm bớt lượng trái phiếu nắm giữ vốn đã phình to sau nhiều năm nới lỏng định lượng. 2 tuần qua Fed đã đi ngược lại với lộ trình đang theo đuổi.

Ngoài tầm kiểm soát?

Kết quả là Fed vẫn đang truyền đi những thông điệp trái chiều khiến thị trường bối rối. Điều đó càng khiến nỗ lực kiểm soát lạm phát gặp nhiều khó khăn hơn. Sau cuộc họp gần nhất, nhà đầu tư đang hành động giống như Fed sắp hạ lãi suất dù thông điệp mà ông Powell truyền đi không phải như vậy, thậm chí là lãi suất còn tăng 1 lần nữa.

Kể cả nếu các nhà hoạch định chính sách tiền tệ có thể khống chế khủng hoảng ngân hàng thành công, họ vẫn buộc phải thừa nhận rằng nền kinh tế sẽ bị ảnh hưởng. Câu hỏi quan trọng ở đây là mức độ ảnh hưởng đến đâu?

Theo ước tính của Wong, căng thẳng trên hệ thống ngân hàng sẽ gây ra tác động mạnh tương đương tăng lãi suất 50 điểm cơ bản. Một số người khác ước tính con số lên tới 150 điểm cơ bản.

Dù con số là bao nhiêu thì vấn đề vẫn giống nhau: đó là thứ mà Fed không kiểm soát được. Ông Powell và các đồng nghiệp đang cố gắng đưa nền kinh tế lớn nhất thế giới ra khỏi lạm phát và quay trở lại với tăng trưởng vững chắc. Nhiệm vụ đó đang trở nên khó khăn hơn bao giờ hết.

Lý tưởng nhất là Fed hoàn thành xuất sắc nhiệm vụ. Nhưng mối lo nền kinh tế rơi vào suy thoái sâu và khó kiểm soát đang ngày càng lớn dần.

Tham khảo Bloomberg

Nhịp sống thị trường

Sự kiện: Chuyển động thị trường

Xem tất cả >>- Đồng rúp Nga chạm đáy 2 năm so với đồng USD: Chuyện gì đang xảy ra?

- Dow Jones tăng dựng đứng 1.500 điểm, S&P 500 phá đỉnh mọi thời đại khi ông Trump đánh bại bà Harris

- Chứng khoán Mỹ tiếp tục phá đỉnh mọi thời đại, Dow Jones lần đầu tiên chọc thủng mốc 43.000: Tâm lý nhà đầu tư vẫn căng thẳng vì hàng loạt vấn đề nóng

- Chứng khoán Mỹ lập đỉnh chưa từng có trong lịch sử sau khi biên bản họp Fed được công bố, áp lực đè nén tâm lý nhà đầu tư dần được tháo gỡ

- Thị trường toàn cầu giật thót khi căng thẳng Trung Đông leo thang: Chứng khoán chìm trong sắc đỏ, giá dầu bật tăng

CÙNG CHUYÊN MỤC

Lo ngại trước xu hướng mukbang

23:00 , 15/12/2024