Quốc gia nào là đối thủ tiềm tàng trong cuộc đua thu hút vốn ngoại của thị trường Việt Nam?

CTCK VNDIRECT cho rằng Việt Nam có lợi thế hơn các thị trường cận biên và cả những thị trường mới nổi quy mô nhỏ nhờ nền tảng vĩ mô vững chắc, chính trị ổn định, và mức thanh khoản vượt trội. Dù vậy, vẫn có những đối thủ cạnh tranh trong cuộc đua hút vốn ngoại với Việt Nam.

Trong báo cáo mới được công bố, CTCK VNDIRECT cho rằng Việt Nam có lợi thế hơn các thị trường cận biên và cả những thị trường mới nổi quy mô nhỏ nhờ nền tảng vĩ mô vững chắc, chính trị ổn định, và mức thanh khoản vượt trội.

Cụ thể, nền tảng vĩ mô vững chắc đã tạo sự ổn định cho đồng tiền Việt Nam so với đồng tiền của các nước cận biên và mới nổi khác. Điều này giống với giai đoạn năm 2015 khi một loạt đồng nội tệ của các quốc gia cận biên và mới nổi mất giá mạnh so với đồng đô la, trong khi tỷ giá Việt Nam Đồng vẫn giữ được sự ổn định vững chắc.

Tỷ lệ nợ nước ngoài của Việt Nam mặc dù khá cao, đã không tác động nhiều đến tâm lý thị trường, do phần lớn trong số này bao gồm nguồn vốn Hỗ trợ và Phát triển chính thức (ODA). IMF cho rằng dự trữ ngoại hối của Việt Nam là đủ, và cũng cần lưu ý rằng phần lớn các mặt hàng nhập khẩu là nguyên liệu phục vụ cho sản xuất để sau đó xuất khẩu (ví dụ như mặt hàng điện tử), và điều này làm giảm thiểu rủi ro Việt Nam phải đối mặt với khủng hoảng cán cân thanh toán. Việt Nam là một trong số ít nước thuộc nhóm thị trường cận biên có thặng dư tài khoản vãng lai và dễ dàng duy trì điều này nhờ tăng trưởng xuất khẩu mạnh mẽ.

Một điểm tích cực khác cần lưu ý là Việt Nam đã trở thành một điểm đến của dòng vốn đầu tư trực tiếp (FDI) do có ổn định cao về chính trị, trong khi rủi ro với quá trình chuyển đổi chính trị có thể thấy ở các thị trường cận biên khác tại châu Á như Sri Lanka và Pakistan. Các nhà đầu tư đang tìm kiếm nơi ổn định về mặt chính trị và chi phí nhân công thấp đã và đang chứng kiến sự thành công trong thu hút đầu tư trực tiếp nước ngoài của Việt Nam, trong khi các thị trường cận biên khác có hình ảnh kém danh tiếng hơn hoặc đứng sau Việt Nam về mức độ đa dạng hóa và giá trị gia tăng của hàng hóa xuất khẩu.

Chúng ta cũng thấy thị trường chứng khoán Việt Nam đang được hỗ trợ bởi nền tảng vĩ mô ổn định và tăng trưởng kinh tế cao. Việt Nam cũng đang nỗ lực đa dạng hóa mặt hàng xuất khẩu và điều này sẽ hỗ trợ tăng trưởng bền vững và lâu dài hơn, trong khi các thị trường cận biên khác như Sri Lanka và Bangladesh phải đối mặt với vấn đề về sự đa dạng hóa xuất khẩu tương đối thấp và vẫn đang chỉ chú trọng khai thác lợi thế về lao động giá rẻ.

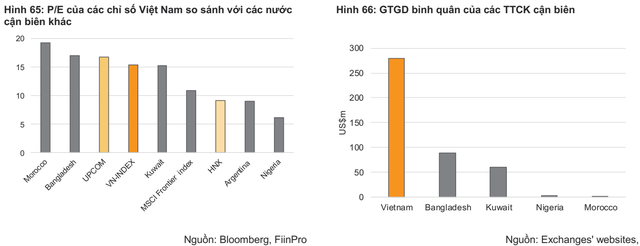

Về tính thanh khoản, Việt Nam cũng tỏ ra vượt trội so với các thị cận biên và thậm chí là một số thị trường mới nổi cỡ nhỏ và do đó trở nên dễ tiếp cận hơn đối với các nhà đầu tư tổ chức. Thanh khoản của thị trường chứng khoán Việt Nam cao hơn nhiều thị trường mới nổi như là Philippines, Ai Cập, Peru và Pakistan, và cao hơn 20 lần so với các thị trường cận biên như Sri Lanka, Romania và Kenya.

Vì vậy, VNDIRECT tin rằng sẽ hợp lý hơn nếu so sánh định giá của nhóm cổ phiếu vốn hóa vừa và nhỏ như là chỉ số HNX-INDEX (P/E khoảng 9 lần) với định giá của các thị trường cận biên khác. Với so sánh đó, thực tế là thị trường Việt Nam thậm chí còn đang chiết khấu so với một số thị trường cận biên khác thay vì con số premium như chúng ta vẫn thấy.

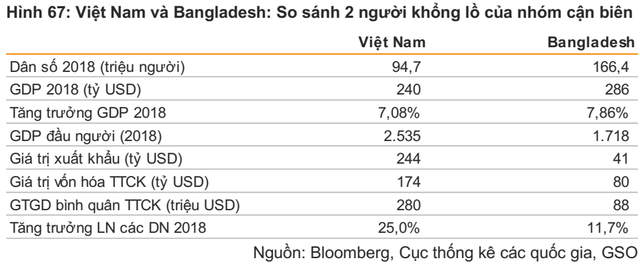

Đa số các thị trường cận biên thua kém Việt Nam, nhưng Bangladesh có thể vươn lên và trở thành đối thủ tiềm tàng

Chỉ số PMI của Việt Nam liên tục duy trì trên 50 điểm (mức mở rộng sản xuất). Việt Nam cũng ghi nhận mức điểm PMI cao nhất trong số các nước Đông Nam Á trong những tháng gần đây. Điều này phản ánh thành công của các chính sách hỗ trợ xuất khẩu kể từ năm 2016, và thực tế là Việt Nam vẫn duy trì được tăng trưởng xuất khẩu của ngành dệt may bất chấp sự cạnh tranh gay gắt từ các đối thủ mạnh như Bangladesh. Việt Nam cũng được cho rằng sẽ hưởng lợi từ cuộc chiến thương mại giữa Mỹ và Trung Quốc đang diễn ra.

Rủi ro chính là cạnh tranh ngày càng tăng từ mặt hàng dệt may của Bangladesh, đất nước có dân số lên tới 166 triệu dân và dễ dàng được nhận diện là đối thủ cạnh tranh chính đối với ngành dệt may Việt Nam do chi phí nhân công rẻ và đã chiếm một vị trí lớn trong ngành dệt may thế giới. Công nhân may ở Bangladesh chỉ kiếm được khoảng 56 đô la/tháng, so với khoảng 200 đô la/tháng tại Việt Nam.

Chi phí nhân công tại Việt Nam không còn là ưu thế cạnh tranh khi so sánh với các nhà xuất khẩu dệt may ở các nước thuộc nhóm thị trường cận biên như Lào, Sri Lanka, Campuchia và Myanmar mặc dù Việt Nam vẫn duy trì được chỗ đứng ngành dệt may thế giới và tiếp tục thành công trong xuất khẩu nhờ vào lợi thế cạnh tranh tiền lương với các nước mới nổi khác và khả năng tham gia sâu hơn vào chuỗi giá trị toàn cầu với các mặt hàng xuất khẩu có giá trị gia tăng cao hơn.

Trong nhóm thị trường cận biên, Bangladesh là đối thủ cạnh tranh tiềm tàng nhất đối với Việt Nam khi có thị phần xuất khẩu dệt may cao hơn, chi phí nhân công thấp hơn và khả năng cạnh tranh cao trong các lĩnh vực như sản xuất dược phẩm và công nghệ thông tin. Trong bối cảnh Việt Nam và Bangladesh được dự báo hưởng lợi từ cuộc chiến thương mại giữa Mỹ và Trung Quốc, Việt Nam có thể được hưởng lợi lớn hơn nhờ đa dạng hóa các mặt hàng xuất khẩu nhanh hơn và vị trí địa lý gần với Trung Quốc.

Trong các thị trường cận biên, thị trường chứng khoán Bangladesh có thể ngày càng cạnh tranh với Việt Nam về thu hút dòng vốn đầu tư nước ngoài.