Quý 1/2020 nhóm bất động sản tiếp tục đứng đầu về huy động trái phiếu với 20.000 tỷ đồng, tỷ lệ thành công lên đến 94%

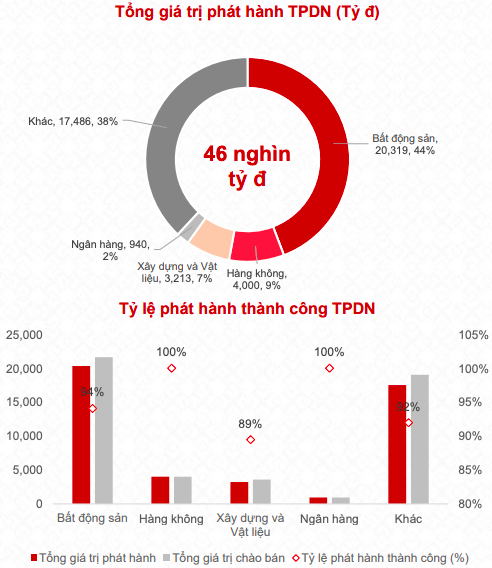

Doanh nghiệp bất động sản (BĐS) là nhóm phát hành TPDN với giá trị lớn nhất, đạt hơn 20.000 tỷ đồng, chiếm 44% tổng giá trị phát hành toàn thị trường. BĐS cũng là nhóm ngành ghi nhận tỷ lệ chào bán thành công lớn nhất trên thị trường với 94%; trong khi con số tại mảng ngân hàng khá thấp.

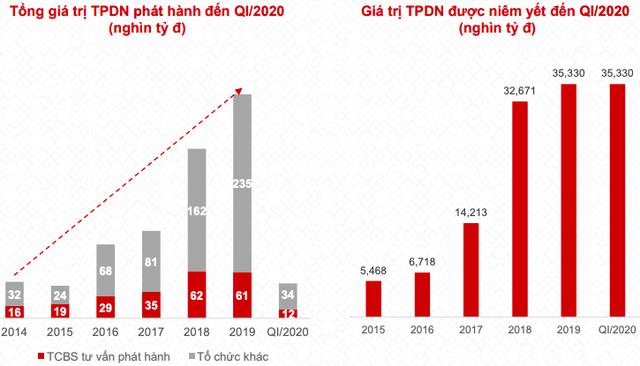

Dịch Covid-19 tác động đáng kể đến kinh tế vĩ mô Việt Nam, tăng trưởng GDP quý 1/2020 đạt 3,8%, mức thấp nhất trong 10 năm trở lại đây. Thị trường trái phiếu doanh nghiệp (TPDN) trong kỳ cũng chịu ảnh hưởng khi tổng giá trị phát hành chỉ tăng nhẹ so với cùng kỳ năm ngoái, ghi nhận bởi TCBS.

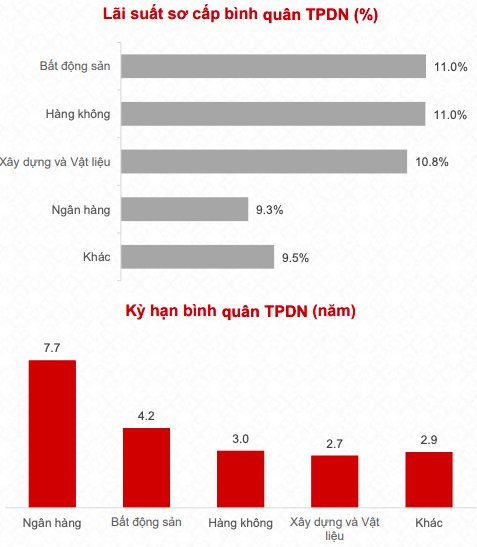

Một số điểm cơ bản, thứ nhất lãi suất phát hành sơ cấp TPDN khá ổn định (9-11%) mặc dù lãi suất tiết kiệm có xu hướng giảm. Trong đó, lãi cao nhất thuộc về nhóm BĐS và hàng không với khoảng 11%, nhóm ngân hàng ghi nhận khoảng 9,3%.

Về kỳ hạn, nhóm ngân hàng đứng đầu với kỳ hạn bình quân 7,7 năm, BĐS trung hạn với kỳ hạn trung bình hơn 4 năm.

Nguồn: TCBS

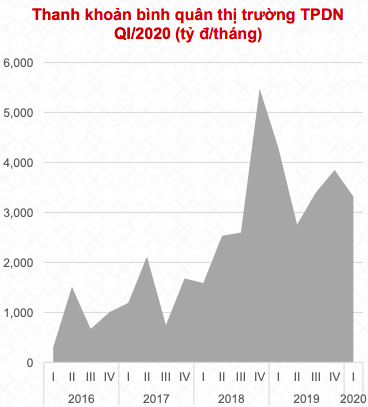

Thị trường có 65 doanh nghiệp phát hành trái phiếu với giá trị đạt 46.000 tỷ, tăng nhẹ so với cùng kỳ năm ngoái; không có TPDN được niêm yết mới trong kỳ. Thanh khoản bình quân thị trường TPDN trên sàn HSX sụt giảm 23%, đạt hơn 3.300 tỷ/tháng.

Nguồn: TCBS

Nguồn: TCBS

Đáng chú ý, các doanh nghiệp bất động sản (BĐS) là nhóm phát hành TPDN với giá trị lớn nhất, đạt hơn 20.000 tỷ đồng, chiếm 44% tổng giá trị phát hành toàn thị trường. BĐS cũng là nhóm ngành ghi nhận tỷ lệ chào bán thành công lớn nhất trên thị trường với 94%; trong khi con số tại mảng ngân hàng khá thấp.

Gần 70% thị phần tư vấn phát hành TPDN tập trung tại 5 công ty lớn.

Nguồn: TCBS

Cuối cùng, một vấn đề đáng quan tâm khác, Bộ Tài Chính đang trình Chính Phủ Dự thảo Nghị định sửa đổi Nghị định 163/2018/NĐ-CP theo hướng nâng cao quy định về việc phát hành riêng lẻ TPDN.

Chưa đầy 1năm sau khi Nghị định số 163/2018/NĐ-CP (NĐ163) có hiệu lực, Bộ Tài Chính đã trình Chính Phủ Dự thảo Nghị định sửa đổi, bổ sung một số điều của NĐ163 nhằm khắc phục một số hạn chế của NĐ163. Trong đó đưa ra nhiều quy định mới đối việc phát hành riêng lẻ TPDN, có thể kể đến như:

+ Quy định về số lượng nhà đầu tư (NĐT) không chuyên được tham gia: TPDN phát hành riêng lẻ chỉ được giao dịch trong phạm vi dưới 100 NĐT, không kể NĐT chứng khoán chuyên nghiệp và được áp dụng cho toàn bộ thời hạn của TPDN chứ không chỉ giới hạn trong thời hạn 1 năm kể từ ngày phát hành như quy định cũ.

+ Nâng cao yêu cầu về hệ số nợ TPDN/vốn chủ sở hữu khi phát hành riêng lẻ TPDN: Doanh nghiệp phát hành phải đảm bảo dự nợ TPDN phát hành riêng lẻ tại thời điểm phát hành không vượt quá năm (5) lần vốn chủ sở hữu theo báo cáo tài chính quý gần nhất được cấp có thẩm quyền phê duyệt.

+ Khoảng cách giữa các đợt phát hành: quy định đợt phát hành trái phiếu sau phải cách đợt phát hành trước tối thiểu 06 tháng.

+ Trần lãi suất: không vượt quá mức lãi suất quy định tại Điều 468 Luật Dân sự năm 2015 (20%/năm).

+ Bổ sung nghĩa vụ của tổ chức lưu ký và tổ chức tư vấn phát hành.

CÙNG CHUYÊN MỤC

Vikki thu hút trải nghiệm số khác biệt tại Flavor x HOZO Festival 2024

19:30 , 14/12/2024

FPT Shop chính thức mở bán độc quyền HONOR MAGIC V3 tại hệ thống cửa hàng

19:30 , 14/12/2024