Sau khi Fed cắt giảm lãi suất, kỷ nguyên đầu tư lãi 5% ‘ngon ơ’ sắp chấm dứt: Hàng tấn tiền có thể đổ về đâu?

Lãi suất giảm sẽ tác động như thế nào đến hàng nghìn tỷ USD trong các chứng chỉ tiền gửi và tài khoản tiết kiệm lợi suất cao?

- 19-09-2024Fed mạnh tay hạ lãi suất lần đầu tiên sau 4 năm, 'mở đường' cho hàng loạt ngân hàng trung ương trên thế giới bắt đầu nới lỏng chính sách

- 19-09-2024Ông Powell nói kinh tế vẫn ổn nhưng FED lại giảm 0,5% lãi suất: Phản ứng của TTCK cho thấy "diễn biến phức tạp" trong tâm lý các nhà đầu tư

- 19-09-2024Chứng khoán Mỹ trải qua phiên sóng gió trong ngày FED hạ 0,5% lãi suất, Nikkei hứng khởi tăng gần 1.000 điểm ngay đầu phiên giao dịch

Kỷ nguyên kiếm lời 5% dễ dàng từ tiền mặt đang dần kết thúc.

Cục Dự trữ Liên bang Mỹ (Fed) đã cắt giảm lãi suất 0,5% vào ngày 18/9. Lãi suất của các tài khoản tiết kiệm và các quỹ thị trường tiền tệ (money-market fund) theo đó sẽ giảm dần trong vài ngày hoặc vài tuần tới. Còn lợi suất của chứng chỉ tiền gửi (CD) đã bắt đầu giảm.

Trong hai năm qua, người Mỹ đã đổ hàng nghìn tỷ USD vào các tài khoản tiết kiệm và quỹ thị trường tiền tệ. Vì Fed tăng lãi suất tăng khiến các khoản đầu tư nay mang lại lợi nhuận tốt. Theo viện Investment Company Institute, tài sản bán lẻ trong các quỹ thị trường tiền tệ tăng từ khoảng 1.500 tỷ USD vào tháng 9/2022 lên tổng cộng gần 2.600 tỷ USD vào tuần trước.

Hiện tại, các cố vấn tài chính cho biết đã đến lúc hiệu chỉnh lại lượng tiền mặt tích trữ đó.

Phần tiền mặt được giữ lại nên được đặt vào nơi tốt nhất. Nếu nhà đầu tư muốn chốt mức lợi suất hiện tại bằng cách mua CD hoặc trái phiếu kho bạc, họ cần hành động ngay lập tức.

Nhà hoạch định tài chính Ben Smith tại Milwaukee cho biết: "Bạn sẽ thấy các ngân hàng hạ lãi suất các dịch vụ CD khá nhanh".

Tuy nhiên, những ai do dự cũng không lo phải trả giá đắt. Tác động tức thời từ đợt cắt giảm lãi suất lần này của Fed sẽ không quá lớn như trước đợt điều chỉnh lãi suất I-bond từ 9,62% xuống dưới 7% vào năm 2022. Thời điểm đó, nhu cầu bán trái phiếu tăng mạnh trên trang web của Bộ Tài chính.

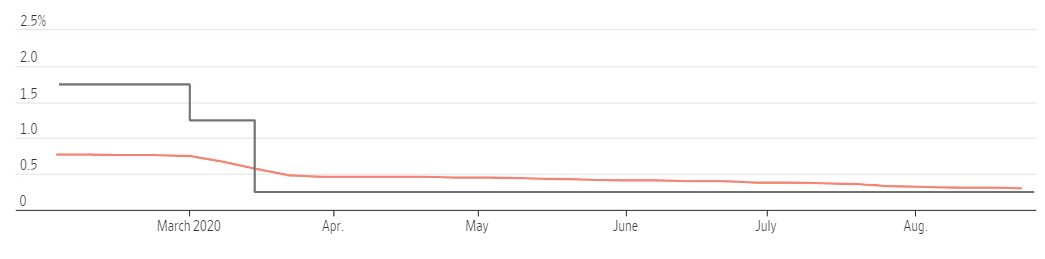

Khi lãi suất giảm, các ngân hàng cũng sẽ có những điều chỉnh khác nhau. Ví dụ, khi Fed hạ lãi suất vào tháng 3/2020, lợi suất bình quân của CD kỳ hạn 1 năm đã giảm trong vòng vài tuần. Tuy giảm, con số đó vẫn cao hơn ít nhất 1 điểm phần trăm so với mức bình quân của CD kỳ hạn 2 tháng.

Fed cắt giảm lãi suất hai lần trong năm 2020 (đường đen), và lợi suất CD kỳ hạn 1 năm (đường đỏ) phản ứng trước động thái đó.

Đầu tháng này, CD kỳ hạn 1 năm trong cơ sở dữ liệu của Bankrate trả lãi 5,1%, tức 255 USD tiền lãi hàng năm cho số tiền gốc là 5.000 USD. Nếu lãi suất giảm 0,5% xuống còn 4,6%, thì lãi hàng năm sẽ giảm 25 USD.

Nhà đầu tư có thể chuyển tiền vào đâu?

Các tài khoản tiết kiệm có lợi suất cao dường như là một giao dịch hấp dẫn trong những năm gần đây. Nhưng lãi suất tiền mặt sẽ không giúp bạn giàu có. Nó chỉ giúp bảo vệ số tiền trước lạm phát. Giữ quá nhiều tiền mặt đồng nghĩa bỏ lỡ lợi nhuận dài hạn.

Nhà hoạch định tài chính Valerie Rivera tại Chicago cho biết: "Nhiều người cảm nhận rằng tiền mặt không mang lại rủi ro và điều đó hoàn toàn sai".

Mỗi người cần xác định các khoản tiền dùng cho trường hợp khẩn cấp và khoản tiền cho 2 năm tới. Đặt số tiền đó trong một tài khoản có lợi suất cao, hoặc mua CD, trái phiếu. Các khoản tiền không cần đến trong ít nhất 10 năm sẽ được chuyển vào các khoản đầu tư dài hạn như cổ phiếu.

Nhà hoạch định tài chính Ben Smith cũng lưu ý đến số tiền đầu tư trong trung hạn. Ông khuyến nghị nhà đầu tư lựa chọn trái phiếu hoặc CD với nhiều kỳ hạn khác nhau để giảm rủi ro lãi suất.

Thực tế về việc cắt giảm lãi suất

Theo một bài báo năm 2021 trên Tạp chí Tài chính phân tích dữ liệu từ 8.000 ngân hàng kể từ năm 1984, khi Fed tăng hoặc giảm lãi suất, trung bình 30% đến 40% sự thay đổi cuối cùng sẽ được phản ánh vào lợi suất trên các tài khoản vãng lai và tiết kiệm.

Các ngân hàng có xu hướng thay đổi lợi suất CD nhanh hơn khi lãi suất giảm. Trong giai đoạn lãi suất giảm từ năm 1997 đến năm 2011, các ngân hàng chỉ giữ nguyên lợi suất đối với CD kỳ hạn 3 tháng trong khoảng 3 tuần. Khi lãi suất tăng, họ giữ nguyên lợi suất trong trung bình 6 tuần, theo một báo cáo năm 2022 do Fed công bố.

Theo Giáo sư tài chính Philipp Schnabl tại Đại học New York, điều đó có thể giải thích đơn giản là việc tăng lãi suất của Fed diễn ra chậm hơn so với việc cắt giảm lãi suất. Một cách giải thích khác là các ngân hàng hành động chậm vì họ được hưởng lợi khi trì hoãn việc trả lãi suất cao hơn cho khách hàng.

Tham khảo WSJ

Nhịp Sống Thị Trường