Sau nhịp điều chỉnh sâu, cổ phiếu “Bank, chứng, thép” có còn hấp dẫn?

Cả 3 nhóm ngành trên đều có diễn biến tăng giá mạnh trong nửa đầu năng, góp phần đưa thị trường đi lên, nhưng cũng chính là 3 nhóm ngành đang ghi nhận mức giảm điểm sâu trong hơn 1 tuần qua.

Nhóm cổ phiếu ngân hàng, thép và chứng khoán đã dẫn dắt sự điều chỉnh mạnh của thị trường trong những phiên gần đây, nhiều lo ngại do triển vọng của ba ngành trên có vẻ “xấu” đi kể từ quý 3/2021. Tuy nhiên, với góc nhìn theo chu kỳ, việc giảm này không hẳn là việc phản ánh triển vọng của ba ngành trên không còn hấp dẫn. Trái lại, những ngành trên vẫn có tính tích cực và sẽ tiếp tục dẫn dắt VN-Index.

Ngân hàng vẫn sẽ dẫn dắt VN-Index

Cả 3 nhóm ngành trên đều có diễn biến tăng giá mạnh trong nửa đầu năng, góp phần đưa thị trường đi lên, nhưng cũng chính là 3 nhóm ngành đang ghi nhận mức giảm điểm sâu trong hơn 1 tuần qua. Đặc biệt, nhóm cổ phiếu ngân hàng có vốn hóa lớn nhất– chiếm 1/3 vốn hóa toàn thị trường, được cho là các triển vọng tích cực đã gần như phản ánh hết vào giá.

Chưa kể đến, tâm lý thị trường có phần lo ngại trước những đồn đoán về việc các ngân hàng thương mại (NHTM) giảm lợi nhuận Q2 để tránh những ý kiến khi tăng trưởng lợi nhuận quá cao trong bối cảnh các ngành khác vẫn đang chịu tác động của Covid-19. Lợi nhuận Q2 của Vietinbank (CTG) (tăng 11% so với cùng kỳ, nhưng so với kỳ vọng tăng trưởng trước đó là trên 50% so với cùng kỳ) có vẻ càng củng cố suy diễn trên.

Cuối tuần trước (10/7), NHNN Việt Nam đã tổ chức cuộc họp với 16 NHTM. Tại cuộc họp này, NHNN đã vận động sự đồng thuận các NHTM giảm lãi suất cho vay 100 điểm cơ bản để hỗ trợ các doanh nghiệp trong nước bị ảnh hưởng bởi làn sóng Covid-19 kéo dài.

Trước sự sụt giảm của thị trường chứng khoán nói chung và ngành ngân hàng nói riêng, rõ ràng có sự lan rộng các quan điểm bi quan rằng tăng trưởng lợi nhuận của các ngân hàng sẽ bị ảnh hưởng trong nửa cuối năm 2021 và sẽ có điều chỉnh giảm đối với lợi nhuận của các ngân hàng,…

Tuy nhiên, theo ông Quản Trọng Thành, Giám đốc Khối Phân tích, Công ty Chứng khoán Maybank Kim Eng, theo tìm hiểu của MBKE, quyết định ghi nhận lợi nhuận vẫn hoàn toàn phụ thuộc vào mỗi ngân hàng và NHNN sẽ không can thiệp vào hoạt động của NHTM. Tuy nhiên, các NHTM quốc doanh, trong đó NHNN là cổ đông lớn, sẽ phải tuân theo chỉ đạo chặt chẽ hơn từ NHNN. Trong số các NHTM quốc doanh, CTG là một trường hợp ngoại lệ khi ghi nhận tăng trưởng lợi nhuận rất cao (45% cùng kỳ năm 2020 và 170% cùng kỳ vào Q1/2021). Do đó, CTG đang chịu sự giám sát chặt chẽ và áp lực hơn từ NHNN.

Dự báo các NHTM trong nước sẽ hưởng ứng lời kêu gọi của NHNN về việc giảm lãi suất cho vay bằng cách tung ra một số gói tín dụng ưu đãi, nhưng sẽ có các tiêu chí dành cho bên vay để có thể tiếp cận được các khoản tín dụng này. Kinh nghiệm từ năm ngoái cho thấy, tác động của của việc cắt giảm lãi suất cho vay đối với các ngân hàng là có thể kiểm soát được.

Ông Thành giả định trong kịch bản cực đoan rằng các NHTM sẽ ngay lập tức cắt giảm 100 điểm cơ bản lãi suất cho vay đối với 100% khoản cho vay, thì ước tính mức giảm thu nhập từ lãi (trong 5 tháng còn lại) sẽ dao động trong khoảng 5-10% thu nhập lãi thuần ước tính cả năm 2021 của các ngân hàng.

Ảnh hưởng này đối với lợi nhuận có thể được giảm bớt nhờ vào thu nhập từ phí tăng mạnh và khoản trích lập dự phòng vừa phải trong năm nay. Lấy ví dụ từ MBB và VCB, các ngân hàng này báo cáo tỉ lệ bao phủ nợ xấu lần lượt là 311% và 270% vào cuối Q2/2021, tỉ lệ này cho thấy MBB và VCB đều đã trích lập dự phòng quá mức. Do đó vào nửa cuối năm 2021, các ngân hàng này vẫn còn dư địa để quản lí việc trích lập dự phòng nhằm đảm bảo tăng trưởng lợi nhuận, góp phần hỗ trợ cho các kế hoạch tăng vốn mới.

Đà tăng trưởng lợi nhuận của các ngân hàng Việt Nam chắc chắn sẽ giảm tốc trong nửa cuối năm 2021 do các ngân hàng đều đã ghi nhận lợi nhuận tăng mạnh trong 6 tháng đầu năm. Tuy nhiên nếu nhìn vào bức tranh cả năm, các ngân hàng Việt Nam vẫn sẽ đạt tăng trưởng tốt, với mức tăng trưởng 33% cùng kỳ (tổng thể) theo ước tính hiện tại với 17 ngân hàng niêm yết. Hiện tại, MBKE sẽ không điều chỉnh giảm dự báo, thậm chí nhận thấy sự cần thiết để nâng dự báo tăng trưởng 2021 đối với TCB và MBB lên mức trên 40% cùng kỳ.

Chuyên gia của MBKE cho rằng không bi quan về triển vọng tăng trưởng lợi nhuận 2021 của các ngân hàng Việt Nam trước động thái của NHNN. Tuy nhiên, cổ phiếu của một nửa số ngân hàng Việt Nam (chủ yếu là các ngân hàng quy mô vừa và nhỏ) đã bước vào vùng định giá cao sau khi tăng mạnh kể từ đầu năm. Do đó, sự điều chỉnh có thể sẽ xảy ra đối với cổ phiếu của các ngân hàng này.

Trong khi đó, vẫn còn tiềm năng tăng giá đối với một số ngân hàng có nền tảng cơ bản tốt và động lực tăng giá rõ ràng. Các cổ phiếu khuyến nghị hàng đầu được MBKE đưa ra bao gồm: TCB, VPB, VCB và OCB. Bất cứ nhịp giảm nào đối với các cổ phiếu này do sự điều chỉnh chung của thị trường và việc chưa hiểu rõ về triển vọng tăng trưởng lợi nhuận của các ngân hàng (như đã đề cập ở trên) sẽ tạo điểm mua tốt cho danh mục đầu tư trung (6 tháng tới) và dài hạn.

Chứng khoán dự sẽ viết thêm nhiều kỷ lục mới, thép còn dư địa nhưng không quá lớn

Trong khi đó, đối với nhóm cổ phiếu chứng khoán là nhóm đi theo thanh khoản và đà tăng của thị trường. Với thanh khoản mỗi phiên đều duy trì trên mức 1 tỷ USD/phiên (hơn 23.000 tỷ đồng), thậm chí có những phiên hơn như 13/7 lên dến 37.200 tỷ đồng giúp thu nhập từ phí giao dịch tăng trưởng. Mảng song hành là cho vay ký quỹ (margin) cũng dự báo tăng trưởng nhờ việc hoàn tất tăng vốn của nhiều CTCK (kéo dài từ quý 2 đến quý 4) giúp nâng cao khả năng cung cấp margin.

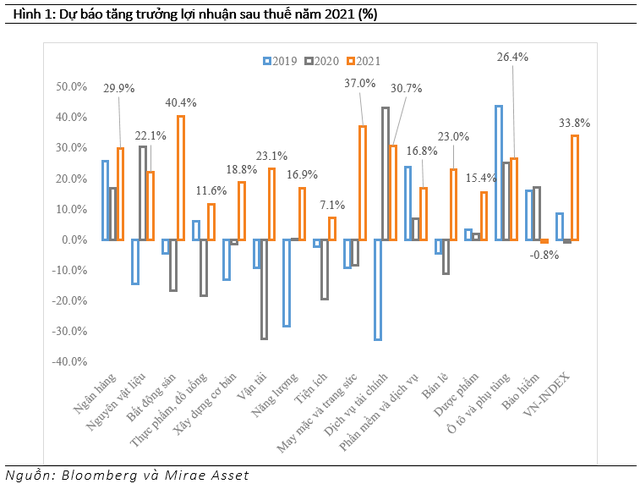

Ông Lê Quang Minh, Giám đốc Phân tích CTCK Mirae Asset Việt nam cho rằng, ngành Dịch vụ tài chính (cơ bản là chứng khoán) sẽ viết nên nhiều kỷ lục mới. Mặc dù tăng trưởng LNST năm 2021 dự báo có phần chậm lại ở mức 30,7% (so với mức 43% của năm 2020) nhưng vẫn nằm trong những nhóm ngành có kết quả kinh doanh ấn tượng trong năm 2021. Đà tăng trưởng mạnh mẽ của thị trường chứng khoán trong bối cảnh lãi suất tiền gửi ngân hàng liên tục giảm về mức thấp đã thu hút dòng vốn nhàn rỗi, với số lượng tài khoản mở mới liên tục lập kỷ lục mới. Các công ty chứng khoán đã được hưởng lợi từ việc giá trị giao dịch tăng đáng kể. Ngoài ra, danh mục tự doanh của các công ty chứng khoán cũng đạt mức sinh lời tốt trong bối cảnh thị trường chung thuận lợi.

Dĩ nhiên, việc tăng vốn sẽ khiến nguồn cung cổ phiếu trên thị trường nhiều hơn, có đối diện với áp lực pha loãng, nhưng sẽ được bù đắp phần nào từ sự tăng trưởng lợi nhuận kể trên.

Tương tự cho ngành thép (nằm chung với ngành nguyên vật liệu), với kỳ vọng tăng trưởng LNST 22% trong năm nay so với mức tăng 30% của năm 2020. Trong nhóm ngành nguyên vật liệu có các phân ngành lớn như thép, cao su, đá, phân bón, giấy. Triển vọng chung của ngành này đến từ sự gia tăng nhu cầu hậu COVID-19 lớn, vượt quá khả năng sản xuất của các nhà cung cấp.

Tầm nhìn đến nửa cuối năm, ông Minh cho rằng, giá các loại hàng hóa cơ bản vẫn sẽ tiếp tục tăng cao do nguyên nhân trên. Cụ thể đối với ngành thép: 1) Sản lượng khai thác thực tế của các nhà khai thác lớn như Rio Tinto, Vale hay BHP không đổi, giúp giá quặng sắt có giảm nhưng duy trì ở mức cao; 2) Thị trường Bắc Mỹ và Châu Âu tăng tiêu thụ; và 3) Lãi suất thấp, tỷ lệ nợ vay/vốn chủ sở hữu an toàn.

Giá có thể điều chỉnh trong ngắn hạn nhưng giá trị là yếu tố ổn định hơn và phụ thuộc vào năng lực nội tại của mỗi doanh nghiệp. Trong năm 2021, ba ngành trên tập hợp được doanh nghiệp duy trì tăng trưởng lợi nhuận ở mức 2 chữ số. Nhà đầu tư đi tìm giá trị và đầu tư vào giá trị của doanh nghiệp. Do vậy, việc điều chỉnh ngắn hạn theo ông Minh là cơ hội để mua vào các cổ phiếu tiềm năm dành cho các nhà đầu tư lỡ nhịp trước đây. Quan điểm của Mirae Asset rõ ràng là, hãy đi tìm giá trị nội tại của doanh nghiệp. Và giá giảm là cơ hội tích lũy thêm cổ phiếu.