SGI Capital: "Ao tù nước đục chỉ có cá bé bơi, biển rộng sông dài là nơi cá to đàn lớn vẫy vùng, thanh lọc thị trường sẽ thu hút dòng tiền lớn, dài hạn tìm đến"

CEO Quỹ SGI Capital Lê Chí Phúc

"Hiếm khi nào nhà đầu tư phải chịu nhiều nỗi lo cùng một lúc như hiện nay và hệ quả là chúng ta đang có mức định giá VN30 F2022 ở mức 11.x thấp hiếm thấy, gần tương đương các giai đoạn khủng hoảng. Tin xấu càng nhiều, lo lắng và thận trọng càng lớn, định giá càng rẻ, và hiệu quả đầu tư sẽ càng cao".

Đó chính là nhận định của quỹ SGI Capital do ông Lê Chí Phúc là tổng giám đốc về thị trường chứng khoán Việt trong bối cảnh mới.

Hai yếu tố bên ngoài ảnh hưởng lớn chứng khoán Việt những tháng tới

Theo thống kê, thị trường chứng khoán thế giới tháng 04/2022 có nhiều biến động khi TTCK Mỹ giảm từ đỉnh hơn 10% (Nasdaq giảm 15% từ đỉnh). Định giá PE forward của S&P 500 hiện quanh 17.5 (thấp hơn trung bình 5 năm là 18.7 và cao hơn trung bình 10 năm 16.9). Trái phiếu 10 năm của Chính phủ Mỹ tiến về vùng 3%, tương đương giai đoạn Cục Dự trữ Liên bang Mỹ (FED) hút tiền về năm 2018. Những biến động trên phản ánh kỳ vọng của nhà đầu tư Mỹ nhìn nhận thanh khoản của thị trường tài chính sẽ bị thắt chặt, pricing trước FED sẽ nâng lãi suất tổng cộng 10 lần trong 2022 và giảm bảng cân đối kế toán nhanh hơn dự kiến. Thị trường chứng khoán Trung Quốc cũng giảm 12% từ đỉnh trong tháng 4/2022 do lo ngại về việc phong tỏa nhiều thành phố chủ chốt sẽ có tác động tiêu cực lâu dài tới nền kinh tế Trung Quốc (PMI Trung Quốc hai tháng liên tục thể hiện sự suy giảm mạnh mẽ).

Những tác động trên cũng đã thể hiện trong những nhận định của báo cáo tháng trước của SGI Capital về tác động của chính sách "diều hâu" của FED và tác động tiêu cực của lockdown ở Trung Quốc. "Trong giai đoạn này, định giá thị trường chứng khoán Mỹ có thể sẽ đi trong biên hợp lý của trung bình 5 năm - 10 năm như hiện nay, bởi sự cân bằng kéo co giữa tăng trưởng vẫn trên trung bình và lãi suất ngắn hạn cao hơn".

Trong những tháng tiếp theo, SGI Capital cho biết tiếp tục theo dõi hai yếu tố của thế giới có tiềm tàng tác động mạnh vào kinh tế và thị trường chứng khoán Việt Nam gồm:

Thứ nhất, sự chậm lại của Trung Quốc bắt đầu có tác động mang tính lan tỏa. Nhập khẩu tháng 3/2022 của Trung Quốc giảm sút ở diện rộng các mặt hàng, và đây là lần đầu tiên giảm sút kể từ 8/2020. Áp lực từ đứt gãy chuỗi cung ứng từ Trung Quốc cùng sự giảm sút của thị trường tiêu dùng nội địa do lockdown sẽ tiếp tục tác động trực tiếp tới nền kinh tế toàn cầu và cả Việt Nam, trước hết là những ngành phụ thuộc trực tiếp.

Thứ hai, chính sách của FED tiếp tục tạo áp lực lên thị trường tài sản. Với kỳ vọng lãi suất điều hành của FED sẽ tăng lên mức 2,5% vào cuối năm nay, nhiều loại tài sản đã giảm ngay lập tức do tính hấp dẫn tương đối giảm sút (bitcoin: giảm gần 20% trong tháng 4/2022, trong khi vàng giảm 10% từ đỉnh tháng 3/2022). Ngược lại, USD index tăng mạnh nhờ cả ba yếu tố: FED thắt chặt, châu Âu đối mặt nguy cơ đình trệ, và đồng Nhân dân tệ suy yếu do triển vọng kinh tế. Tuy nhiên, thị trường tài chính toàn cầu đã có phần định giá trước những rủi ro trên khi những yếu tố ngắn hạn đã khá cực đoan gồm: tỷ lệ put/call của NYSE đã ở mức độ cao nhất giai đoạn của 2018 và tiệm cận kỷ lục của giai đoạn COVID bắt đầu xảy ra ở 2020, và tỷ lệ nắm giữ cổ phiếu theo thống kê của Goldman Sachs đã thấp ở vùng chỉ xảy ra 1% thời gian của lịch sử. Tuyên bố tại cuộc họp FOMC tháng 5 có thể là thời điểm giải tỏa của các áp lực ngắn hạn cho thị trường tài chính toàn cầu, tạo điều kiện cho việc phân hóa: những cổ phiếu công nghệ hết tăng trưởng hoặc cổ phiếu định giá cao sẽ tiếp tục phản ánh sức ép giảm giá, trong khi những doanh nghiệp dòng tiền mạnh tiếp tục mua cổ phiếu quỹ sẽ có ưu thế. Trong trung hạn, FED sẽ nâng lãi suất chậm lại trong trường hợp lạm phát nguội đi và tỷ lệ thất nghiệp vượt 4%.

"Hiếm khi nào nhà đầu tư phải chịu nhiều nỗi lo cùng một lúc như hiện nay"

Triển vọng trung hạn và áp lực ngắn hạn về dòng tiền và niềm tin của thị trường chứng khoán Việt Nam, SGI Capital cho rằng trong tháng 4/2022, VN-Index đã giảm 8,4%. Định giá thị trường VN30 tiệm cận gần vùng chỉ xảy ra 1% thời gian trong lịch sử ba năm gần đây. Dòng tiền đầu cơ chịu nhiều thiệt hại từ đầu năm và đã rút khỏi thị trường thể hiện ở thanh khoản tụt giảm thấp nhất một năm. Những giai đoạn dòng tiền đầu cơ bi quan và rút lui luôn tạo nên những cơ hội để dòng tiền đầu tư dài hạn quay lại. Sự vận động này sẽ bắt đầu tạo nền giá vững cho những cổ phiếu cơ bản có định giá hấp dẫn và triển vọng tăng trưởng mạnh mẽ.

Báo cáo quý 1/2022 của 683 doanh nghiệp đến ngày 29/4 cho thấy tăng trưởng lợi nhuận quý là 42,9%, trong đó những ngành vốn hóa lớn như ngân hàng có mức tăng trưởng gần 36%, hóa chất tăng trưởng 461%, ... Trong đại hội cổ đông vừa qua, nhiều ban lãnh đạo doanh nghiệp tự tin với kế hoạch tăng trưởng trên 20% năm nay, dù đã tính tới những yếu tố bất lợi của giá hàng hóa và sự hồi phục của tiêu dùng có thể chậm hơn.

Thị trường tài chính, về căn bản, dựa trên hai trụ cột: dòng tiền (cashflow) và niềm tin (confidence). Việc thanh lọc lại thị trường trái phiếu doanh nghiệp giúp giảm bớt sự cạnh tranh không lành mạnh của những doanh nghiệp yếu kém phát hành bằng mọi giá. SGI Capital cho rằng việc kiểm soát chặt hoạt động đầu cơ trên thị trường bất động sản và chứng khoán cũng giúp ổn định thị trường tài chính chung và hướng dòng tiền tới những địa chỉ lành mạnh, bền vững và hiệu quả hơn. Tất cả những điều này giúp gia tăng niềm tin dài hạn, nâng tầm để thị trường chứng khoán Việt Nam hấp dẫn hơn đối với những dòng tiền lớn và dài hạn trên toàn cầu, vốn đang thiếu vắng những địa điểm đầu tư đủ minh bạch, ổn định, và mang lại tăng trưởng cao.

Tuy nhiên, trong ngắn hạn, SGI Capital đánh giá thị trường chứng khoán vẫn đang có áp lực về dòng tiền:

Việc thanh lọc thị trường trái phiếu doanh nghiệp, hạn chế tín dụng bất động sản tạo nhiều xáo trộn ngắn hạn lên thị trường vốn. Những doanh nghiệp là tâm điểm phát hành nhiều (có áp lực đáo hạn trong 1 năm -2 năm tới) và những tổ chức tài chính cung cấp dịch vụ, ngân hàng có quan hệ tín dụng trực tiếp sẽ chịu ảnh hưởng nhưng không tác động lên an toàn hệ thống chung. Đến nay, lãi suất ổn định trên thị trường liên ngân hàng, tỷ giá ổn định, lạm phát tiếp tục được kiểm soát tốt.

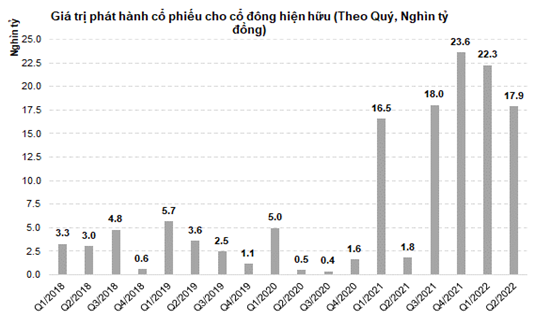

Việc phát hành cổ phiếu của những doanh nghiệp nhỏ và vừa ngoài VN30 (có chất lượng doanh thu, lợi nhuận thấp) vẫn đang ở mức cao (trong số gần 82 nghìn tỷ đã và sẽ phát hành từ quý 3/2021 – quý 2/2022, nhóm VN30 chỉ chiếm 1.2% giá trị), tạo sức ép cho cổ đông của những doanh nghiệp này trong bối cảnh dòng tiền không còn dễ dãi và mặt bằng định giá của nhiều cổ phiếu trong VN30 đã về mức thấp.

Nguồn SGI Capital

"Điểm sáng về dòng tiền đến từ nhà đầu tư nước ngoài đã mua ròng liên tục nhiều phiên, đồng pha với dòng chảy vào các quốc gia Đông Nam Á khác trong tháng 44/2022", SGI Capital nêu.

SGI Capital đưa ra quan điểm "ao tù nước đục chỉ có cá bé bơi, biển rộng sông dài mới là nơi cá to đàn lớn vẫy vùng. Việc thanh lọc và chấn chỉnh thị trường sẽ tạo những xáo trộn khiến dòng tiền đầu cơ ngắn hạn co lại, nhưng sẽ thu hút dòng tiền lớn và dài hạn tìm đến".

"Hiếm khi nào nhà đầu tư phải chịu nhiều nỗi lo cùng một lúc như hiện nay: từ áp lực lạm phát, lãi suất tăng, xung đột Ukraine, FED thắt chặt, Trung Quốc lockdown, tới siết thị trường trái phiếu doanh nghiệp, kiểm soát đầu cơ, hạn chế tín dụng bất động sản… Và hệ quả là chúng ta đang có mức định giá VN30F 2022 ở mức 11.x thấp hiếm thấy, gần tương đương các giai đoạn khủng hoảng. Kinh nghiệm nhiều năm của chúng tôi đầu tư trên thị trường chứng khoán cho thấy, tin xấu và sự bi quan luôn là bạn tốt của nhà đầu tư. Tin xấu càng nhiều, lo lắng và thận trọng càng lớn, định giá càng rẻ, và hiệu quả đầu tư sẽ càng cao", SGI đưa ra nhận định.

SGI Capital nhận định sự cực đại của dòng tiền rẻ và dễ dãi đã đi qua, nền kinh tế và thị trường chứng khoán đang chuyển tiếp sang một trạng thái mới. Ở đó, cơ hội đến nhiều hơn từ sự vận động nội tại của từng doanh nghiệp, vươn lên trong môi trường dần bình thường hóa, không còn các gói kích thích, và vắng bóng dòng tiền FOMO. Từ đây, năng lực cạnh tranh và khả năng tận dụng cơ hội để tăng trưởng sẽ là chìa khóa tạo sự khác biệt với từng doanh nghiệp cũng như cổ phiếu mà họ đại diện.