SSI Research: Lợi nhuận DPM, DCM dự báo còn tăng nhờ giá urea tăng, cổ phiếu có thể duy trì mức cao nhưng định giá không còn hấp dẫn

Theo SSI Research, trong ngắn hạn, giá cổ phiếu DPM và DCM có thể vẫn duy trì đà tăng nhờ tăng trưởng lợi nhuận đáng khích lệ trong nửa cuối 2021 (khoảng 46% đối với DPM và 60% đối với DCM) nhờ giá urea tăng.

Hạn chế sản xuất trong bối cảnh bị gián đoạn do Covid-19, trong khi giá đầu vào (nguyên liệu, cước vận chuyển…) tăng mạnh đã đẩy giá phân bón trên toàn cầu nói chung và Việt Nam nói riêng liên tục tăng cao. Điều này đem lại cơ hội tăng trưởng mới cho doanh nghiệp phân bón, thị giá của các đơn vị niêm yết trên sàn cũng liên tục thăng hoa.

Trên thế giới, do thiếu than, nguồn cung urea tại Trung Quốc giảm trong nửa đầu năm 2021. Cùng với đó, giá dầu FO tăng 34% trong quý 1/2021, tăng 118% trong quý 2/2021.

Do thiếu cung urea trong nước và thế giới, các công ty sản xuất urea Việt Nam ghi nhận lợi nhuận mạnh mẽ trong quý 2/2021, trong đó giá bán urea cao bù đắp cho việc giá khí đầu vào tăng.

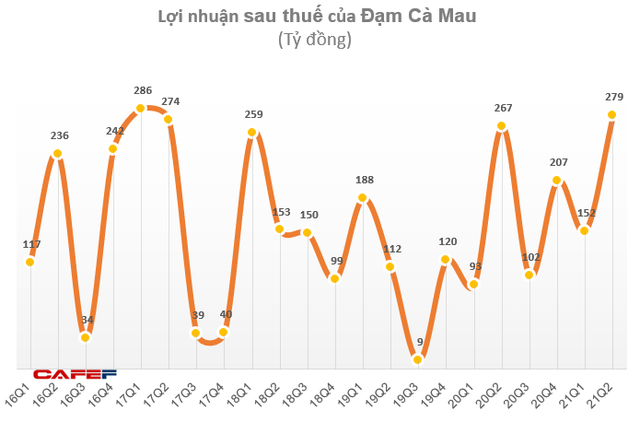

Tại Đạm Cà Mau (DCM), sản lượng urea tiêu thụ đạt 421.000 tấn trong nửa đầu năm, giá bán trung bình tăng 25% lên 7.900 đồng/kg, đủ để bù đắp giá khí đầu vào tăng 47% lên 5,80 USD/mmbtu (bao gồm VAT). Biên lợi nhuận gộp theo đó vẫn cải thiện từ 22,6% trong 6 tháng đầu năm 2020 lên 23,6% trong 6 tháng đầu năm 2021. Tương ứng, Công ty đạt 4.236 tỷ đồng doanh thu thuần – tăng 29% và 467 tỷ đồng LNTT - tăng 21% so với cùng kỳ năm ngoái.

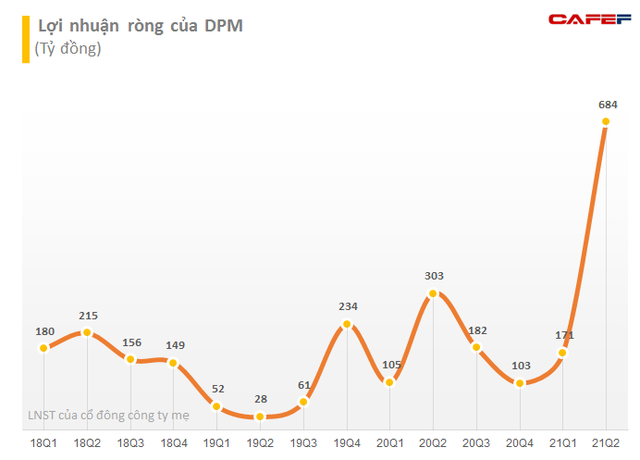

Tương tự, trong kỳ Đạm Phú Mỹ (DPM) cũng đạt dản lượng đạt 372.000 tấn urea, giá bán trung bình tăng lên 7.700 đồng/kg – tăng 26% so với cùng kỳ năm ngoái. Luỹ kế 6 tháng, doanh thu thuần Công ty tăng 26% lên 4.876 tỷ, LNTT thậm chí tăng mạnh đến 108% lên 1.027 tỷ đồng.

Sang quý 3/2021, SSI Research ước tính sản xuất urea trong nước sẽ tăng. Đặc biệt, trong trường hợp thừa cung tại thị trường urea trong nước, DPM và DCM có thể xuất khẩu sản lượng dư thừa sang các thị trường nước ngoài và hưởng giá bán cao.

Xa hơn, nguồn cung hạn chế vẫn tiếp diễn trong 2022, do đó giá urea trên thị trường vẫn ở mức cao. Chi tiết,

+ Xu hướng giá urea thế giới nửa cuối 2021-2022: SSI Research ước tính Trung Quốc có thể vẫn khan hiếm than, khiến nguồn cung phân bón giảm. Lũ lụt lớn tại Trung Quốc gần đây khiến nguồn cung càng giảm. Các quốc gia nhập khẩu phân bón phải chịu chi phí vận chuyển cao bất thường khiến giá phân bón tăng cao. Dự báo, tình trạng thiếu cung tiếp diễn trong 2022, do đó giá urea trên thị trường vẫn ở mức cao.

+ Xu hướng giá urea trong nước nửa cuối 2021-2022: SSI Research ước tính sản xuất urea trong nước tăng từ quý 3/2021 do các nhà máy DPM, Hà Bắc và Ninh Bình hoạt động trở lại. Trong khi đó, DCM sẽ bảo dưỡng nhà máy 10 ngày trong quý 3/2021. Mặc dù sản lượng sản xuất tăng và có thể thừa cung trong nước, SSI Research cho rằng các công ty phân bón Việt Nam vẫn tăng giá bán so với cùng kỳ để dù đắp phần tăng giá khí đầu vào.

Trong trường hợp thừa cung urea trong nước (đặc biệt trong quý 3/2021 khi tiêu thụ các mặt hàng nông sản giảm do hạn chế vận chuyển trong giãn cách xã hội và tiêu dùng giảm do làn sóng Covid-19 bùng phát), các công ty phân bón Việt Nam có thể xuất khẩu sản lượng dư thừa và đạt lợi nhuận cao nhờ giá bán urea trên thị trường quốc tế ở mức cao.

Như vậy, trong ngắn hạn, giá cổ phiếu DPM và DCM có thể vẫn duy trì đà tăng nhờ tăng trưởng lợi nhuận đáng khích lệ trong nửa cuối 2021 (khoảng 46% đối với DPM và 60% đối với DCM) nhờ giá urea tăng.

Dù vậy, các doanh nghiệp vẫn đối mặt với các rủi ro giảm đối với ngành: (i) Khả năng gián đoạn sản xuất tại Việt Nam (đặc biệt là DPM) do làn sóng Covid-19 bùng phát; (ii) Việt Nam có thể thắt chặt việc xuất khẩu urea để duy trì đảm bảo lương thực và hạ nhiệt giá thị trường urea. SSI Research cũng lưu ý rằng Chính phủ khá quan ngại việc giá phân bón ở mức cao trong tháng 4/2021, mặc dù chưa có biện pháp nào cụ thể.

Doanh Nghiệp Tiếp Thị