SSI Research: Lợi nhuận quý 4 của Hoa Sen (HSG) và Nam Kim (NKG) vẫn tốt nhờ các đơn hàng ký trước với giá cao nhưng biên lợi nhuận 2022 sẽ giảm sâu

SSI Research chỉ ra việc biên lợi nhuận 2022 có thể giảm do giá thép điều chỉnh, ước tính biên lợi nhuận gộp của HSG và NKG sẽ lần lượt điều chỉnh còn 15,5% và 11,3% trong 2022, từ mức 18,2% và 16% trong 2021.

Trong quý 3/2021, lợi nhuận ròng của Tập đoàn Hoa Sen (mã chứng khoán: HSG) và Nam Kim (mã chứng khoán: NKG) đã giảm từ mức đỉnh trong quý 2 trước đó, Tuy nhiên, nếu so với cùng kỳ năm trước thì chỉ tiêu vẫn đạt tăng trưởng rất mạnh là 108% đối với HSG và 634% đối với NKG. Theo đó, doanh thu của HSG và NKG đều tăng đáng kể 89% và 123% YoY, nhờ sản lượng xuất khẩu mạnh mẽ và giá bán trung bình tăng.

Báo cáo phân tích mới đây của SSI Research đánh giá, sản lượng của HSG tăng 8% so với cùng kỳ lên mức 555 nghìn tấn trong quý 3 do sản lượng xuất khẩu tăng 40%, bù đắp cho sản lượng trong nước giảm 30%. SSI nhận định, mức giảm doanh thu trong nước của HSG vẫn còn ít hơn so với toàn ngành nhờ lợi thế mạng lưới phân phối rộng khắp.

Trong khi đó, sản lượng tiêu thụ của NKG đạt 276 nghìn tấn, tăng mạnh 32% so với cùng kỳ nhờ hưởng lợi nhiều hơn từ thị trường xuất khẩu khởi sắc. Cụ thể, doanh thu trong nước của NKG cũng giảm 53% nhưng xuất khẩu tăng mạnh mẽ 127%, qua đó đóng góp của kênh xuất khẩu vào tổng doanh thu của NKG tăng đáng kể lên mức 81% trong 9 tháng đầu năm 2021.

Tầm nhìn ngắn hạn cho quý 4 năm nay, SSI Research cho rằng sản lượng và lợi nhuận quý 4 của cả HSG và NKG vẫn có thể duy trì ở mức cao nhờ các đơn hàng ký trước với giá cao.

Theo đó, cả HSG và NKG đều đã chốt các đơn hàng xuất khẩu lớn trong 3 tháng tới. HSG đã giành được đơn hàng xuất khẩu khoảng 130 nghìn tấn/ tháng cho đến tháng 1/2022, trong khi NKG đã nhận đơn đặt hàng đến tháng 2/2022.

Việc giá xuất khẩu ước tính vẫn ở mức cao trong quý 4 nhờ chốt giá trước 3 tháng; kèm theo nhu cầu trong nước hồi phục sau khi kết thúc giãn cách xã hội, SSI Research dự báo cả hai công ty đều có khả năng duy trì tỷ suất hoạt động gần mức tối đa trong quý tới. Nhờ đó, lợi nhuận quý 4 có thể không chênh lệch lớn so với quý 3 vừa qua và đạt tăng trưởng đáng kể so với cùng kỳ.

Sang tới năm 2022, sản lượng tiêu thụ có thể tăng trưởng nhẹ do nhu cầu nội địa hồi phục bù đắp xuất khẩu chậm lại.

Cụ thể, SSI Research ước tính nhu cầu thép dẹt trong nước tăng khoảng 10% trong 2022 do nhu cầu dồn nén và hoạt động xây dựng hồi phục ở lĩnh vực bất động sản và khu công nghiệp. Tuy nhiên, sản lượng xuất khẩu có thể chậm lại do chuỗi cung cứng toàn cầu ổn định.

Báo cáo đưa ra ước tính sản lượng tiêu thụ của HSG trong 2022 tăng 2% lên 2,3 triệu tấn, trong đó kênh trong nước ước tính tăng 11% lên 1,12 triệu tấn, còn sản lượng xuất khẩu giảm 6% còn 1,16 triệu tấn. Đối với NKG, SSI ước tính tổng sản lượng tăng cao hơn với 4% so với cùng kỳ lên 1,13 triệu tấn. Sản lượng trong nước ước tính tăng 27% lên 460 nghìn tấn, trong khi xuất khẩu giảm 8% còn 666 nghìn tấn.

Tuy nhiên, SSI Research chỉ ra việc biên lợi nhuận 2022 có thể giảm do giá thép điều chỉnh.

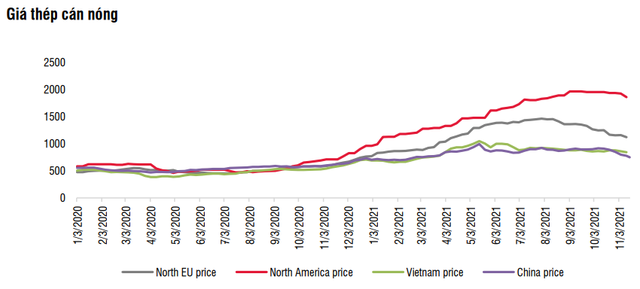

Trong dài hạn, giá tôn mạ nhiều khả năng sẽ biến động theo xu hướng giá thép cán nóng (HRC) - mức giá HRC gần đây đã điều chỉnh 10%-20% từ đỉnh do nhu cầu chậm lại và giá quặng sắt giảm.

Mặc dù giá bán tại Mỹ vẫn ở mức cao, SSI cho rằng chênh lệch giữa thị trường Mỹ và các khu vực khác sẽ thu hẹp trong 2022 do chuỗi cung ứng toàn cầu ổn định trở lại, và chính sách bảo hộ của Mỹ đối với thép nhập khẩu từ một số quốc gia như EU, Nhật Bản. Do đó, biên lợi nhuận từ kênh xuất khẩu có thể giảm từ mức cao trong 2021.

Ngoài ra, báo cáo lưu ý rằng các công ty thép có thể không được hưởng lợi đáng kể từ hàng tồn kho giá rẻ trong 2022 như năm 2021. SSI Research ước tính biên lợi nhuận gộp của HSG và NKG sẽ lần lượt điều chỉnh còn 15,5% và 11,3% trong 2022, từ mức 18,2% và 16% trong 2021.

Dự phóng năm 2022, SSI Research ước tính doanh thu HSG gần như không đổi ở mức 49.300 tỷ đồng trong khi lợi nhuận ròng sẽ giảm 30% xuống khoảng 3.000 tỷ đồng. Trong khi đó, dự báo doanh thu và lợi nhuận ròng của NKG lần lượt đạt 27.400 tỷ đồng (giảm 1,6% so với cùng kỳ) và 1.500 tỷ đồng (giảm 38% so với vùng kỳ).

Trên thị trường, SSI cho biết thị giá hai cổ phiếu ngành thép - tôn mạ này từ khoảng tháng 10 trở lại đây đã điều chỉnh khoảng 24% do động thái chốt lời của nhà đầu tư và lo ngại giá thép thế giới giảm.

Ở mức giá hiện tại, HSG đang giao dịch tại PE 2021 là 5,3 lân và 2022 là 6,5 lần; còn PE dự phóng 2021 và 2022 của NKG là 4 lần và 6,5 lần. Định giá hiện tại khá hợp lý theo quan điểm của SSI khi xem xét khả năng điều chỉnh lợi nhuận trong năm sau.

Với triển vọng lợi nhuận của 2 công ty vẫn duy trì ở mức cao trong quý tới, SSI vẫn khuyến nghị nhà đầu tư ngắn hạn ưa rủi ro có thể cân nhắc tích lũy cổ phiếu trong trường hợp giá cổ phiếu điều chỉnh mạnh xuống mức chiết khấu cao so với giá mục tiêu.

HAG và NKG đã điều chỉnh khoảng 24% do động thái chốt lời của nhà đầu tư và lo ngại giá thép thế giới giảm.

Doanh Nghiệp Tiếp Thị

Tin tức sự kiện về: Công ty cổ phần Cao su Việt Nam

Xem tất cả >>CÙNG CHUYÊN MỤC

Khi TV thông minh hơn, chất lượng cuộc sống người dùng cũng thăng hạng

19:30 , 07/09/2024EVN "bác" thông tin Hà Nội 99% cắt điện trong tối nay

18:42 , 07/09/2024