Các ngân hàng đang thu phí dịch vụ thẻ như thế nào?

Thẻ ngân hàng đang ngày càng phổ biến nhờ sự tiện dụng và các ưu đãi mà nó mang lại. Tuy nhiên, xung quanh phí dịch vụ gắn liền với các loại thẻ thời gian qua đã gây nhiều tranh cãi mà một phần là do từ phía người tiêu dùng vẫn còn mù mờ về phí dịch vụ.

- 05-08-2015Thẻ ngân hàng, ATM, phí dịch vụ: Những nghịch lý và các cuộc đua tiếp theo

- 28-10-2014Hết tháng 8/2014, cả nước có trên 74 triệu thẻ ngân hàng và hơn 16.000 ATM

- 27-09-2014Chỉ 50% thẻ ATM là có người sử dụng thực

Để cạnh tranh số lượng thẻ phát hành, giữa các ngân hàng đã diễn ra các cuộc đua ưu đãi. Nhiều loại thẻ được phát hành miễn phí, thậm chí còn được đi kèm nhiều khuyến mãi. Tuy nhiên, hầu như những ưu đãi này chỉ kéo dài một thời gian ngắn, và khách hàng, sớm hay muộn vẫn phải làm quen với việc trả phí. Sử dụng loại thẻ nào, của ngân hàng nào để tối thiểu hóa chi phí vẫn là băn khoăn của rất nhiều người sử dụng thẻ.

Thẻ tín dụng: Ưu thế thuộc về ngân hàng lớn

Thực tế, mỗi ngân hàng lại có chính sách về phí dịch vụ khác nhau để thu hút khách hàng. Một số ngân hàng miễn phí dịch vụ này nhưng lại thu phí dịch vụ khác, cũng có ngân hàng thu phí cao hơn bình quân với lý do tự cho là...có chất lượng phục vụ tốt.

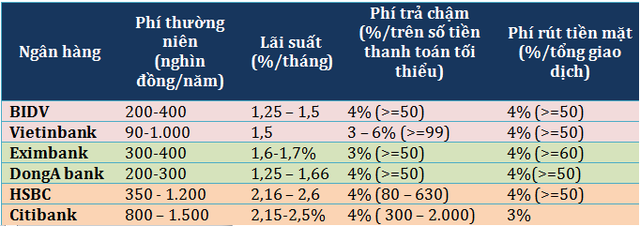

Khảo sát của chúng tôi về thẻ tín dụng thì hiện các các ngân hàng lớn, chủ yếu các ngân hàng TMCP nhà nước, đang có lợi thế hơn về các loại phí phổ biến như phí thường niên , lãi suất, phí rút tiền …

VietinBank đang là một trong những ngân hàng có phí thường niên đối với thẻ tín dụng quốc tế hạng chuẩn thấp nhất, hiện tại ngân hàng này đang áp dụng mức phí 90.000 đồng/tháng. Các ngân hàng thương mại khối quốc doanh còn lại tuy áp dụng mức phí cao hơn nhưng vẫn đang nằm trong nhóm thấp trong hệ thống, Vietcombank là 200.000 đồng, BIDV là 200.000- 4000.000 đồng. Không chỉ phí thường niên, lãi suất vay của các ngân hàng này cũng thuộc dạng thấp, tại Vietcombank là 18%/ năm ( tức 1,5%/tháng), BIDV là 1,25-1,5%/ tháng .

Trong khi đó, nhóm ngân hàng thương mại tư nhân hay ngân hàng nước ngoài lại thu phí cao hơn khá nhiều...Thẻ tín dụng của HSBC có mức lãi suất từ 2,2 – 2,6%/tháng, phí thường niên cũng tùy loại, từ 350.000 đồng đối với thẻ chuẩn và 1,2 triệu đồng cho thẻ Bạch kim. ANZ cũng thu phí từ 350 nghìn đồng trở lên, cùng lãi suất quá hạn từ 2,7%/tháng. Citibank đang là ngân hàng có các mức phí cao nhất, phí thường niên của ngân hàng này lên đến 800.000 đồng – 1, 5 triệu đồng; lãi suất 2,15-2,5% /tháng.

Lãi suất, chi phí cơ bản thẻ tín dụng của một số ngân hàng

Thẻ ATM: Nhức nhối phí rút tiền, số dư bắt buộc

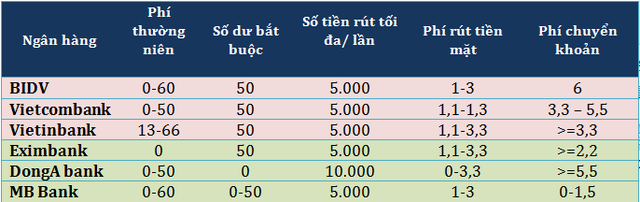

Đối với thẻ ATM, hầu hết các ngân hàng đều miễn phí phát hành loại thẻ phổ biến nhất này. Trong khi đó, phí thường niên ,số dư bắt buộc lại khá cao, và đây cũng là điều gây nhiều bức xúc cho người sử dụng.

Bảng so sánh chi phí cơ bản thẻ ghi nợ của một số ngân hàng( đơn vị: nghìn VNĐ)

Theo thống kê, một chiếc thẻ ATM đang phải chịu hàng chục loại phí, từ phí phát hành, phí thường niên, phí phát hành lại, phí chuyển khoản, phí rút tiền, SMS banking,…

Mỗi ngân hàng có nhiều sản phẩm thẻ khác nhau, chính sách thu phí cũng đa dạng. Trong khi có những ngân hàng như Vietcombank, DongA Bank miễn phí phát hành và không áp phí duy trì tài khoản nhiều loại thẻ thì BIDV không những áp số dư tối thiểu 50.000 đồng, thu phí thường niên, thậm chí thu phí phát hành có loại lên tới 100.000 đồng.

Hiện nay hầu hết các ngân hàng đều có công khai biểu phí dịch vụ thẻ, tuy nhiên, một số ngân hàng lại có biểu phí khá phức tạp, thuật ngữ khó hiểu với hàng chục loại thẻ khác nhau khiến cho người dùng khó nắm bắt được chính xác những loại phí mình phải chịu. Chưa kể, bên cạnh đó, ngoài những loại phí dễ thấy thì còn những bắt buộc về số dư tối thiểu hay hạn mức rút tiền, cũng được xem như một cách thu thêm phí của ngân hàng mà người dùng thẻ ít để ý. Thực tế việc một số ngân hàng bắt buộc số dư tối thiểu mà không tính lãi suất cũng được coi như một cách thu phí tinh vi, tính ra thì số thu này không hề nhỏ.

Một trong những loại phí khác gây bức xúc nhất cho người sử dụng thời gian qua là phí rút tiền. Hiện nhiều ngân hàng áp dụng phí rút tiền cùng hệ thống là 1.100 đồng và 3.300 đồng đối với khác hệ thống. Mặc dù mức phí này không cao nhưng số tiền rút tối đa từng lần tại cây ATM lại bị hạn chế, do đó để rút một số tiền lớn, khách hàng lại phải trả nhiều lần phí rút tiền. Ví dụ như tại BIDV và Vietcombank, hạn mức giao dịch tối đa một lần là 5 triệu đồng, tối thiểu 10.000 đồng, nên nếu muốn rút 20 triệu đồng, chủ thẻ sẽ phải rút tới 4 lần; phí rút tiền được nhân lên gấp 4. Như vậy, phí trên mỗi lần giao dịch tưởng là nhỏ nhưng nếu tính trên số lượng thẻ đang lưu hành thì sẽ là một con số khổng lồ.

Trung bình mỗi người dân sở hữu 1 thẻ ngân hàng

Tính đến cuối quý II/2015, theo thống kê của Vụ thanh toán NHNN, cả nước có 91,23 triệu thẻ ngân hàng, tăng 13,5 % so với cuối năm ngoái. Như vậy, với dân số Việt Nam hiện 90 triệu người, mỗi người dân như vậy đã sử dụng hơn 1 thẻ ngân hàng. Trên thực tế, một người có lúc sở hữu tới hàng chục cái thẻ nhưng cũng chỉ sử dụng một vài thẻ. Trong khi đó, chi phí phát hành thẻ của các ngân hàng là không hề nhỏ. Do đó, các ngân hàng cần chú trọng hơn tới chất lượng phục vụ thay vì chạy đua về số lượng thẻ.

Chủ trương của NHNN là khuyến khích người dân từ bỏ thói quen dùng tiền mặt. Việc này đem tới rất nhiều lợi ích không chỉ cho hệ thống ngân hàng mà còn cho cả sự phát triển chung của nền kinh tế. Tuy nhiên, do chưa hài lòng với cách thu phí của ngân hàng khiến cho nhiều người dân không mấy mặn mà với việc chuyển từ dùng tiền mặt sang dùng các loại thẻ để thanh toán, giao dịch…

CÙNG CHUYÊN MỤC