VPBank phản hồi về thông tin “Ngân hàng ‘ăn bớt’ dự phòng rủi ro”

Theo công thức mà VPBank cung cấp, việc trích lập dự phòng trái phiếu phụ thuộc vào nhiều yếu tố như số dư trái phiếu, thời hạn của trái phiếu, số dư nợ đã thu được từ phía khách hàng kể từ ngày mua trái phiếu và số năm kể từ năm mua trái phiếu đến hiện tại.

- 27-03-2016Ngân hàng 'ăn bớt' dự phòng rủi ro?

- 28-07-2015Ngân hàng dồn gần 90.000 tỷ đồng dự phòng rủi ro

- 22-05-2015Lợi nhuận của OCB quý 1 giảm mạnh vì dự phòng rủi ro

- 21-02-2015MB: Mạnh tay trích lập dự phòng rủi ro, lợi nhuận quý 4 vẫn tăng hơn 33%

- 17-04-2012Gia tăng dự phòng rủi ro TCTD

Ngân hàng VPBank mới đây đã gửi phản hồi về 1 bài viết trên báo chí có tên “Ngân hàng ‘ăn bớt’ dự phòng rủi ro”, trong đó có cho rằng VPBank trích lập chưa đủ nợ xấu nhóm 5 khoảng 1.334 tỷ và đang “lẩn khuất” trên sổ sách của VPBank (Xem chi tiết). Chúng tôi xin đăng tải nguyên văn phản hồi của VPBank như sau:

1. Trước tiên, chúng tôi xin được khẳng định, VPBank luôn tôn trọng và tuân thủ những quy định của Nhà nước nói chung cũng như quy định đối với thị trường Tài chính – Ngân hàng nói riêng. Bên cạnh đó, trước xu thế hội nhập và quốc tế hóa lĩnh vực kinh doanh ngân hàng, VPBank luôn nỗ lực học hỏi kinh nghiệm và ứng dụng các mô hình quản trị rủi ro tín dụng của các ngân hàng nước ngoài để nâng cao khả năng chống đỡ và phòng ngừa rủi ro tín dụng. Vì vậy, có thể khẳng định, VPBank không đồng tình với quan điểm “Tuân thủ quy định trích lập dự phòng rủi ro là sẽ bào mòn lợi nhuận” do bài báo nêu ra. Trái lại, chúng tôi nhận định, chất lượng quản trị rủi ro tín dụng sẽ quyết định đến sự thành bại trong hoạt động của các ngân hàng.

2. Với những nội dung liên quan đến việc trích lập dự phòng rủi ro được quý Báo đặt ra trong bài viết nói trên, VPBank xin khẳng định đã thực hiện trung thực và hợp lý, tuân thủ đầy đủ các quy định hiện hành và các quy định pháp lý có liên quan. Điều này đã được Ban điều hành Ngân hàng khẳng định tại trang 58 Báo cáo thường niên VPBank năm 2015 (đã được đăng tải trên website VPBank) và được xác nhận bởi Công ty TNHH Earnst & Young VN tại trang 59 của báo cáo này.

3. Với kết luận của bài báo về việc “có sự “vênh” số liệu đáng kể giữa trích lập dự phòng thực tế và tỷ lệ theo quy định của NHNN” đối với số liệu trích lập dự phòng rủi ro tại VPBank trong báo cáo tài chính đến ngày 31/12/2015 vừa qua, Ngân hàng xin khẳng định đây là sự nhầm lẫn do thiếu thông tin của phóng viên thực hiện bài viết.

3.1 Thứ nhất, chúng tôi xin tái khẳng định, toàn bộ báo cáo tài chính của VPBank đã được một công ty kiểm toán độc lập (Công ty Earnst & Young VN) xác định tính trung thực và hợp lý, cũng như tính tuân thủ đối với các quy định pháp lý có liên quan, do đó, không thể có “sự vênh số liệu đáng kể” như kết luận đưa ra của bài báo.

3.2 Thứ hai, đối với quy định về việc trích lập dự phòng, cách hiểu “thực hiện trích lập dự phòng rủi ro theo đúng tỷ lệ 5%, 20%, 50%, 100% cho từng nhóm nợ xấu, nợ quá hạn từ nhóm 2-5” của bài báo là hoàn toàn sai lệch đối với các thông tư hiện hành hướng dẫn việc trích lập dự phòng đối với các nhóm nợ.

Cụ thể:

Công thức tính số tiền dự phòng được quy định tại Thông tư 02/2013/TT-NHNN ngày 21/1/2013 và Thông tư 09/2014/TT-NHNN ngày 18/3/2014, cụ thể:

R = (A-C) x r

trong đó:

R: số tiền dự phòng cụ thể phải trích

A: giá trị khoản nợ

C: giá trị tài sản bảo đảm (sau khi đã nhân với tỷ lệ khấu trừ theo quy định tại TT 02 và TT09 của NHNN)

r: tỷ lệ trích lập dự phòng cụ thể

Như vậy, số tiền dự phòng cụ thể không chỉ phụ thuộc vào giá trị khoản nợ và tỷ lệ trích lập dự phòng, mà còn phụ thuộc vào giá trị tài sản bảo đảm.

4. 4. Với quy định như trên, kết luận tiếp theo đây của báo “Vậy gần 90% số dự phòng còn thiếu cho nợ xấu nhóm 5 (tương ứng khoảng 1.334 tỷ đồng) này đang “lẩn khuất” ở đâu trên sổ sách của VPBank? Và nếu trích lập đủ, số lợi nhuận sau thuế 2.395 tỷ đồng liệu còn lại bao nhiêu?” là hoàn toàn không có căn cứ và có thể gây hiểu nhầm nghiêm trọng về việc tuân thủ pháp luật của VPBank cũng như tư cách kiểm toán của đơn vị kiểm toán độc lập Earnst & Young VN.

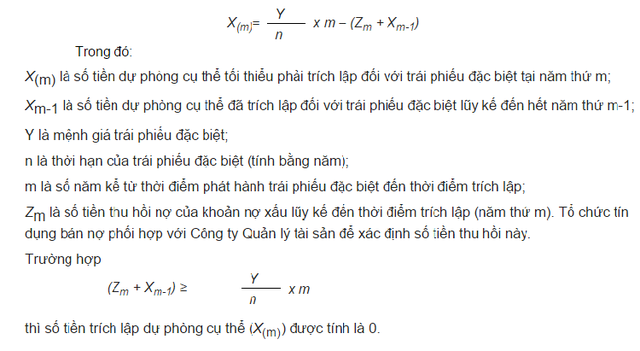

5. 5. Nhận định tiếp theo của Báo về việc “cuối năm 2015, VPBank có hơn 4.520 tỷ đồng trái phiếu VAMC song chỉ trích lập dự phòng được 567 tỷ đồng, bằng 12,5% giá trị trái phiếu trong khi quy định phải trích đủ 20%/năm. Ngược lại VPBank đã phải dùng tới 1.960 tỷ đồng dự phòng từ nguồn này để bù đắp mất vốn…” cũng là một hiểu lầm tương tự trong cách tính khoản trích dự phòng này. Cụ thể, theo Thông tư số 14/2015/TT-NHNN ngày 28/8/2015 sửa đổi Thông tư 19/2013/TT-NHNN quy định về mua bán nợ với VAMC, việc trích lập dự phòng trái phiếu đặc biệt được tính theo công thức:

Công thức này cho thấy, việc trích lập dự phòng trái phiếu phụ thuộc vào nhiều yếu tố như số dư trái phiếu, thời hạn của trái phiếu, số dư nợ đã thu được từ phía khách hàng kể từ ngày mua trái phiếu và số năm kể từ năm mua trái phiếu đến hiện tại. Thời điểm trích dự phòng là trong vòng 5 ngày liền kề trước ngày tương ứng với ngày đáo hạn trái phiếu theo từng năm. Số tiền dự phòng trái phiếu được trừ đi số tiền thu hồi nợ lũy kế của các khoản nợ đã bán.

Với việc phản hồi chi tiết và cụ thể cho những thông tin mà quý Báo nêu trong bài báo trên đây, chúng tôi hy vọng đã cung cấp những câu trả lời rõ ràng nhất cho câu hỏi của quý Báo về việc có hay không “Ngân hàng 'ăn bớt' dự phòng rủi ro?”. Chúng tôi rất mong quý Báo sẽ có động thái đính chính kịp thời đối với những thông tin hiểu lầm đã nêu ra trong bài báo trên, để hạn chế cao nhất những hiệu quả không mong muốn có thể gây ra đối với hoạt động của VPBank nói riêng và hoạt động kinh doanh của ngành Ngân hàng nói chung.