Tin hay không tin George Soros?

Nếu những dự báo bi quan trở thành hiện thực, khủng hoảng sẽ giống với năm 1998 nhiều hơn, khi một loạt các nước châu Á phá giá nội tệ sau khi nhận ra rằng kinh tế thế giới đang tăng trưởng dựa trên đầu cơ.

- 31-12-2015Dấu ấn 2015: Năm của khủng hoảng di cư, khủng bố và ông Putin

- 23-12-2015Người đoán trúng bong bóng chứng khoán Trung Quốc lại cảnh báo về khủng hoảng

George Soros có một thành tích ấn tượng, đặc biệt là khi nhận định về kinh tế vĩ mô. Do đó khi ông rung chuông cảnh báo, thị trường sẽ phải chú ý. Lời cảnh báo mời nhất mà nhà đầu tư vĩ đại này đưa ra là bối cảnh hiện tại đang gợi nhớ cho ông về khủng hoảng 2008, một trong những thời kỳ đen tối nhất trong lịch sử kinh tế thế giới.

Thị trường chứng khoán đã ngay lập tức phản ứng theo kiểu Soros đã nói đúng. Cơn bán tháo bao trùm châu Á, châu Âu và cuối cùng là chứng khoán Mỹ. Giới phân tích chỉ ra rằng nguồn cơn của đợt bán tháo này đến từ sự kết hợp giữa những lo ngại về kinh tế toàn cầu và cả các yếu tố địa chính trị.

Vậy thì 2016 có giống với 2008? Những nhà dự báo nổi tiếng không đưa ra viễn cảnh suy thoái (nhưng họ chưa từng đưa ra viễn cảnh trước khi kinh tế thế giới thực sự suy thoái). World Bank hạ dự báo tăng trưởng kinh tế thế giới năm 2016 từ 3,3% xuống còn 2,9%, nhưng đây vẫn là mức cao hơn so với 2015.

Vì thế, có lẽ bạn nên nhìn vào xu hướng dự báo thay vì nhìn vào thực tế. Quay trở lại tháng 1/2008, Fed đưa ra mức dự báo 1,2 – 2% cho tăng trưởng của năm đó. Đây là mức quá lạc quan, nhưng dự báo của Fed vẫn đúng về xu hướng. Trước đó, vào tháng 10/2007, mức dự báo nằm trong khoảng 1,7 – 2,5%.

Ở thời điểm hiện tại, ngành sản xuất của thế giới có nhiều dấu hiệu suy yếu. Chỉ số Nhà quản trị mua hàng của Viện quản lý nguồn cung (ISM) hiện ở mức 48,2 điểm, thấp hơn đáng kể so với ngưỡng 50 điểm ngăn cách giữa thu hẹp và mở rộng. PMI của Mỹ cũng đang ở mức tương tự. Trong khi đó hoạt động thương mại trên toàn cầu đang chững lại – điều mà các chuyên gia kinh tế cảm thấy khó hiểu.

Mặt khác, khu vực dịch vụ (hiện là phần lớn nhất của các nền kinh tế phát triển) tăng trưởng mạnh mẽ. Chỉ số PMI phi sản xuất tháng 12 của Mỹ là 55,3 điểm. Số liệu việc làm của ngành này cũng rất khả quan.

Hơn nữa, không phải tất cả tin tức về ngành sản xuất đều tệ. Số đơn đặt hàng mới ở Đức tăng trưởng 1,5% trong tháng 11, đánh dấu tháng tăng thứ 2 liên tiếp. Thậm chí chuyên gia Andreas Rees đến từ Unicredit cho rằng toàn thị trường đang bi quan thái quá. Thay vì sụt giảm, nhu cầu đối với hàng hóa Đức đang hồi phục.

Quan điểm thận trọng hơn sẽ là kinh tế toàn cầu vẫn tăng trưởng èo uột, nhưng cần phải có một số “ngòi nổ” để đẩy kinh tế thế giới ngay lập tức rơi vào suy thoái. Các yếu tố địa chính trị có thể là một khả năng, khi mâu thuẫn giữa Iran và Saudi Arabia vừa bùng nổ và đe dọa gây ra chiến tranh.

Tuy nhiên, 2016 chỉ thực sự giống như 2008 nếu chúng ta nói về khả năng bong bóng nợ vỡ tung. Và Soros đã đặc biệt chú ý đến Trung Quốc.

Nhắc đến các đặc tính như đầu cơ tràn lan và phản ứng dây chuyền (giống như thời kỳ 2006-07), chúng ta thực sự chỉ nói về Trung Quốc chứ không phải châu Âu hay Mỹ.

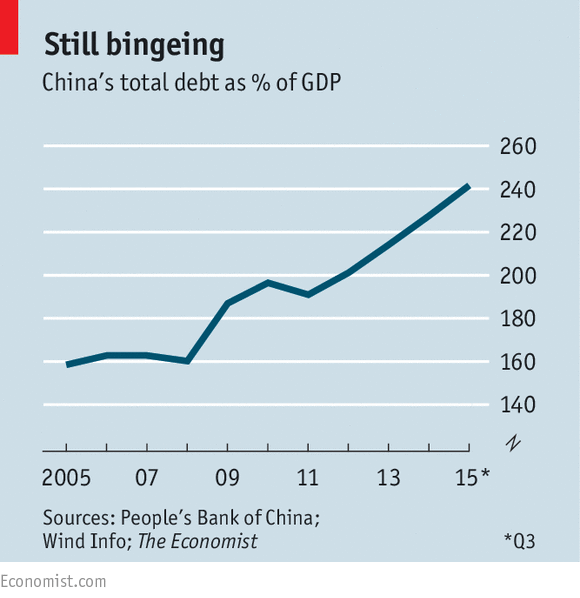

Như biểu đồ bên, tỷ lệ nợ/GDP của Trung Quốc đã tăng mạnh với mức tăng 50 điểm phần trăm trong 4 năm qua. Cũng giống như khi nợ dưới chuẩn bùng nổ ở Mỹ, nợ tăng mạnh có nghĩa là các khoản vay được giải ngân mà không cần quan tâm đến chất lượng hay cách thức phân bổ nguồn vốn.

Tuy nhiên, quan điểm phổ biến là Trung Quốc có thể kiểm soát được một cuộc khủng hoảng nợ. Chính phủ nước này có thể làm chủ được tình hình vì nền kinh tế chưa được thả nổi hoàn toàn và họ có hàng nghìn tỷ USD dự trữ để giải cứu các ngân hàng khi cần thiết. Các ngân hàng Trung Quốc cũng không bị gắn chặt với hệ thống tài chính phương Tây như Lehman Brothers và Bear Stearns đã từng, do đó khả năng lây lan sẽ được hạn chế.

Tất nhiên, sự kiểm soát của nhà nước cũng đồng nghĩa với các khoản nợ xấu không được phát hiện nhanh chóng, do đó các công ty không bị phá sản. Những “công ty xác sống” vật vờ khiến đối thủ cạnh tranh khó thu được lợi nhuận. Vì vậy, cú sốc không lây lan qua hệ thống tài chính mà qua lợi nhuận của các doanh nghiệp.

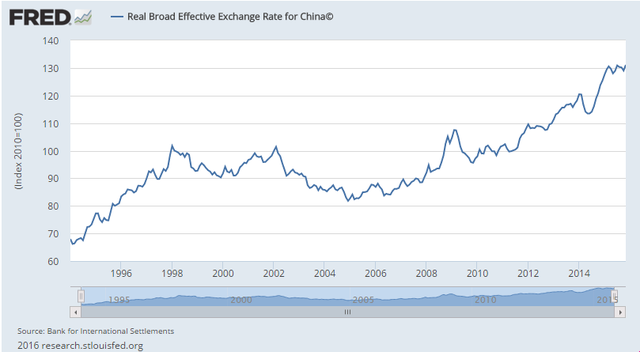

Thị trường rất lo sợ kịch bản trong đó Chính phủ Trung Quốc vì muốn tránh bất ổn xã hội nảy sinh từ tình trạng thất nghiệp gia tăng mà chọn cách phá giá đồng nhân dân tệ thay vì cải tổ. Bằng chứng là trong những phiên giao dịch đầu năm thị trường đã giảm điểm rất mạnh sau khi Trung Quốc liên tiếp đặt giảm giá nhân dân tệ. Theo số liệu từ Fed chi nhánh St Louis, tỷ giá thực tế của Trung Quốc hiện ở mức 130, tăng mạnh so với mức 100 của năm 2010.

Dòng vốn hiện đã tháo chạy khỏi Trung Quốc và phản ứng của thị trường thể hiện dự báo Trung Quốc sẽ tiếp tục “chảy máu vốn”, giống như chuyên gia John-Paul Smith đến từ Ecstrat nhận định:

“Biện tháp can thiệp mạnh mẽ nhằm tăng giá nhân dân tệ bằng cách bán ra USD sẽ khiến thanh khoản trong nước sụt giảm và do đó lại khiến vốn bị rút ra nhiều hơn, tạo thành một vòng luẩn quẩn. Trung Quốc phá giá, sau đó các quốc gia châu Á khác sẽ chịu áp lực phải theo chân Trung Quốc để giữ lợi thế cạnh tranh. Đây là nỗi lo đối với các công ty châu Á có nhiều khoản nợ bằng USD”.

Đây là một kịch bản đáng sợ. Khủng hoảng 2008 có lặp lại y hệt hay không lại là một vấn đề khác. Nếu những dự báo bi quan trở thành hiện thực, khủng hoảng sẽ giống với năm 1998 nhiều hơn, khi một loạt các nước châu Á phá giá nội tệ sau khi nhận ra rằng kinh tế thế giới đang tăng trưởng dựa trên đầu cơ.

Giống như năm 1998, phương Tây đã xoay xở thành công. Mối lo ngại thực sự nằm ở các nước mới nổi, trong khi hiện nay thị trường này ngày càng đóng vai trò quan trọng hơn trong nền kinh tế thế giới.