Tăng trưởng lợi nhuận ngân hàng sẽ chậm lại dù dịch bệnh có kéo dài hay không?

Theo MBKE, ban lãnh đạo mỗi ngân hàng sẽ hướng tới mục tiêu tăng trưởng lợi nhuận nhất định để đạt được mức tỷ suất ROE mục tiêu. Do đó, sau khi ghi nhận mức ROE rất cao (khoảng 20-28%), các ngân hàng sẽ chủ động quản lý tăng trưởng lợi nhuận để duy trì mức mục tiêu đó.

- 06-11-2021Chính phủ yêu cầu ngành ngân hàng hỗ trợ tín dụng phục hồi sản xuất, đặc biệt các ngành, DN có khả năng lan toả về tăng trưởng

- 06-11-2021VDSC: Cổ phiếu ngân hàng, kho vận sẽ được tái định giá những tháng cuối năm

- 06-11-2021Toàn cảnh nợ xấu ngân hàng

Tăng trưởng lợi nhuận quý IV của 17 ngân hàng niêm yết có thể chỉ đạt 10%

Trong báo cáo cập nhật ngành ngân hàng mới đây, Chứng khoán Maybank Kim Eng (MBKE) cho biết tăng trưởng lợi nhuận của các ngân hàng sẽ giảm tốc dù tình hình COVID-19 có kéo dài hay không. Nguyên nhân là vì lợi nhuận các ngân hàng đã tăng trưởng rất mạnh trong 6 tháng đầu năm. Cụ thể, lợi nhuận trước thuế ngành ngân hàng 6 tháng đầu năm đã tăng trưởng 55,3% so với cùng kỳ.

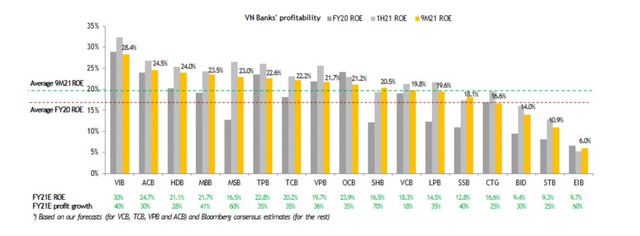

Theo MBKE, ban lãnh đạo mỗi ngân hàng sẽ hướng tới mục tiêu tăng trưởng lợi nhuận nhất định để đạt được mức tỷ suất sinh lời trên vốn chủ (ROE) mục tiêu. Do đó, sau khi ghi nhận mức ROE rất cao (khoảng 20-28%) trong 9 tháng đầu năm, các ngân hàng sẽ chủ động quản lý tăng trưởng lợi nhuận để duy trì mức ROE mục tiêu đó.

Tỷ lệ ROE được duy trì ở mức cao, đặc biệt là ở các ngân hàng tư nhân như: TCB, VPB, MBB, ACB, HDB, TPB, VIB và OCB. (Nguồn: MBKE).

Trong bối cảnh quý 3/2021, các ngân hàng còn có những lý do khác để quản lý giảm tăng trưởng lợi nhuận như: (i) Tuân thủ yêu cầu của Ngân hàng nhà nước (NHNN) về quản lý giảm lợi nhuận, điều này sẽ cho phép các ngân hàng nhận hạn mức tăng trưởng tín dụng tốt hơn. Các ngân hàng thương mại quốc doanh cho thấy sự tuân thủ nghiêm ngặt hơn đối với lời kêu gọi này. (ii) Tình hình Covid-19 phức tạp buộc các ngân hàng phải trích lập dự phòng cao hơn để tăng cường tỷ lệ bao phủ nợ xấu nhằm tăng khả năng chống chịu trước các tổn thất tín dụng bất ngờ và quản lý tăng trưởng ổn định trong những năm tới

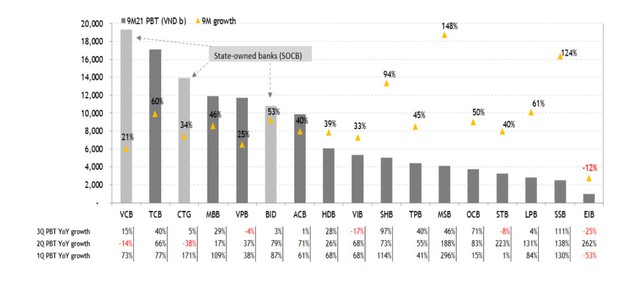

Theo MBKE, hầu hết các ngân hàng đều đang trên đà hoàn thành các mục tiêu 2021. Lũy kế 9 tháng đầu năm, các ngân hàng đã hoàn thành bình quân 77% kế hoạch lợi nhuận cả năm 2021. Trong đó, một số ngân hàng đã hoàn thành 85 - 105% mục tiêu đề ra có thể kể đến như Techcombank, MB, ACB, MSB, SHB, LienVietPostBank và SeABank.

Nhóm phân tích cho rằng các ngân hàng có khả năng tăng trưởng tốt hơn kỳ vọng bao gồm Techcombank, BIDV và HDBank. Mặt khác, Eximbank và VIB có thể sẽ không hoàn thành các dự báo.

MBKE kỳ vọng 17 ngân hàng niêm yết sẽ tăng trưởng lợi nhuận 10% trong quý IV, tương đương 44.000 tỷ đồng lãi trước thuế (bằng mức trung bình của ba quý đầu năm) nhờ tăng trưởng tín dụng và thu nhập từ phí mạnh hơn. Do đó, ngành ngân hàng sẽ kết thúc năm 2021 với mức tăng trưởng lợi nhuận 33% so với năm trước.

Mức tăng trưởng lợi nhuận 9 tháng đầu năm tại một số ngân hàng. (Nguồn: MBKE).

Mức độ tăng nợ xấu là hợp lý?

Báo cáo của MBKE cũng cho biết tình hình giãn cách xã hội nghiêm ngặt (trong hầu hết quý 3/2021) đã gây ra áp lực đáng kể lên chất lượng tài sản. Nhiều ngân hàng cho biết tỷ lệ nợ xấu tăng đáng kể với mức tăng trung bình khoảng 29% đối với 17 ngân hàng niêm yết.

Tuy nhiên, nhóm phân tích nhận định mức độ tăng của nợ xấu là hợp lý và có thể kiểm soát được do 3 nguyên nhân.

Thứ nhất, mức nợ xấu của các ngân hàng Việt trước đại dịch tương đối thấp, thậm chí rất thấp ở một số ngân hàng với tỷ lệ nợ xấu chỉ từ 0,4 - 0,6%.

Do đó, việc tăng từ mức nền so sánh thấp trở lại mức bình thường khiến tỷ lệ nợ xấu có vẻ tăng tương đối cao, có thể tăng gấp đôi lên mức nợ xấu bình thường là 1 - 1,2%. Tuy nhiên, đây vẫn là tỷ lệ nợ xấu tốt theo tiêu chuẩn toàn cầu.

Thứ hai, tỷ lệ nợ xấu tại hầu hết ngân hàng vẫn ở mức cơ bản và khá. Ngoài ra, tỷ lệ bao phủ nợ xấu tại các ngân hàng cũng đã được tăng cường.

Cuối cùng, nợ xấu toàn phần (bao gồm cả các khoản nợ có khả năng tái cơ cấu) theo ước tính của NHNN đạt khoảng 7,8% vào cuối năm 2021, tương tự như trong giai đoạn 2016 – 2017. Nhóm phân tích cho rằng điều này sẽ không gây ra rủi ro có hệ thống cho hoạt động của các ngân hàng Việt Nam.

‘’Trên thực tế, với việc nền kinh tế đang dần phục hồi hậu giãn cách xã hội, chúng tôi cho rằng nhiều khoản vay trên sẽ quay trở lại nhóm nợ đủ tiêu chuẩn’’, báo cáo MBKE viết.

CÙNG CHUYÊN MỤC

Ứng tuyển an toàn tại ACB: Lưu ý quan trọng để tránh lừa đảo

07:43 , 12/12/2024

Hết cảnh rồng rắn xếp hàng khi vàng tăng giá?

07:24 , 12/12/2024