Thắng lớn với HPG, DBC và CTD, quỹ mở SSI - SCA đạt mức tăng trưởng tốt nhất thị trường

SSI-SCA đã kịp hạ tỷ trọng VNM trước đợt sụt giảm tháng 12/2016 và đạt mức tăng trưởng 24,1% trong năm qua.

- 18-02-2017Quỹ mở đứng trước cơ hội bung mạnh trong năm 2017

- 11-01-20172 quỹ mở của VCBF đạt lợi nhuận cao trong năm 2016

- 09-01-2017Hiệu quả của quỹ mở vượt xa VnIndex trong năm 2016

Theo báo cáo kết quả hoạt động các quỹ đầu tư năm 2016 do DoBF công bố thì các công ty quản lý quỹ trong nước đã có một năm khởi sắc. Hiện tại, có 46 công ty đang hoạt động bình thường, quản lý tổng tài sản 146 nghìn tỷ đồng, gấp khoảng 39 lần tổng vốn điều lệ.

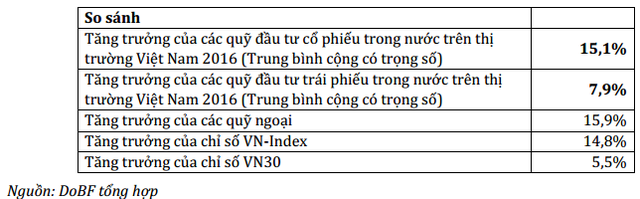

Hiệu quả đầu tư cũng được thể hiện rõ thông qua tăng trưởng của các quỹ trên thị trường. Trong năm 2016, trung bình các quỹ cổ phiếu có mức tăng trưởng NAV thông qua đầu tư đạt 15,1%, nhỉnh hơn so với mức tăng trưởng của chỉ số VnIndex (14,8%) và Vn30-Index (5,5%).

SSI – SCA tăng trưởng tốt nhất trong các quỹ mở nội địa năm 2016

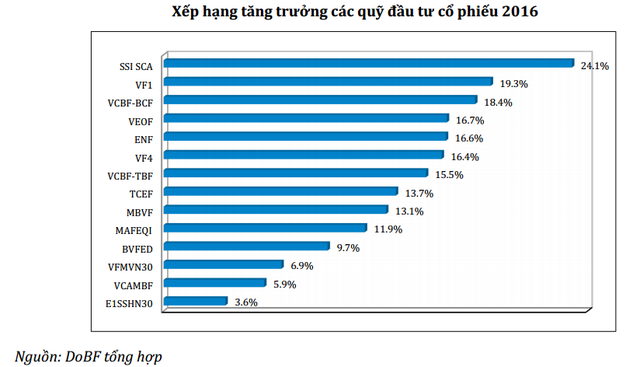

Trong năm 2016, quỹ mở tốt nhất thị trường gọi tên SSI - SCA (tăng trưởng 24,1%) nhờ vào kết quả đầu tư 6 tháng cuối năm cực tốt. SCA luôn duy trì tỷ trọng cổ phiếu lớn trong danh mục hầu như trong suốt cả năm, với mục tiêu là các doanh nghiệp đầu ngành, thương hiệu tốt, tăng trưởng trong 2016 và ở mức định giá hợp lý. Cụ thể hơn, quỹ thắng lớn với HPG (lúc cao điểm lên tới 16% danh mục), DBC, CTD, BMP… và kịp hạ tỷ trọng VNM trước đợt sụt giảm tháng 12.

Bên cạnh SSI - SCA, công ty quản lý quỹ SSIAM còn cho ra mắt 2 quỹ mở khác, nhưng đăng ký tại Luxembourg. Hiệu quả hoạt động của các quỹ khá tốt, với tư duy đầu tư tương đối giống nhau là đều nhắm vào các doanh nghiệp có tăng trưởng và định giá thấp. Đối với quỹ ETF mô phỏng theo chỉ số HNX 30, quỹ cũng đã có năm đầu tiên thoát lỗ. Như vậy có thể thấy, SSIAM là công ty quản lý quỹ tốt nhất thị trường năm 2016, nếu xét về hiệu quả đầu tư.

Đứng thứ hai trong danh sách tăng trưởng là một cái tên đã rất quen thuộc, quỹ VF1 quản lý bởi công ty quản lý quỹ Việt Nam (VFM), NAV tăng 19,3%. Từ sau khi chuyển sang loại hình quỹ mở, VF1 vẫn duy trì được kết quả đầu tư xuất sắc, bất chấp sự rút vốn ồ ạt của nhà đầu tư cũng như những biến động nhân sự. Một điểm đáng chú ý, VF1 đã tăng tỷ trọng tiền mặt từ tháng 7 và chỉ giữ 2/3 tài sản là cổ phiếu vào thời điểm cuối năm. Trong top 5 chỉ có VF1 giữ tỷ trọng tiền mặt cao như vậy.

Bên cạnh VF1, VFM còn quản lý một quỹ cổ phiếu khác là VF4. Trong năm qua quỹ này cũng đạt thành tích khá tốt khi tăng trưởng 16,4%. Dù công bố chiến lược của 2 quỹ khác nhau, VF1 đa dạng hóa danh mục và hướng tới sự cân đối, VF4 chỉ chuyên đầu tư vào các cổ phiếu Bluechips, danh mục về cuối năm của 2 quỹ lại tương đối giống nhau. Cũng dễ hiểu khi cả 2 quỹ đều có chung đội ngũ đầu tư, và sử dụng chung nguồn lực phân tích. Tuy nhiên VFM có một điểm trừ khi bắt buộc phải giải thể quỹ VFA vào đầu năm nay. VFA từng có sự ra mắt rầm rộ năm 2009 khi thử nghiệm mô hình Quant vào thị trường Việt Nam, nhưng thử nghiệm thất bại này cũng đi cùng một giai đoạn khó khăn kéo dài của VFM.

Trường hợp đáng tiếc nhất thuộc về công ty quản lý quỹ Vietcombank, khi 2 quỹ mở của họ đã có kết quả đầu tư rất tốt vào giữa năm, nhưng lại không duy trì được đà tăng trưởng về cuối năm. Dù sao với kết quả quỹ TBF tăng 15,5% và BCF tăng 18,4%, QLQ Vietcombank cũng có một năm thành công xuất sắc.

Không nằm trong top đầu, nhưng năm nay nhiều quỹ cũng đạt thành tích đáng khích lệ dù vẫn phải tuân thủ chiến lược đầu tư cam kết của mình. Ví dụ như ENF của QLQ Eastspring, dù chọn chiến lược cân bằng danh mục nắm giữ cả trái phiếu và cổ phiếu, quỹ cũng đạt mức tăng trưởng 16,6%. Một ví dụ khác là MBVF của công ty QLQ MB, tăng trưởng 13,1% so với mức tăng 4% của năm ngoái. MBVF có danh mục khá lạ, với nhiều cổ phiếu tầm trung thanh khoản thấp. Hay thậm chí là BVFED của QLQ Bảo Việt, chọn cho mình chiến lược gần giống như một ETF mô phỏng lại VN30 và chỉ giữ 20% tài sản đầu tư theo cơ hội thị trường, quỹ cũng có mức tăng trưởng 9,7% (so sánh với benchmark VN30 chỉ tăng 5,5%).

Nhiều sản phẩm mới ra đời

Theo DoBF, đầu tư không phải là mảng tích cực duy nhất của ngành quản lý quỹ trong năm nay. Những dấu hiệu vượt qua khủng hoảng ngày càng rõ ràng và có vẻ như ngành quản lý quỹ đang đi trên một con đường có triển vọng tươi sáng.

Có thể thấy sự mạnh dạn của các quỹ trong việc đa dạng hóa sản phẩm đưa ra thị trường, tích cực quảng bá rộng rãi tới mọi đối tượng, cũng như thử nghiệm xây dựng các xu hướng quỹ mới. Sau nhiều năm thị trường có quỹ bất động sản đầu tiên (quản lý bởi Techcom Capital), thêm 2 quỹ mở mới (đều của Bảo Việt Fund) và thêm 1 quỹ đóng (có quy mô 150 tỷ quản lý bởi QLQ Thiên Việt).

Dù cho các sản phẩm quỹ vẫn còn tương đối xa lạ với số đông nhà đầu tư, hay quy mô của các quỹ là quá nhỏ trên tổng tài sản mà các công ty quản lý quỹ đang điều hành, thì kết quả mà nhiều quỹ kiên trì đạt được trong 3 năm qua vẫn đáng khích lệ.

Trí Thức Trẻ