Thế trận thị trường tiêm chủng vaccine hơn 2 tỷ đô tại Việt Nam

Thị trường vaccine Việt Nam được chia làm 2 phần lớn là tiêm chủng bắt buộc (trẻ em, phụ nữ mang thai) và tiêm chủng dịch vụ. Theo ước tính sơ bộ, quy mô thị trường này đến cuối 2023 khoảng 55.000 tỷ đồng (~2,2 tỷ USD)

- 01-07-2024Đằng sau con số 1.789 cửa hàng Long Châu: Dược sĩ được học e-learning và virtual pharmacy, công nghệ không thay thế con người mà giải phóng họ khỏi những việc lặp đi lặp lại

- 29-06-2024Giám đốc điều hành FPT Retail: Long Châu đang học cách vận hành 1 hệ thống phòng khám bệnh viện chẩn đoán hình ảnh

- 13-06-202418 tháng 'lạc đường', 2 lần thay CEO, Pharmacity tính lấy lại vị thế số 1 từ Long Châu thế nào?

Một bệnh viện cao cấp được khai trương tại khu vực phía Tây Hà Nội, trước khi nó trở nên nổi tiếng với dịch vụ "sinh nở 5 sao" thì ít ai biết rằng hàng chục nghìn lượt khám chữa bệnh trong năm đầu tiên hoạt động chủ yếu đến từ dịch vụ tiêm chủng vaccine.

Trước đây, người dân hay trẻ em muốn được tiêm vaccine phòng bệnh sẽ đi đến trạm y tế phường/xã hay bệnh viện, trung tâm tiêm chủng công... Sự quá tải, phải xếp hàng và cao hơn là thiếu vaccine là điều thường xuyên gặp phải. Tuy nhiên trong 5-7 năm qua, các đơn vị tư nhân đã tham gia mạnh mẽ vào thị trường tiêm chủng và tạo ra một sự thay đổi rất lớn trong nhu cầu tiêm chủng của người dân Việt Nam.

NHỮNG NGƯỜI CHƠI TRÊN THỊ TRƯỜNG CHUỖI

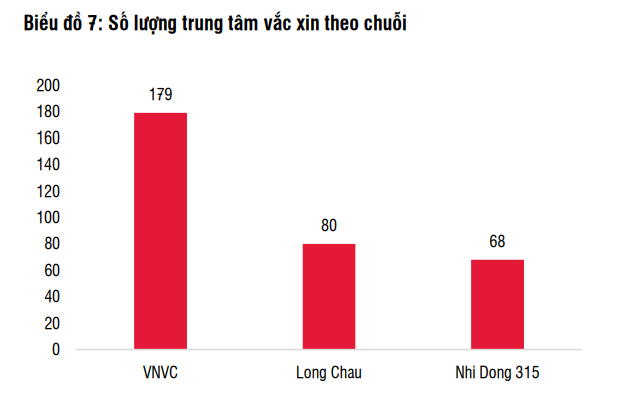

CTCP Vacxin Việt Nam (VNVC) đang là doanh nghiệp có chuỗi tiêm chủng lớn nhất Việt Nam tính đến thời điểm hiện tại với 179 trung tâm tiêm chủng trên cả nước. Theo số liệu từ VCBS, hiện VNVC chiếm gần 70% thị phần tiêm chủng tại Việt Nam.

Một trung tâm tiêm chủng của VNVC.

Nhưng Long Châu và Nhi Đồng 315 đang trên đà mở rộng, lần lượt sở hữu 80 và 68 trung tâm tiêm chủng trên toàn quốc. Trong đó, Long Châu với sự hậu thuẫn từ FPT Retail (FRT) đặt mục tiêu có 100 trung tâm tiêm chủng vào cuối năm 2024, sau đó mở rộng lên 150 vào giai đoạn 2025-2026.

Nguồn: BCPT của CTCK SSI

Một số cái tên tư nhân như Vinmec, Medlatec, các bệnh viện tư... cũng cung cấp dịch vụ tiêm chủng. Mới đây, CTCP bệnh viện quốc tế Thái Nguyên (TNH) - trong tham vọng tiến quân từ Thái Nguyên ra các thành phố lớn - cũng cho biết sẽ mở bộ phận tiêm chủng vaccine tại bệnh viện.

LỢI THẾ CỦA MỖI NGƯỜI CHƠI

Trong số này, VNVC - người "anh cả" - thành lập vào tháng 6/2017. Với việc xuất hiện sớm trên thị trường và định vị dịch vụ "tiêm chủng 5 sao", VNVC đã nhanh chóng tạo nên tên tuổi trên thị trường. Thời điểm mới thành lập, vốn điều lệ của VNVC là 10 tỷ đồng. Sau nhiều lần điều chỉnh, đến ngày 10/7/2020, vốn điều lệ của VNVC được tăng lên 140 tỷ đồng.

Lợi thế của VNVC là có các đối tác chiến lược từ nhiều hãng vắc-xin lớn như Glaxosmithkline (Bỉ), Sanofi Pasteur (Pháp), Pfizer (Mỹ), Merck Sharp and Dohme (Mỹ),... Do đó, công tỷ được đàm phán trực tiếp, độc lập nhập khẩu chính hãng vaccin số lượng lớn, đặc biệt các vaccine thường xuyên khan hiếm.

Một lợi thế khác của công ty này là cung cấp dịch vụ tiêm chủng theo yêu cầu; tiêm chủng trọn gói dành cho trẻ em, trẻ tiền học đường, tuổi vị thành niên và thanh niên, người trưởng thành, phụ nữ chuẩn bị trước mang thai; dịch vụ tiêm chủng lưu động đối với các nhóm cơ quan, doanh nghiệp. Các trung tâm tiêm chủng VNVC thường đặt tại các trung tâm thương mại, chung cư, nơi diện tích sàn lớn và tập trung đông đúc cư dân sinh sống. VNVC cũng nằm trong hệ sinh thái y tế của đại gia Ngô Chí Dũng để cung cấp các dịch vụ chéo, đem lại nhiều tiện ích cho khách hàng.

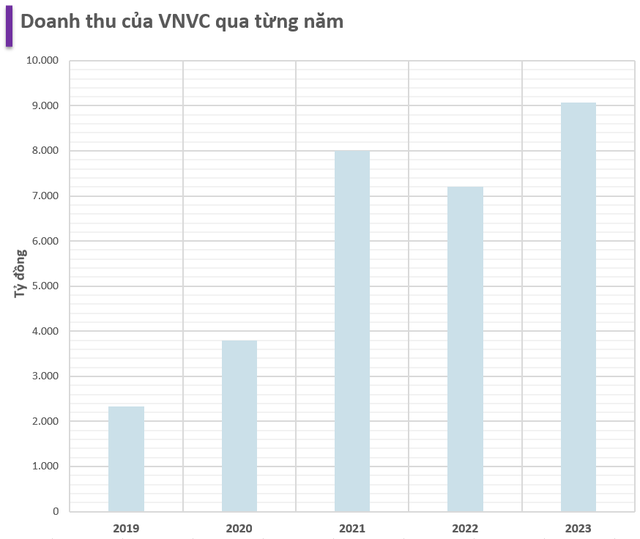

Về tình hình kinnh doanh năm 2023, doanh thu của chuỗi tiêm chủng này tăng 26% so với năm trước lên mức gần 9.200 tỷ đồng.

Còn FPT Retail - công ty mẹ của Long Châu đề ra chiến lược mở trung tâm vaccine ngay cạnh nhà thuốc Long Châu. Đây là một lợi thế lớn của hãng này khi tận dụng 16 triệu khách hàng và mạng lưới nhà thuốc trên toàn quốc, Long Châu có thể bán chéo dịch vụ.

Trong khi các chuỗi vaccine chủ yếu cung cấp dịch vụ cho mẹ và bé, Long Châu có thể sẽ có lượng khách hàng lớn hơn nhờ tận dụng nguồn khách hàng hiện có từ nhà thuốc. Khách hàng hiện tại của Long Châu là những người trưởng thành mắc bệnh mãn tính, hệ thống miễn dịch bị suy giảm. Do đó, những khách hàng này được khuyến khích tiêm chủng ngừa các bệnh có thể phòng ngừa được, chẳng hạn như bệnh viêm phổi và cúm để các bệnh này không làm suy giảm hệ thống miễn dịch của bệnh nhân.

Trong cuộc họp ĐHCĐ 2024, ban lãnh đạo FPT Retail chia sẻ doanh thu thực thu của một trung tâm tiêm chủng đến nay khoảng 2,5 tỷ đồng và doanh thu thực tiêm khoảng 1,5 tỷ đồng/tháng. Con số này cao hơn nhiều so với doanh thu trung bình của một cửa hàng Long Châu (1,1 tỷ đồng). Vì vậy, VCBS cũng ước tính doanh thu 2024 từ chuỗi tiêm chủng này là 3.600 tỷ.

Một trung tâm tiêm chủng của Long Châu.

Nhi Đồng 315 ra đời vào tháng 06/2019 và chủ yếu hướng đến đối tượng trẻ em, do CTCP Y tế Chấn Văn chủ quản.

Nhi Đồng 315 đã tận dụng xuất phát điểm là hoạt động khám chữa bệnh, xét nghiệm, tư vấn dinh dưỡng cho trẻ em tại các hệ thống phòng khám để mở rộng và phát triển hoạt động tiêm chủng. Tuy nhiên, điều này sẽ tạo ra những hạn chế về diện tích mặt bằng của các điểm tiêm chủng.

CTCP Y tế Chấn Văn thành lập vào tháng 03/2019; ngành nghề kinh doanh chính là hoạt động của phòng khám đa khoa, phòng khám chuyên khoa nhi, phòng khám chuyên khoa sản, phòng khám chuyên khoa da liễu, phòng khám nội khoa (trừ lưu trú bệnh nhân).

Bên cạnh hệ thống tiêm chủng Nhi Đồng 315, Y tế Chấn Văn còn là chủ quản hệ thống phòng khám Nhi đồng 315, phòng khám Phụ sản 315, hệ thống phòng khám Mắt 315, hệ thống phòng khám Lão khoa 315. Hệ sinh thái này sẽ gia tăng rất nhiều cho sức cạnh tranh của Nhi Đồng 315.

Một cơ sở của Nhi Đồng 325.

THỊ TRƯỜNG TIÊM CHỦNG 2 TỶ ĐÔ

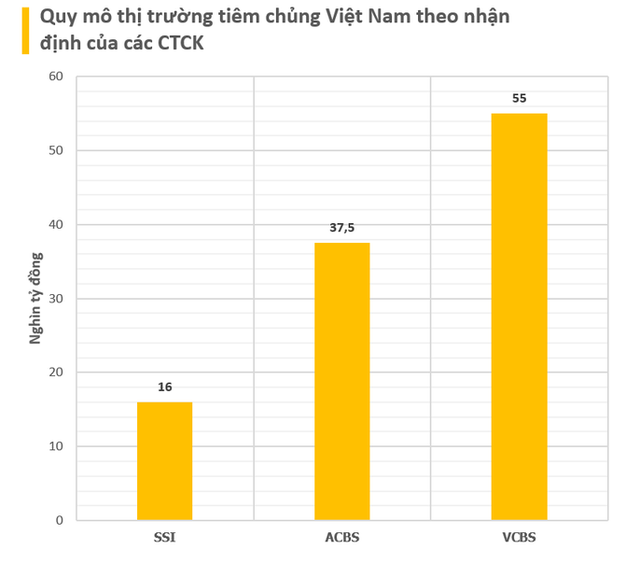

Trong một báo cáo mới đây của SSI Research, quy mô thị trường vaccine năm 2023 tại Việt Nam đạt 16.000 tỷ đồng - tăng 14% so với cùng kỳ năm trước.

Trong đó Chương trình Tiêm chủng mở rộng (TCMR, chương trình tiêm chủng miễn phí do Chính phủ cung cấp) đã đóng góp 900 tỷ đồng (ước tính dựa trên ngân sách được Bộ Y tế phân bổ cho giai đoạn 2021-2025). Trong khi tỷ lệ tiêm chủng cho các bệnh trong chương trình TMCR đạt 93-97% vào năm 2017 (dữ liệu của WHO), thì các bệnh chưa được đưa vào chương trình TCMR vẫn có tỷ lệ tiêm chủng thấp (dưới 5%).

Tuy nhiên đây có lẽ mới là con số thể hiện quy mô của các vắc xin trong diện Tiêm chủng bắt buộc.

Theo VCBS, thị trường vaccine Việt Nam được chia làm 2 phần lớn là tiêm chủng bắt buộc (trẻ em, phụ nữ mang thai) và tiêm chủng dịch vụ. Theo ước tính sơ bộ, quy mô thị trường này đến cuối 2023 khoảng 55.000 tỷ đồng (~2,2 tỷ USD). Với tỷ lệ sinh hàng năm tại Việt Nam ở mức 1,5 triệu trẻ em, VCBS ước tính quy mô của mảng tiêm chủng khoảng 15.000 tỷ đồng. Còn tiêm chủng dịch vụ (những vaccine không bắt buộc) có quy mô lên tới 40.000 tỷ đồng.

Còn theo ACBS, nếu giả định sơ lược rằng một người trưởng thành có thể cần tiêm thêm ít nhất 3 loại vaccine tùy chọn (giả định đã hoàn tất tiêm 10 loại vắc xin bắt buộc), với giá 250.000 đồng/mũi, và mục tiêu đạt tỷ lệ bao phủ 50% dân số cả nước (khoảng 50 triệu người). Theo đó quy mô thị trường trong giả định này là 37.500 tỷ đồng (~1,5 tỷ USD). Con số này có thể cao hơn bởi các trung tâm tiêm chủng tư nhân còn có thể chia sẻ thị trường vắc xin bắt buộc.

Với quy mô này, doanh thu của các chuỗi tiêm chủng vaccine hiện đại mới chỉ chiếm một tỷ lệ rất nhỏ trong miếng bánh toàn thị trường.

SSI Research cho rằng nhu cầu vắc xin có thể duy trì trưởng ổn định trong những năm tới nhờ nhu cầu gia tăng đối với các chủng loại vaccine chính như vaccine ngừa HPV, vaccine phế cầu khuẩn và vắc xin ngừa cúm (chiếm 33%, 22% và 10% trong tổng thị trường vaccine tại Việt Nam). Điều này nguyên nhân là do tỷ lệ tiêm chủng thấp ở Việt Nam (dưới 5%), vì các loại vắc xin này chưa được đưa vào chương trình TMCR (chương trình tiêm chủng miễn phí do Chính phủ cung cấp).

Vì vậy, SSI Research cho rằng trung tâm tiêm chủng tư nhân sẽ có cơ hội phát triển cùng với sự gia tăng nhu cầu tiêm chủng (tăng trưởng 10-15% trong vài năm tới) và xu hướng lựa chọn dịch vụ tiêm chủng tư nhân thay vì tiêm chủng tại cơ sở công lập.

Đồng quan điểm, ACBS cũng cho rằng việc khai thác thị trường các loại vắc xin quan trọng khác như cúm, thủy đậu, bệnh dại, rotavirus... có thể là một cơ hội tăng trưởng khác cho các trung tâm tiêm chủng tư nhân. Điều này đến từ nhận thức về chăm sóc sức khỏe ngày càng tăng và dân số tăng với khoảng 1 triệu trẻ em sinh ra mỗi năm.

NHỮNG RỦI RO

Yếu tố sống còn để có thể mở rộng chuỗi là vốn. Theo đánh giá của CTCK, với chi phí vay thấp hơn, Long Châu có thể đẩy nhanh tốc độ mở mới các trung tâm vaccine. FPT Retail cũng có kế hoạch huy động vốn để mở rộng quy mô hoạt động kinh doanh vaccine. Công ty đặt kế hoạch tăng 10% vốn cổ phần của Long Châu thông qua phương thức phát hành riêng lẻ vào cuối năm 2024.

Trong khi đó, Nhi đồng 315 đã được nhiều đơn vị rót vốn. Vào tháng 4/2023, Nhi Đồng 315 được quỹ đầu tư chính phủ Singapore (GIC) quyết định rót 30 triệu USD trong vòng gọi vốn Series B. Trước đó, Nhi Đồng 315 từng 2 lần nhận vốn từ các đơn vị như: BDA Capital Partners, TVS, Nisaetus và Samsara Holdings, Tremont Capital Ventures International, một tập đoàn chăm sóc sức khỏe giấu tên của Nhật Bản và các nhà đầu tư cá nhân.

Quan trọng hơn nữa, đây là sân chơi y tế, một phòng tiêm chủng để có thể đi vào hoạt động đòi hỏi những tiêu chuẩn khắt khe từ cơ quan quản lý.

SSI Research cho rằng rủi ro đầu tiên là xử lý sốc phản vệ sau tiêm chủng, đây là việc rất phức tạp và cần có chuyên môn. Trong trường hợp này, các bệnh viện tuyến đầu có thể xử lý sốc phản vệ, trong khi các trung tâm/trạm y tế tiêm chủng công và tư thiếu chuyên môn và cơ sở vật chất để xử lý các trường hợp này.

Thứ hai, vaccine phải được bảo quản ở nhiệt độ đúng chuẩn. Việt Nam thường xuyên phải đối mặt với tình trạng mất điện, ảnh hưởng đến chất lượng vắc xin, thậm chí có trường hợp dẫn đến sốc phản vệ sau tiêm chủng.

Thứ ba là Bộ Y tế đặt mục tiêu tăng cường tỷ lệ tiêm chủng trong dài hạn. Do đó, Chương trình Tiêm chủng Mở rộng có thể mở rộng phạm vi tiêm chủng với nhiều loại vắc xin hơn và các nhà cung cấp dịch vụ tiêm chủng tư nhân có thể mất thị phần. Tuy nhiên, điều đó còn phụ thuộc vào việc các công ty Việt Nam có sản xuất được loại vaccine đó hay không do gánh nặng tài chính đối với ngân sách Nhà nước vẫn là một mối bận tâm.

CÙNG CHUYÊN MỤC

Vikki thu hút trải nghiệm số khác biệt tại Flavor x HOZO Festival 2024

19:30 , 14/12/2024