Cổ phiếu ngành địa ốc, bao giờ “thăng”?

Thị trường bất động sản đang phục hồi khá tốt, nhưng vì sao cổ phiếu của nhóm ngành này vẫn chưa thực sự hấp dẫn các nhà đầu tư?

Công ty chứng khoán VCSC cho rằng, thị trường bất động sản Việt Nam đang trong trạng thái tăng trưởng mạnh mẽ sau thời gian ảm đạm hơn 4 năm qua. Sự tăng trưởng trên diện rộng với lượng hàng tồn kho giảm, khối lượng giao dịch tăng vọt trong tất cả cả các phân khúc. Nhiều đợt mở bán có tỷ lệ hấp thu kỷ lục.

Báo cáo tài chính quý III của hầu hết các doanh nghiệp hoạt động trong lĩnh vực bất động sản đều cho thấy doanh thu và lợi nhuận tăng trưởng vượt bậc, trong đó nhiều trường hợp tăng đột biến như HQC với lũy kế 9 tháng đạt 912 tỷ doanh thu, tăng 78 lần so với mức 11,7 tỷ đồng cùng kỳ, lợi nhuận sau thuế 101 tỷ đồng, gấp hơn 100 lần so với cùng kỳ năm 2014. CTCP Đầu tư Phát triển Xây dựng DIG cũng công bố lợi nhuận tăng trưởng mạnh so với cùng kỳ, lũy kế 9 tháng đầu năm đạt 37,1 tỷ đồng lợi nhuận sau thuế

ITA cũng vừa công bố KQKD quý III với biên lợi nhuận tăng vọt, lũy kế 9 tháng đầu năm, ITA đạt 783,98 tỷ đồng doanh thu, gấp đôi cùng kỳ. Lãi ròng đạt 175,4 tỷ đồng, tăng hơn 76%. Ngoài ra là một số DN ngành BĐS khác cũng báo cáo KQKD sau 9 tháng rất khả quan như BCI, FLC , KDH, DLG, NTL…

Trái với sự phục hồi của thị trường BĐS trong thời gian qua, giá cổ phiếu của các DN BĐS trên sàn HOSE vẫn đang giậm chân tại chỗ. Tính từ đầu năm, chỉ có số ít cổ phiếu BĐS tăng giá như DXG với mức tăng 35%, KDH 7.4%, HDC 2%, còn lại đa phần là đứng và giảm giá so với từ đầu năm. Vì sao các DN liên tục công bố cải thiện về thu nhập nhưng cổ phiếu vẫn chưa thực sự hấp dẫn nhà đầu tư ?

Rủi ro thanh khoản kém

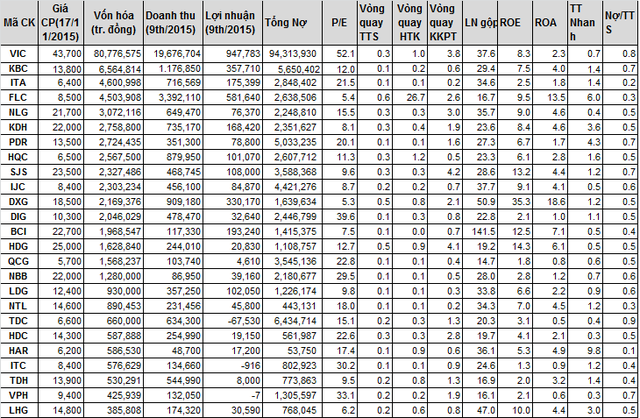

Thống kê 25 DN có vốn hoá lớn nhất trên sàn HOSE đang có số nợ vay rất lớn quân lên đến 6,000 tỷ đồng, nếu loại trừ VIC thì con số bình quân cũng lên đến 2,340 tỷ đông. Tỷ lệ vốn vay trên tổng tài sản hơn 50%, cao hơn so với mức bình quân của toàn thị trường là 30%, và rất nhiều doanh nghiệp sử dụng mức vốn vay vượt qua vốn chủ sở hữu. Việc sử dụng vốn vay lớn của các DN BDS là bình thường nếu như lãi suất trên thị trường ở mức thấp, thậm chí tạo ra lợi nhuận cao nếu công ty đang đầu tư vào những dự án tốt, triển vọng thu hồi vốn nhanh. Tuy nhiên, nếu ngược lại sẽ tạo nên gánh nặng rất lớn.

Theo kết quả thống kê, VPH và QCG hiện là 2 doanh nghiệp có hiện tượng nợ vay lớn, vòng quay hàng tồn kho và nợ phải thu chậm, đồng thời là lợi nhuận gộp thấp nhất với mức lần lượt 14.7 và 16.1%. Khả năng thanh toán nhanh thấp nhất và VPH và HDC lần lượt là 0.26 và 0.33 lần. Nợ/vốn chủ sở hữu nhiều nhất là DTC gấp 6 lần

Một vị giám đốc đầu tư doanh nghiệp BĐS cho rằng, sự kết hợp của “bộ tứ” nợ cao, vòng quay hàng tồn kho và khoản phải thu chậm, lợi nhuận gộp thấp làm cho triển vọng tăng trưởng của doanh nghiệp BĐS bị thử thách.

Theo vị này, vòng quay hàng tồn kho chậm thông thường dẫn đến dòng tiền” kẹt”. Tuy nhiên cũng không thể đánh giá chung chung được vì nhiều khi doanh nghiệp mua được đất giá rẻ từ trước đây hàng chục năm, mặc dù chậm triển khai nhưng vẫn mang lại lợi nhuận do khu đất đó nằm ở vị trí tốt, tăng giá nhanh. Do đó, để đánh được khả năng tạo ra tiền của doanh nghiệp thì cần phải xem hàng tồn kết hợp với yếu tố biên lợi nhuận gộp của doanh nghiệp đó .

Điệp khúc tăng vốn

Quan sát dòng tiền của các doanh nghiệp BĐS hiện nay dễ dàng nhận thấy 1 đặc điểm rõ nét, đó chính là dòng tiền yếu từ hoạt động sản xuất kinh doanh, tiền tạo ra từ hoạt động kinh doanh không đủ để đầu tư vào các dự án mới. Do đó, để giải phóng hàng tồn kho DN buộc phải tiếp tục huy động từ đi vay và phát hành cổ phiếu tăng vốn.

Rõ ràng, với việc một doanh nghiệp đã có tỷ lệ nợ vay cao, khả năng thanh toán thấp thì việc phát hành thêm là khả dĩ nhất. Đây có thể là yếu tố gây khiến nhà đầu tư dè chừng góp phần làm giảm sức hút của nhóm cổ phiếu BĐS.

Tính từ đầu năm, nhiều DN niêm yết đã tiến hành nhiều đợt phát hành tăng vốn làm giảm giá cổ phiếu trong đó phải kể đến những cái tên như FLC, HQC, ITA, PDR, KDH…Tới đây một số DN khác cũng đang có kế hoạch tăng vốn như DXG lênkế hoạch tăng vốnlên 2.345 tỷ đồng, BCI tăng vốn lên 1.200 tỷ đồng và một số DN khác như LDG cũng đang lên kế hoạch tăng vốn trong thời gian tới.

Với việc P/E bình quân của 25 công ty BĐS vốn hoá lớn nhất HOSE hiện nay ở mức 17.8 lần, cao hơn bình quân toàn thị trường là 12.5 lần thì đối với nhà đầu tư cá nhân là không hấp dẫn đối với các cổ phiếu liên tục tăng vốn.

Ông Bùi Nguyên Khoa, Trưởng nhóm Phân tích thị trường – CTCK BIDV cho rằng, hoạt động tăng vốn là hoạt động chính đáng và cũng là một trong những mục tiêu quan trọng khi doanh nghiệp niêm yết trên thị trường chứng khoán. Tuy nhiên việc tăng vốn quá nhanh, ồ ạt và quy mô cực kỳ lớn kéo theo hệ quả là các doanh nghiệp đã sử dụng vốn không hiệu quả gây thiệt hại cho nhà đầu tư và cả thị trường.

Không phải ai cũng thắng

Bên cạnh những con số tích cực về lượng giao dịch tăng và tồn kho giảm, báo cáo của Savills đồng thời cho thấy sức hấp thụ của thị trường có dấu hiệu giảm.

Tại thị trường Tp.HCM tỷ lệ hấp thụ giảm quý thứ 3 liên tục kể từ mức đỉnh QIV/2014 với mức giảm gần 4% và giảm 2% so với từ quý III/2014. Từ nửa cuối năm 2015 đến năm 2017, thị trường bất động sản TP.HCM sẽ đón nhận thêm khoảng 59.200 căn hộ mới đến từ 90 dự án.

Tương tự, đối với thị trường Hà Nội, tỷ lệ hấp thụ cũng cho thấy mức giảm đáng lo ngại, tỷ lệ hấp thụ đang ở mức thấp nhất sau 5 năm kể từ 2011 với mức 55%, giảm gần 6% so với cùng kỳ. Đến cuối năm 2015, 12 dự án với khoảng 3.900 căn hộ dự kiến sẽ được mở bán. Trong năm 2016, sẽ có khoảng 24.000 căn hộ từ 43 dự án trên khắp 15 quận huyện Hà Nội.

VCSC đánh giá, sự cạnh tranh sẽ gay gắt hơn trong thời gian tới và trong dài hạn (từ 3 năm trở lên), những công ty chiến thắng được dự báo sẽ là các đơn vị sở hữu quỹ đất lớn, được hưởng lợi nhiều nhất từ quy hoạch phát triển đô thị tổng thể, cũng như các doanh nghiệp có tiềm lực có thể tận dụng được cơ hội lớn trong dài hạn của phân khúc nhà ở giá phải chăng.

Do đó, mặc dù dư địa tăng trưởng rất lớn nhưng rõ ràng không phải ai cũng tận dụng được. Cơ hội sẽ cao hơn đối với các tên tuổi có uy tín, quỹ đất đẹp, nền tảng tài chính mạnh và điều quan trọng không kém để cổ phiếu tăng giá chính là P/E không quá cao và ít bị pha loãng.

Người đồng hành