Thị trường fintech sẽ đạt gần 9 tỷ USD năm 2020: Ngân hàng buộc phải thức tỉnh

Sự xuất hiện của các nền tảng số và ứng dụng như Grab, Uber, AbnB, Go Viet đã thay đổi cách mua sắm, di chuyển và sử dụng dịch vụ của người tiêu dùng.

Tại phiên thảo luận "Xu hướng công nghệ: Fintech tại Việt Nam" tại diễn đàn Vietnam Venture Summit, đại diện Ngân hàng Nhà nước ông Nghiêm Thanh Sơn, Phó Vụ trưởng Vụ thanh toán NHNN đã lắng nghe ý kiến đóng góp của các quỹ đầu tư và thành viên thị trường mong muốn phát triển thị trường fintech tại Việt Nam.

Phiên thảo luận có sự tham gia của ông Benjamin Yu, Giám đốc Line Venture (người điều phối), các diễn giả ngoài ông Nghiêm Thanh Sơn còn có bà Đặng Tuyết Dung, Giám đốc quốc gia Visa phụ trách khu vực Việt Nam, Lào, ông Kelvin Teo, đồng sang lập Funding Societies (đứng sau là Softbank Ventures, đã tài trợ nửa tỷ USD cho các doanh nghiệp và quỹ đang quan tâm đến thị trường Việt Nam), ông Nguyễn An Nguyên, CEO Trusting Social, người đã có nhiều năm kinh nghiệm làm việc trong khối bán lẻ của ngân hàng Barclays.

Fintech là lĩnh vực có nhiều khía cạnh khác nhau như ví điện tử, cổng thanh toán, cho vay ngang hàng, xác thực khách hàng bằng phương thức điện tử eKYC. Theo số liệu thống kê, tổng đầu tư vào fintech khu vực trong năm 2018 đạt 16 tỷ USD, gấp đôi năm 2017, tính riêng tại Việt Nam cuối năm 2017 đã có 4,4 tỷ USD rót vào lĩnh vực này và dự kiến sẽ tăng lên gấp đôi vào năm 2020. Các diễn giả đều cho rằng đây là thời điểm chín muồi để các start up phát triển fintech tại Việt Nam.

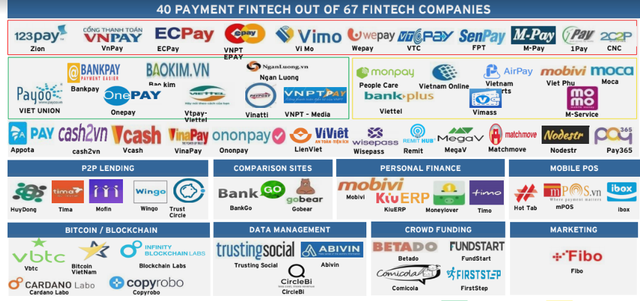

67 Fintech đang hoạt động tại Việt Nam

Công nghệ thay đổi, xu hướng người dùng thay đổi

Theo bà Đặng Tuyết Dung, sự xuất hiện của các ứng dụng nền tảng số như Grab, Uber, AbnB, Go Viet... đã thay đổi cách mua sắm, di chuyển và sử dụng dịch vụ của người tiêu dùng. Điều này đã kéo theo sự phát triển của các doanh nghiệp fintech tạo ra nền tảng cổng thanh toán trên mobile. "Chúng ta thấy đó là một vòng khép kín và đó không phải là một xu hướng bất thường tại riêng VN, các ngân hàng buộc phải thức tỉnh và hành động nhanh hơn để bắt kịp với xu hướng và nhu cầu khách hàng. Chúng ta phải mở rộng vòng tạo thành một nền tảng mở, công nghệ mới tạo nên sự đột phá cho thị trường thanh toán", giám đốc Visa khu vực phát biểu.

Trên toàn thế giới hiện có 16 tỷ thẻ khác nhau, các công nghệ như AI (trí tuệ nhận tạo), IoT (internet vạn vật), machine learning khiến thế giới có 20 tỷ phương tiện thanh toán khác nhau. Sự phát triển của công nghệ ứng dụng mới đã khiến hành vi sử dụng của khách hàng thay đổi và tác động mạnh đến thanh toán điện tử.

Ông Nguyễn An Nguyên, CEO Trusting Social nhận định nếu nhìn vào thị trường fintech tại Đông Nam Á đang ở giai đoạn đột phá và phát triển mạnh mẽ liên quan đến tiếp cận tài chính và cho vay người dùng, Việt Nam đang có môi trường thuận lợi để phát triển. Chính phủ tại các quốc gia Đông Nam Á như Việt Nam rất cởi mở chào đón nhà đầu tư và đây là thời điểm hoàn hảo để khởi nghiệp lĩnh vực fintech. Theo ông Nguyên, Việt Nam có tiềm năng fintech vì có dân số trẻ hơn so với các quốc gia khác, trình độ dân trí cao và khả năng sử dụng cũng như ứng dụng công nghệ tốt. "Nếu chúng ta nhìn vào sự phát triển của các siêu ứng dụng như Grab, Go Pay, tôi nghĩ rằng đã có sự thay đổi mối quan hệ giữa bên cho vay (ngân hàng và các thể chế tài chính) và khách hàng, bên được lời đương nhiên là người tiêu dùng".

Trong quá khứ tiếp cận tài chính rất khó khăn tại Đông Nam Á. Một con số thống kê cho thấy có 3 tỷ người trên toàn thế giới chưa được đáp ứng nguồn vốn để làm kinh tế, trong đó có 2 tỷ người có khả năng cho vay nhưng họ không tiếp cận được với ngân hàng và với xu hướng số hóa các ngân hàng hay doanh nghiệp fintech có thể biết được nhiều thông tin về khách hàng. Họ có thể giải được bài toán nhu cầu khách hàng trước đây không có lịch sử tín dụng tốt hay chưa có lịch sử vay thế chấp và bị liệt vào hạng rủi ro bằng cách xây dựng cơ sở dữ liệu đánh giá rủi ro để các NH cho vay đối tượng khách hàng này.

NHNN sắp có khuôn khổ pháp lý cho fintech

Theo ông Nguyễn An Nguyên, CEO Trusting Social, hệ sinh thái fintech tại Việt Nam khá thú vị. Việt Nam có môi trường năng động và linh hoạt, nhưng lại yếu ở cơ sở hạ tầng. Với kinh nghiệm nhiều năm làm việc tại nước ngoài ông Nguyên nhận thấy rằng các nước trong khu vực có hệ thống xác thực khách hàng bằng phương thức điện tử (eKYC) rất phát triển, thanh toán liên ngân hàng có phí gần như bằng 0 và điều đó là chất xúc tác cần thiết để fintech bùng nổ.

Đối với hệ sinh thái cho vay, các quy định tại Việt Nam cũng chặt chẽ hơn các nước. Indonesia đã cấp phép cho hơn 200 hình thức cho vay ngang hàng còn VN đang tụt lại phía sau. Hầu hết các diễn giả kỳ vọng NHNN sẽ sớm đưa ra khuôn khổ pháp lý cho fintech để làm thay đổi hoàn toàn bộ mặt thị trường thanh toán và cho vay, hỗ trợ cho người tiêu dùng, những người dân ở khu vực vùng sâu vùng xa chưa tiếp cận được nguồn vốn với chi phí thấp.

Ở góc độ cơ quan quản lý nhà nước, ông Nghiêm Thanh Sơn Phó Vụ trưởng Vụ thanh toán NHNN cho biết xu hướng mới là e-payment và Việt Nam đã cấp phép cho 30 đơn vị cung cấp dịch vụ thanh toán trung gian PSP, và vẫn còn nhiều đơn vị khác tiến hành đăng ký. Dự kiến tại Việt Nam sẽ có gần 100 doanh nghiệp fintech và NHNN đang chuẩn bị khuôn khổ pháp lý cho các doanh nghiệp này.

"Tháng trước NHNN đã cử phái đoàn với nhiều bên tham gia đến từ các bộ ngành liên quan như Bộ Tài chính, bộ KHĐT và Bộ Công An thực hiện cuộc khảo sát tại Hà Nội và TP.HCM, chúng tôi báo cáo lên Thủ tướng để có thể thúc đẩy cho vay ngang hàng. Hiện tại chúng tôi đang sửa đổi văn bản pháp luật liên quan đến eKYC. Sớm thôi trong thời gian gần nhất hoạt động cho vay ngang hàng có thể hoạt động hiệu quả", đại diện NHNN chia sẻ. Đề xuất này được trình Thủ tướng vào tháng trước vào hi vọng sớm đc thông qua để có thể triển khai.

VN nhìn nhận vại trò của mình và cố gắng xây dựng khuôn khổ quản lý sandbox để đưa ra giải pháp mới cho fintech, kiểm nghiệm trong một môi trường có kiểm soát.

Theo ông Kelvin Teo, đồng sáng lập Funding Societies, Việt Nam là thị trường khó nhất về mặt pháp lý mà quỹ tiếp cận trong khu vực Đông Nam Á nhưng quỹ vẫn có mặt tại đây vì nhìn thấy cơ hội tiềm năng tại thị trường này. Tuy nhiên vẫn cần phải chú ý khi phát triển fintech khi nhìn sang bài học tại Trung Quốc khi fintech phát triển quá nóng không kiểm soát được. Quỹ cho rằng Việt Nam khi mở rộng cần phải cân nhắc có kiểm soát được hay không thay vì theo đuổi các con số.