Thị trường thức ăn chăn nuôi: Doanh nghiệp ngoại chiếm trọn top đầu

Mặc dù ngành thức ăn chăn nuôi không bị ảnh hưởng nặng nề như một số ngành khác do tác động của đại dịch, nhưng vẫn chịu tác động trên cả khía cạnh cung và cầu.

Theo báo cáo 10 doanh nghiệp thức ăn chăn nuôi (TACN) uy tín của Vietnam Report cho thấy, đứng ở top 5 đều là các doanh nghiệp có vốn đầu tư nước ngoài (FDI).

Đứng đầu trong danh sách là là Công ty cổ phần Chăn nuôi C.P. Việt Nam (Thái Lan), Công ty TNHH Cargill Việt Nam (Mỹ), Công ty TNHH CJ Vina Agri (Hàn Quốc), Công ty TNHH Japfa Comfeed Việt Nam (Indonesia), Công ty TNHH De Heus (Hà Lan).

Xu hướng mua bán sáp nhập tăng bất chấp COVID

Trong bối cảnh đại dịch COVID-19 diễn biến phức tạp gây ảnh hưởng tới nền sản xuất của nhiều nước trên thế giới, nhiều doanh nghiệp trong nước đang loay hoay thoát khỏi khủng hoảng nguyên liệu, duy trì sản xuất thì một số doanh nghiệp nước ngoài vẫn tiếp tục xây dựng thêm nhà máy để tăng sản lượng.

Các hoạt động mua bán và sáp nhập, quan hệ hợp tác của các công ty trong và ngoài nước được thúc đẩy bởi nhu cầu vẫn diễn ra mạnh mẽ, và điều này không hề chậm lại trong thời kỳ đại dịch.

Điển hình như thương vụ Tập đoàn De Heus đến từ Hà Lan mua 14 nhà máy thức ăn chăn nuôi từ Masan. Sau khi hoàn tất thương vụ mua lại mảng thức ăn chăn nuôi MNS Feed của Masan, De Heus trở thành doanh nghiệp sản xuất thức ăn chăn nuôi lớn nhất Việt Nam với 22 nhà máy. Việt Nam là "sân nhà" của De Heus tại khu vực châu Á.

Một số "gã khổng lồ" đang ngự trị có thể kể đến là Tập đoàn C.P (Thái Lan). Năm 1993, công ty này đã xây dựng nhà máy sản xuất thức ăn chăn nuôi đầu tiên tại Việt Nam. Đến nay C.P đã trở thành doanh nghiệp chiếm thị phần lớn nhất, dẫn đầu thị trường thức ăn chăn nuôi Việt Nam với 9 nhà máy trên toàn quốc. Sau đợt sụt giảm năm 2017, kết quả kinh doanh của doanh nghiệp này tiếp tục tăng trưởng. Năm 2020, doanh thu đạt 80,912 tỷ đồng, tăng 25.1% và lợi nhuận sau thuế đạt 18,896 tỷ đồng, tăng gấp 3 lần so với năm 2019, chủ yếu đến từ việc giảm giá vốn hàng bán, tỷ suất lợi nhuận gộp tăng từ 19.0% năm 2019 lên gần 34.7% trong năm 2020.

Một doanh nghiệp ngoại khác là Cargill – một trong những tập đoàn nông nghiệp hàng đầu của Mỹ, gia nhập thị trường Việt Nam vào năm 1995, đến nay, Cargill đã có 11 nhà máy sản xuất thức ăn chăn nuôi. Kết quả kinh doanh cảu Cargill hồi phục vào năm 2020, sau 3 năm sụt giảm liên tiếp nhờ cải thiện doanh số bán hàng. Doanh thu Cargill năm 2020 đạt 17,168 tỷ đồng, tăng 38.5%, lợi nhuận sau thuế đạt 939 tỷ đồng, tăng 46.0% so với năm 2019.

Bên cạnh đó, Japfa - một doanh nghiệp ngoại, ra đời từ đầu thập kỷ 70 tại Indonesia, tập đoàn này đầu tư vào Việt Nam bằng hình thức liên doanh với Tổng Công ty Chăn nuôi Việt Nam, đến năm 1999 Japfa đổi tên thành Công ty TNHH Japfa Comfeed Việt Nam với 100% vốn đầu tư nước ngoài. Năm 2020, doanh thu Japfa đạt 13,800 tỷ đồng, tăng 33.2% so với năm 2019. Lợi nhuận sau thuế bật tăng gấp 3.4 lần năm 2019, đạt 1,964 tỷ đồng.

Tiếp theo phải kể đến là De Heus - một tập đoàn gia đình kinh doanh thức ăn chăn nuôi thuộc sở hữu của gia đình De Heus tại Hà Lan, và gia nhập thị trường Việt Nam vào cuối năm 2008. De Heus hiện có 9 nhà máy và hệ thống các kho trung chuyển hoạt động trên khắp cả nước. Doanh thu năm 2020 đạt 12,763 tỷ đồng, tăng 3.4%, lợi nhuận sau thuế đạt 952 tỷ đồng, tăng 33.1% so với năm 2019.

Ngoài ra, thị trường này còn có sự góp mặt của các công ty liên doanh khác. Proconco, công ty liên doanh sản xuất thức ăn chăn nuôi đầu tiên giữa Pháp và Việt Nam được thành lập từ năm 1991. Thương hiệu thức ăn chăn nuôi cao cấp và lâu đời nhất tại Việt Nam mà Proconco đang sở hữu là “con cò”. Hiện Proconco có 7 nhà máy hiện đại, quy trình sản xuất khép kín mạng lưới hơn 1,000 nhà phân phối. Doanh thu Proconco có sự sụt giảm dần từ năm 2016, doanh thu năm 2020 đạt 2,872 tỷ đồng, giảm 4.7%, lợi nhuận sau thuế đạt 699 tỷ đồng, giảm 27.6% so với năm trước.

Mavin Austfeed là công ty liên doanh giữa Việt Nam và Australia, thành lập năm 2004. Hiện tại, Mavin đang sở hữu 5 nhà máy chế biến thức ăn chăn nuôi hiện đại với công suất thiết kế 1.2 triệu tấn mỗi năm. Năm 2020, doanh thu của Mavin đạt thấp nhất trong 5 năm gần đây, 1,680 tỷ đồng, giảm 32.7%, lợi nhuận sau thuế đạt 119 tỷ đồng, giảm 29.2% so với năm trước.

Doanh nghiệp nội "lép vế"

Kết quả khảo sát của năm trước chỉ ra cạnh tranh thị phần giữa các doanh nghiệp là yếu tố ảnh hưởng nhất đến tình hình hoạt động của doanh nghiệp TACN trong thời kỳ bình thường tiếp theo.

Nhưng trong khảo sát của Vietnam Report được thực hiện vào tháng 11 năm nay, yếu tố diễn biến dịch bệnh, khí hậu; biến động giá nguyên vật liệu đầu vào; khả năng hồi phục của nền kinh tế là ba yếu tố ảnh hướng nhất; tiếp sau đó mới là yếu tố cạnh tranh thị phần.

Không chỉ đại dịch COVID-19, dịch tả lợn Châu Phi cũng là mối đe dọa tiềm tàng khiến các cơ quan chính phủ, người chăn nuôi lợn và tất cả các bên liên quan trong ngành lo ngại trong năm 2022.

Mặc dù ngành thức ăn chăn nuôi không bị ảnh hưởng nặng nề như một số ngành khác do tác động của đại dịch, nhưng vẫn chịu tác động trên cả khía cạnh cung và cầu.

Trước tác động của dịch bệnh đã ảnh hưởng đến nhu cầu tiêu thụ thực phẩm tại các bếp ăn công nghiệp, hay trường học, nhà hàng, khách sạn giảm cũng làm cho giá đầu ra của sản phẩm chăn nuôi giảm tương đối sâu, không chỉ gây thiệt hại nặng nề cho người chăn nuôi, mà còn khiến những đại lý kinh doanh thức ăn gia súc, doanh nghiệp sản xuất thức ăn gặp nhiều khó khăn.

Ở phía đầu vào, cũng do ảnh hưởng của dịch COVID-19, nhiều doanh nghiệp sản xuất TACN rơi vào tình trạng thiếu nguyên liệu bởi ngành vận tải biển và đường bộ gặp khó khăn ở khâu kiểm soát dịch bệnh khắt khe tại các nước xuất khẩu, chi phí vận chuyển tăng tương đối nhiều dẫn đến chi phí nguyên liệu TACN tăng từ 20%-30%, làm giá thành TACN cũng tăng theo đó.

Tại Việt Nam chi phí thức ăn chiếm khoảng từ 80-85% giá thành chăn nuôi, trong khi nguồn cung thức ăn chăn nuôi lại phụ thuộc phần lớn từ nhập khẩu, lên đến 70-80% với các mặt hàng ngô, lúa mì, đậu tương.

Tuy chịu tác động của đại dịch COVID-19 nhưng trong 10 tháng năm 2021 kim ngạch nhập khẩu thức ăn chăn nuôi và nguyên liệu vẫn tiếp tục gia tăng và đã đạt gần 4,14 tỷ USD, tăng 29% so với cùng kỳ năm 2020.

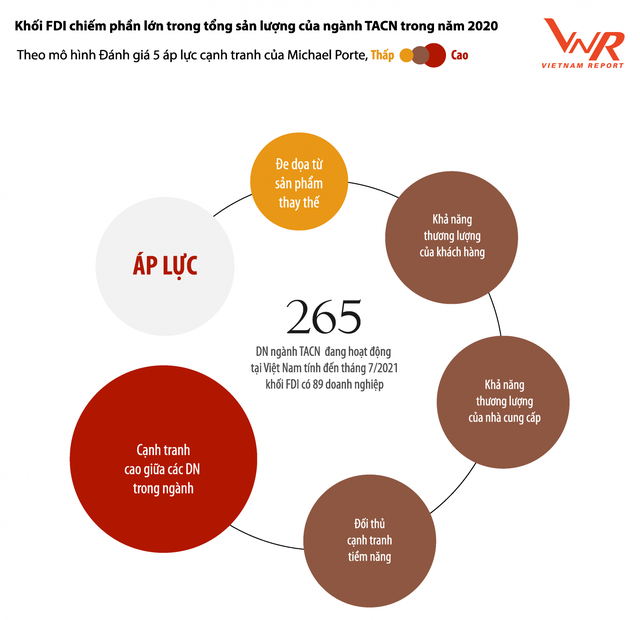

Đánh giá sự cạnh tranh trong ngành TACN theo mô hình 5 áp lực cạnh tranh của Michael Porter cho thấy áp lực cạnh tranh giữa các doanh nghiệp trong ngành là cao nhất; các áp lực về đối thủ cạnh tranh tiềm năng, khả năng thương lượng của nhà cung ứng, khả năng thương lượng của khách hàng mức trung bình và sự đe dọa từ sản phẩm thay thế chỉ ở mức thấp.

Theo dữ liệu của Cục chăn nuôi tính đến tháng 7/2021, ngành TACN có 265 doanh nghiệp, khối FDI có 89 doanh nghiệp, khối doanh nghiệp trong nước có 176 doanh nghiệp, nhưng sản lượng của doanh nghiệp FDI trong năm 2020 chiếm 59,8% và doanh nghiệp trong nước chiếm 40,2%.

Các doanh nghiệp FDI không chỉ vượt trội về thị phần mà hầu hết đều có chiến lược kinh doanh bài bản với chuỗi sản xuất kinh doanh khép kín và nguồn lực tài chính mạnh. Điều này thúc đẩy những doanh nghiệp không đi theo hướng chiến lược xây dựng và vận hành trang trại phải xem xét chiến lược khác và cần đầu tư về công nghệ, cải tiến kỹ thuật và năng suất để có thể nâng cao năng lực cạnh tranh, giành lại thị phần.

Theo dự báo của Mordor Intelligence, thị trường thức ăn chăn nuôi Việt Nam dự kiến đạt tốc độ CAGR là 4,6% trong giai đoạn dự báo (2021-2026), trong đó có sự đóng góp lớn của thị trường thức ăn gia cầm do ngày càng có nhiều người tiêu dùng ưa chuộng thịt gà, chim cút, thịt vịt và trứng.

Ngoài ra, sự tăng trưởng mạnh trên thị trường thức ăn chăn nuôi trong thời gian tới sẽ được thúc đẩy bởi chiến lược tăng trưởng của các công ty lớn dưới hình thức mở rộng và đầu tư, tăng tốc sản xuất thức ăn chăn nuôi để đáp ứng nhu cầu tiêu dùng ngày càng tăng để đa dạng danh mục sản phẩm và tiếp cận được các thị trường mục tiêu mới.

Thêm vào đó, tỷ lệ các hộ chăn nuôi chuyển đổi từ chăn nuôi hình thức nhỏ lẻ sang chăn nuôi có tổ chức theo quy mô trang trại ngày càng tăng được kỳ vọng sẽ tiếp tục thúc đẩy cơ hội tăng trưởng thị trường thức ăn chăn nuôi trong những năm tới.

Diễn đàn doanh nghiệp