Thị trường tiền tệ toàn cầu biến động mạnh sau quyết định của FED, Việt Nam đã "xoay xở" như thế nào?

Việc sử dụng đồng thời cả hai công cụ là bán ngoại tệ và bán tín phiếu cho thấy quyết tâm ổn định thị trường của NHNN khi tỷ giá và lãi suất biến động mạnh sau quyết định lịch sử của FED.

Những tháng gần đây chứng kiến một loạt biến động trên thị trường tài chính thế giới sau khi FED quyết định nâng lãi suất cơ bản lần đầu tiên kể từ năm 2018 trong cuộc họp tháng 3. Thị trường vẫn chưa kịp ổn định trở lại thì tại cuộc họp chính sách tháng 6, FED tiếp tục tăng lãi suất thêm 0,75 điểm % - mức tăng mạnh nhất trong vòng 30 năm qua khi tỷ lệ lạm phát của nước này leo lên đỉnh 4 thập kỷ.

Xu hướng thắt chặt tiền tệ mạnh tay của FED đã khiến dòng vốn toàn cầu xáo trộn mạnh và Việt Nam cũng không phải ngoại lệ.

Điểm khởi phát dễ nhận thấy nhất sau quyết định của FED là lãi suất vay mượn USD trên thị trường liên ngân hàng. Ngay sau khi cuộc họp chính sách của NHTW Mỹ kết thúc vào ngày 16/6, lãi suất USD kỳ hạn qua đêm tăng gần gấp đôi từ mức 0,85 - 0,90 % trước đó lên 1,5 - 1,6% và tiếp tục giữ ở mức cao. Trong khi đó, lãi suất VND lại không ngừng giảm sâu, từ mức 2% trước đó xuống còn 0,4% - thấp nhất kể từ tháng 4/2021. Xu hướng trái chiều trên làm chênh lệch lãi suất gữa VNĐ liên tục thu hẹp thậm chí đi vào vùng âm trong những tuần gần đây, qua đó khiến nhu cầu nắm giữ USD nhanh chóng tăng trong hệ thống

Hệ quả của tình trạng này đi cùng với xu hướng dòng vốn thoái lui khỏi các thị trường mới nổi đã tạo ra căng thẳng kéo dài cho tỷ giá hối đoái của Việt Nam.

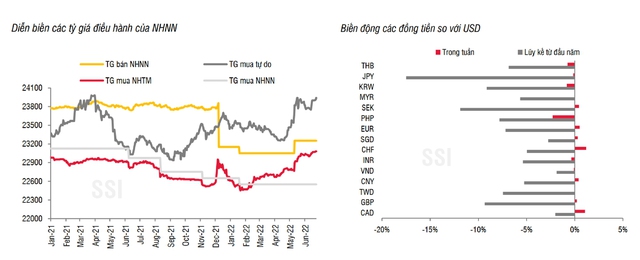

Trước sức ép liên tục, tỷ giá USD/VND tại các ngân hàng thương mại đã tăng khoảng 2% (VND giảm giá so với USD) chỉ trong vòng hơn 1 tháng. So với mức thấp nhất ghi nhận vào gần cuối tháng 1, VND đã mất giá khoảng 2,5%. Trong khi giá USD trên thị trường tự do tiếp tục duy trì quanh vùng 23.950 – 24.000 đồng/USD, tương ứng mức tăng khoảng 1,6% so với cuối năm 2021.

Dù suy yếu, VND vẫn là một trong những đồng tiền giữ giá tốt nhất so với USD trong bối cảnh đồng bạc xanh leo lên mức đỉnh 20 năm. Bên cạnh các yếu tố nội tại của nền kinh tế như giải ngân vốn FDI và kiều hối, đà mất giá của VND cũng được "hãm" lại nhờ các chính sách can thiệp của Ngân hàng Nhà nước (NHNN) như thay đổi tỷ giá bán USD và bán ngoại tệ hỗ trợ nhu cầu thị trường.

Theo cập nhật từ một số công ty chứng khoán, để bình ổn trực tiếp tỷ giá, NHNN đã bán ra khoảng 10 tỷ USD qua phương thức kỳ hạn 3 tháng không hủy ngang, cũng như nâng mạnh giá bán USD trong tuần thứ hai của tháng 5 vừa qua.

Tỷ giá USD/VND được coi là "điểm quy chiếu" cho các áp lực kiểm soát lạm phát, chi phí vay nợ, môi trường đầu tư, và cả vấn đề trong các tiêu chí mà Bộ Tài chính Mỹ theo dõi định kỳ… Do đó, giữ ổn định tỷ giá luôn là một trong những mục tiêu hàng đầu của NHNN.

Trao đổi với báo chí mới đây, ông Phạm Chí Quang - Phó Vụ trưởng Chính sách tiền tệ cho biết với quy mô dự trữ ngoại hối trên 100 tỷ USD, cơ quan này đã, đang và sẽ tiếp tục bán ngoại tệ để bình ổn thị trường. "Thời gian tới, NHNN sẽ tăng tần suất bán can thiệp ngoại tệ để sẵn sàng bổ sung nguồn cung ngoại tệ cho thị trường thường xuyên hơn", ông cho biết.

Theo đại diện NHNN, bằng việc bán ngoại tệ, nhà điều hành sẽ tạo điều kiện cho hệ thống tổ chức tín dụng đáp ứng đầy đủ, kịp thời nhu cầu ngoại tệ của người dân.

Như đã nói ở trên, một trong những nguyên nhân chính khiến tỷ giá biến động mạnh trong những tuần gần đây đến từ chênh lệch lãi suất liên ngân hàng VND – USD rơi vào vùng âm. Tình trạng này không chỉ đến từ đà tăng mạnh của lãi suất USD mà còn do lãi suất VND giảm xuống mức thấp nhất hơn 1 năm.

Đây là hệ quả của việc hệ thống ngân hàng "thừa tiền" khi hạn mức tăng trưởng tín dụng không còn nhiều và tăng trưởng huy động phục hồi. Số liệu của Chứng khoán Rồng Việt cho thấy, số dư của hệ thống ngân hàng trên tài khoản CITAD được duy trì ở mức cao trong lịch sử, hơn 400 nghìn tỷ đồng.

Để rút bớt VND ra khỏi hệ thống, tuần qua đã đánh dấu việc NHNN sử dụng lại kênh tín phiếu sau hai năm đóng băng. Theo đó, nhà điều hành đã liên tiếp thực hiện 4 phiên hút ròng với quy mô lên tới gần 70.000 tỷ đồng. Con số này đi cùng lãi suất trúng thầu tăng mạnh từ mức 0,3% lên 0,7% trong ba phiên sau đó cho thấy hoạt động hút tiền của nhà điều hành là rất quyết liệt.

Nếu tính thêm lượng tiền hút về qua kênh bán ra ngoại tệ kỳ hạn, lượng thanh khoản mà NHNN đã và dự kiến rút ra khỏi hệ thống là rất lớn.

Việc triển khai lại công cụ hút tiền qua tín phiếu là bước đi đặc biệt của nhà điều hành khi trước đó liên tục ''buông'' kênh này nhằm duy trì thanh khoản hệ thống, chủ động giữ lãi suất siêu thấp trong và sau đại dịch Covid.

Trong năm 2018, NHNN đã tích cực mua vào USD, tương ứng một lượng VND khổng lồ liên tục được đẩy ra nền kinh tế. Để trung hòa lượng tiền này, trước năm 2020, ban đầu NHNN tích cực hút tiền về trên thị trường mở để cân đối tạm thời bằng việc duy trì nền lãi suất tín phiếu, thậm chí có lúc hút với kỳ hạn 3 tháng. Nhưng do tác động dịch bệnh, để hỗ trợ thanh khoản và mục tiêu giảm lãi suất, NHNN quyết định dừng hoạt động trên kênh tín phiếu, chủ động duy trì lượng thanh khoản dư thừa khổng lồ trong hệ thống ngân hàng, khiến lãi suất liên ngân hàng liên tục ở mức cận 0 trong gần 1 năm. Và đến nay, sau hơn 2 năm đóng băng, NHNN đã chính thức sử dụng lại công cụ hút tiền qua kênh tín phiếu với tâm thế đầy quyết liệt.

Phản ứng sau hoạt động hút thanh khoản của NHNN, lãi suất VND trên thị trường liên ngân hàng kỳ hạn qua đêm đã tăng nhẹ lên mức 0,6% vào ngày 24/6 từ mức 0,3-0,4% vài ngày trước đó. Diễn biến này sẽ phần nào giúp điều chỉnh đà tăng của tỷ giá hối đoái và giảm áp lực lên dự trữ ngoại hối, đồng thời phát đi tín hiệu về khả năng tinh chỉnh lại chính sách tiền tệ sau một thời gian dài nới lỏng của NHNN.

Theo giới quan sát, nguồn gốc sâu xa của những biến động mạnh trên thị trường tiền tệ và việc NHNN phải đồng thời sử dụng cả hai công cụ là bán ngoại tệ và bán tín phiếu đến từ sự lệch pha giữa chính sách tiền tệ của Việt Nam và FED. Cụ thể, trong khi FED tăng lãi suất thì Việt Nam vẫn đang phải nỗ lực bình ổn, thậm chí đặt mục tiêu hạ lãi suất cho vay.

Trong phiên chất vấn trước quốc hội ngày 8/6, đại biểu Hà Sỹ Đồng, (Quảng Trị) đã đặt câu hỏi với Thống đốc Nguyễn Thị Hồng về việc xử lý như thế nào đối với tình huống xảy ra là ''mặt bằng lãi suất thế giới tăng, trong khi trong nước được yêu cầu phải giữ ổn định, phấn đấu giảm thêm? Ngoài ra, NHNN phải kiểm soát tổng phương tiện thanh toán nền kinh tế qua siết van tín dụng cấp vốn cho nền kinh tế, nhưng cũng được yêu cầu nới hạn mức tín dụng cho các ngân hàng thương mại để cho vay chương trình hỗ trợ lãi suất 2% theo Nghị quyết 43’’.

"Thống đốc chọn giải pháp hy sinh mỗi thứ một ít, hay không làm gì, hay có giải pháp nào khác để đạt các mục tiêu trên?", ông Đồng chất vấn.

Trả lời về vấn đề này, Thống đốc thừa nhận việc điều hành tiền tệ "cũng đang chịu áp lực" trong bối cảnh lãi suất quốc tế tăng cao như vậy, nhưng Việt Nam phải ổn định, thậm chí giảm. "Chúng tôi phải cân đối hài hoà các giải pháp, công cụ, kể cả giải pháp điều hành tín dụng, tỷ giá... để có lợi nhất cho ổn định vĩ mô, tháo gỡ khó khăn cho doanh nghiệp, người dân nhưng không chủ quan lạm phát", bà Hồng nói.

Theo nhận định của giới quan sát, việc FED tăng lãi suất nhanh và thậm chí tiến hành thu hẹp QE trước tiên sẽ gây áp lực lên tỷ giá USD/VND trong ngắn và trung hạn, kéo theo đó là lãi suất trong nước cũng sẽ chịu áp lực tăng lên, bắt đầu là lãi suất thị trường liên ngân hàng và thứ đến là các lãi suất chính sách.

Chuyên gia Trần Ngọc Báu - Founder & CEO của WiGroup cho rằng khi tỷ giá căng thẳng vì sự dịch chuyển dòng vốn hay áp lực cán cân thương mại,….để giải quyết bài toán này dự trữ ngoại hối mạnh là một công cụ quyền lực nhất. Trong tính huống tích cực, lượng USD dự trữ đủ để bình ổn thị trường thì việc bán USD để bình ổn thị trường sẽ kéo theo ngân hàng nhà nước hút VND về tương ứng. Càng bán nhiều USD thì lượng VND hút về càng lớn và càng gây áp lực lên thanh khoản và từ đó gây áp lực lên lãi suất hệ thống ngân hàng.

Ngược lại, nếu để tỷ giá tăng mạnh sẽ gây áp lực lên việc kiềm chế lạm phát trong nước ở giai đoạn hiện tại. Hành động tất yếu lúc này là phải chủ động tăng lãi suất để giữ chân dòng tín dụng và kiềm chế lạm phát trong nước. Hay nói cách khác lãi suất hệ thống ngân hàng cũng sẽ tăng.

''Trong 1-2 năm tới, xu hướng tăng lãi suất ở Việt Nam là khó tránh khỏi, kể cả dù Ngân hàng Nhà nước có muốn hay không, tuy nhiên với bối cảnh hiện tại, xu hướng tăng lãi suất ở Việt Nam sẽ không mạnh mẽ và kéo dài như thế giới'', ông Báu nhận định.

Đồng quan điểm với ông Báu, bộ phận phân tích của VnDirect, ACBS, MBKE, BVSC và HSBC cũng nhận định dư địa để duy trì chính sách tiền tệ nới lỏng đang ngày một thu hẹp và NHNN có thể tăng lãi suất điều hành 0,25-0,5 điểm %.

Theo quan điểm của các chuyên gia phân tích, áp lực lạm phát khi giá nhiều loại nguyên vật liệu đã đang có xu hướng tăng mạnh cùng triển vọng mở cửa lại toàn bộ nền kinh tế có thể sẽ khiến NHNN phải tăng lãi suất điều hành trong năm 2022. Tuy nhiên, NHNN nhiều khả năng sẽ tăng lãi suất điều hành ở mức mềm mỏng hơn để vẫn có thể hỗ trợ cho sự hồi phục của nền kinh tế, trước những rủi ro tiềm ẩn từ đại dịch Covid-19.

Trí Thức Trẻ

- Thống đốc Nguyễn Thị Hồng: Không thể chủ quan với diễn biến lạm phát

- Nỗi lo lợi nhuận ngân hàng những tháng cuối năm

- “Tăng trưởng tín dụng 14% trong năm nay là quá cao rồi”

- Mirae Asset: Tăng trưởng tín dụng trong quý 3/2022 có thể chậm lại

- Moody’s nâng xếp hạng tín nhiệm Việt Nam, các ngân hàng hưởng lợi gì?