Toàn cảnh nợ xấu tại 23 ngân hàng trong 9 tháng đầu năm

Nợ xấu có dấu hiệu tăng ở nhiều ngân hàng, trong đó nợ nhóm 5 - nợ có khả năng mất vốn tăng vọt.

Có khoảng hơn 25 ngân hàng đã công bố báo cáo tài chính quý 3/2018, trong đó 23 ngân hàng công bố chi tiết các con số về nợ xấu đến cuối quý 3, theo đó, thống kê cho thấy nợ xấu đang có xu hướng tăng trở lại.

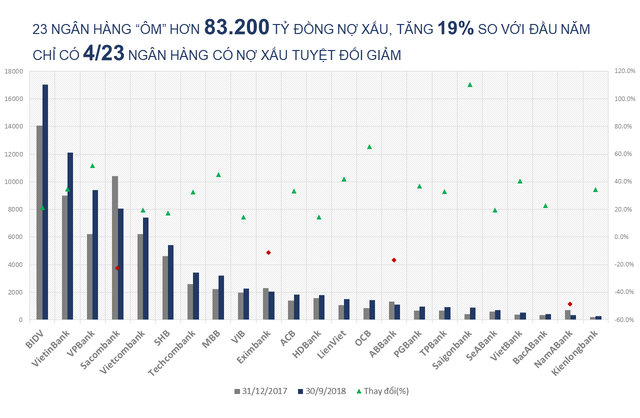

23 ngân hàng hiện đang "ôm" hơn 83.200 tỷ đồng nợ xấu, tăng 19% so với hồi đầu năm. Chỉ có 4/23 ngân hàng có nợ xấu sụt giảm là Sacombank, Eximbank, ABBank và NamABank. Trong đó, Sacombank giảm mạnh hơn 2.300 tỷ tương đương với 22,5% xuống còn hơn 8.000 tỷ, theo đó từ ngân hàng thứ 2 có lượng nợ xấu nhiều nhất hệ thống Sacombank chuyển xuống vị trí thứ 4.

Những ngân hàng có nợ xấu lớn trong hệ thống như BIDV, VietinBank, VPBank có nợ xấu tăng khá mạnh trong 9 tháng đầu năm. BIDV tăng gần 3.000 tỷ (tương đương 21%) lên 17.042 tỷ đồng; VietinBank tăng hơn 3.100 tỷ (tương đương 34,6%) lên 12.127 tỷ đồng; VPBank tăng hơn 3.200 tỷ (tương đương 51,7%) lên 9.401 tỷ đồng.

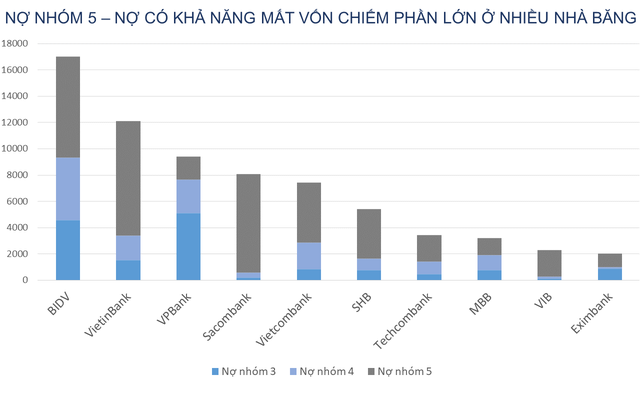

Cơ cấu nợ xấu có chuyển biến đáng lưu ý khi nợ xấu tăng chủ yếu do nợ nhóm 5 – nợ có khả năng mất vốn tăng mạnh 31% lên hơn 46.973 tỷ đồng ở 23 ngân hàng, chiếm đến 56% tổng nợ xấu (tỷ lệ này hồi đầu năm là 51%). Những ngân hàng có nợ nhóm 5 tăng mạnh gồm có BIDV (tăng 47%), VietinBank (tăng 67,5%), VPBank (tăng 62%), Vietcombank (tăng 136%), ACB (tăng 62%), TPBank (tăng 46%), Saigonbank (tăng 39%).

Nợ có khả năng mất vốn đang chiếm hơn một nửa nợ xấu tại 15 ngân hàng, ở một số nhà băng tỷ lệ này lên tới trên 80% như tại Sacombank, nợ nhóm 5 chiếm 93%; tại VIB là khoảng 88%; BacABank là 97%.

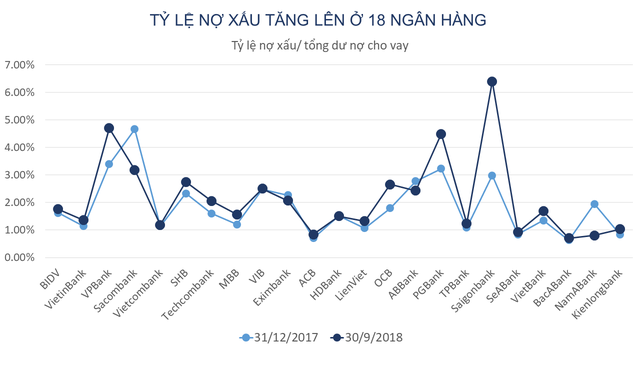

Tỷ lệ nợ xấu cũng có dấu hiệu tăng lên rõ rệt. Khảo sát thấy có 18 ngân hàng có tỷ lệ nợ xấu trên dư nợ cho vay tăng so với đầu năm, mặc dù đa số vẫn đang giữ được dưới 3%. Tỷ lệ nợ xấu tăng mạnh nhất trong 9 tháng đầu năm có thể kể đến Saigonbank, PGBank và VPBank.

Đến cuối tháng 9, tỷ lệ nợ xấu tại Saigonbank đã lên tới 6,4%, tăng mạnh so với mức 3% hồi đầu năm. Giải thích cho điều nay, lãnh đạo Saigonbank cho biết đây là kết quả tạm thời của việc ngân hàng cơ cấu lại gắn với xử lý nợ xấu theo phương án đã được NHNN phê duyệt, chủ trương là tuyệt đối không che giấu nợ xấu. Vị đại diện ngân hàng cũng chia sẻ, các khoản nợ xấu hầu hết có tài sản đảm bảo nên việc thu hồi nợ là hoàn toàn có khả năng nhưng phải theo lộ trình và thời gian cụ thể.

Tại PGBank, trước thềm sáp nhập với HDBank, thu hẹp hoạt động khiến dư nợ tín dụng sụt giảm trong khi nợ xấu phát sinh thêm, khiến tỷ lệ nợ xấu tăng mạnh từ 3,23% lên 4,49%.

Với đặc điểm tập trung cho vay tiêu dùng, nợ xấu ở VPBank luôn ở mức cao so với mặt bằng chung các ngân hàng là điều dễ hiểu. Tuy nhiên, tỷ lệ nợ xấu trên tổng dư nợ cho vay tại ngân hàng hợp nhất bất ngờ tăng từ 3,39% hồi đầu năm lên 4,7%. Tại ngân hàng mẹ, tỷ lệ này cũng ở mức cao gần 4,2%, tăng mạnh so với mức 2,87% hồi đầu năm.

Nhóm 3 "ông lớn" tuy có nợ xấu tăng mạnh trong 9 tháng nhưng tỷ lệ nợ xấu vẫn được duy trì ở mức thấp dưới 2% và chỉ tăng nhẹ: BIDV tăng từ 1,62% lên 1,76%; VietinBank tăng từ 1,14% lên 1,36%; Vietcombank tăng 1,14% lên 1,18%.

Không thể phủ nhận sau hơn một năm triển khai Nghị quyết 42, công cuộc xử lý nợ xấu, bán đấu giá tài sản lớn tồn đọng nhiều năm đã có những bước tiến lớn. Tuy nhiên, công tác xử lý nợ xấu vẫn còn tồn tại nhiều khó khăn, phía NHNN trong 1 năm qua cũng liên tục đốc thúc các TCTD cần đẩy mạnh quá trình này nhanh hơn nữa.

Nợ cũ chưa xử lý xong, nợ có vấn đề phát sinh thêm cũng vẫn luôn rình rập các ngân hàng. Mới đây, hãng xếp hạng tín nhiệm Moody’s đã hạ triển vọng 12-18 tháng tới của hệ thống ngân hàng Việt Nam từ "tích cực" xuống "ổn định". Moody’s cho rằng, tuy chất lượng tài sản hệ thống ngân hàng sẽ được cải thiện trong thời gian tới nhưng tín dụng tăng trưởng tín dụng nhanh chóng trong vài năm gần đây có thể dẫn tới sự suy giảm chất lượng tài sản khi các khoản nợ mới tới hạn.

Trí Thức Trẻ

Tin tức sự kiện về: Công ty cổ phần Cao su Việt Nam

Xem tất cả >>CÙNG CHUYÊN MỤC

Nợ thẻ tín dụng có phải là nợ xấu?

12:37 , 15/12/2024Làm thế nào để gửi tiết kiệm an toàn tại quầy và online?

11:30 , 15/12/2024