TPS: "Đây là thời điểm hợp lý để tích lũy những cổ phiếu có nội tại tốt, kết quả kinh doanh tích cực"

Theo TPS, rủi ro của thị trường giai đoạn cuối tháng 10 sẽ tăng cao khi hạn công bố kết quả kinh doanh quý 3 và cuộc họp FOMC tiếp theo tới gần.

Sau nỗ lực công phá không thành công ngưỡng cản quan trọng 1.300 điểm, VN-Index liên tục sụt giảm mạnh, tương tự như giai đoạn tháng 6/2022. Tuy nhiên ở lần điều chỉnh này, đà giảm đã khốc liệt hơn khiến chỉ số xuyên thủng vùng đáy tháng 7, tương đương mức 1.150 điểm.

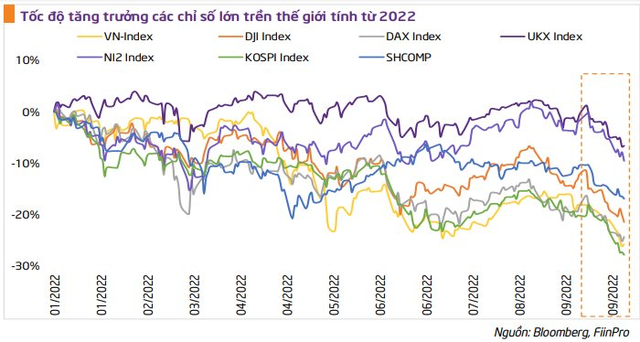

Đà giảm mạnh của VN-Index cũng diễn ra tương tự với các thị trường chứng khoán thế giới. Xét về yếu tố vĩ mô, có thể thấy việc theo đuổi chính sách “diều hâu” của Fed đã ảnh hưởng đến tâm lý giao dịch của nhà đầu tư và khiến họ bán ròng như một cách phòng thủ trước khi cuộc họp FOMC diễn ra.

Bùng nổ hơn cả là khi kết quả của cuộc họp được công bố, Fed đã gia tăng lãi suất mục tiêu từ mức 4% lên 4.4% và chính sách thắt chặt tiền tệ sẽ chỉ hạ nhiệt từ năm 2024.

Những rủi ro vĩ mô thế giới cộng thêm tâm lý hoang mang trước những tin đồn trên thị trường khiến VN-Index xuyên thủng mức đáy cũ 1.150 điểm để tiến về sát ngưỡng 1.000 điểm.

Trong báo cáo chiến lược mới đây, Chứng khoán TPS dự báo áp lực lạm phát cho các tháng cuối năm vẫn còn nhiều rủi ro khó lường ở phía trước. Mặc dù dịch Covid-19 đã được kiểm soát nhưng vẫn tiếp tục diễn biến khá phức tạp, xung đột Nga-Ukraina ngày càng căng thằng và khó dự đoán, OPEC+ kế hoạch cắt giảm sản lượng dầu, vấn đề tỷ giá ngày càng căng thẳng, thiên tai diễn ra trên diện rộng ảnh hưởng tới an ninh lương thực toàn cầu. Ngoài ra, quyết định tăng giá điện và tiền lương cơ bản có thể tạo ra áp lực lạm phát trong thời gian tới.

Dự báo về mức lãi suất, TPS cho rằng Fed vẫn giữ quan điểm tiếp tục tăng lãi suất để kiểm soát lạm phát trong thời gian tới. Tuy nhiên, mức độ sẽ nhẹ nhàng hơn trước đây, điều này sẽ giảm bớt áp lực đang ngày càng tăng của tỷ giá.

Trong thời gian tới, tỷ giá USD/VND là tham chiếu quan trọng tác động tới điều hành chính sách của chính phủ. Nhóm phân tích cho rằng áp lực về tỷ giá sẽ bớt căng thẳng khi nguồn ngoại tệ tiếp tục được tăng lên do giải ngân FDI tăng mạnh và cán cân thương mại vẫn duy trì được xuất siêu 6,92 tỷ USD trong 9 tháng đầu năm

Nhìn nhận bối cảnh thị trường chứng khoán tháng 10, TPS kỳ vọng đà giảm sẽ chững lại và thị trường sẽ có nhịp hồi phục trong ngắn hạn sau khi đã sự suy giảm mạnh trước đó tương tự như giai đoạn tháng 7-8.

Bên cạnh đó, giai đoạn nửa đầu tháng 10 được đánh giá là vùng trũng thông tin giúp thị trường hồi phục trở lại. Tuy nhiên, rủi ro của thị trường giai đoạn cuối tháng sẽ tăng cao khi hạn công bố kết quả kinh doanh quý 3 và cuộc họp FOMC tiếp theo tới gần.

Về định giá, P/E trailing của VN-Index hiện ở quanh mức 12,09 lần, thấp hơn rất nhiều so với mức P/E trung bình 5 năm là 16.x cho cả năm 2022. TPS đánh giá tăng trưởng EPS của toàn thị trường dự kiến trên 20% và mức P/E forward định giá hiện tại chỉ tương đương 11.x.

Bên cạnh đó, khi so với các quốc gia trong khu vực, thị trường chứng khoán Việt Nam cũng đang hết sức hấp dẫn với P/E forward 2022 ở mức gần như thấp nhất nhưng lại có mức ROE thuộc nhóm cao nhất. Chính vì vậy, TPS đánh giá đây là thời điểm hợp lý để tích lũy những cổ phiếu có nội tại tốt, kết quả kinh doanh tích cực và thanh khoản cao.

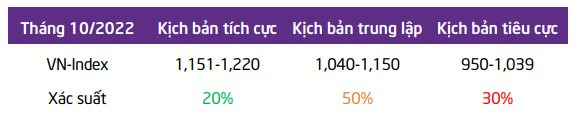

Dựa trên biến động của VN-Index, đội ngũ phân tích đưa ra 3 kịch bản cho thị trường trong tháng 10:

Trong kịch bản tích cực, nếu VN-Index có thể trở lại trên mức 1.150 điểm, niềm tin về triển vọng của thị trường sẽ được củng cố và từ đó thu hút dòng tiền sôi động trở lại. Mục tiêu của chỉ số trong giai đoạn này là vùng 1.151- 1.220 điểm (ngưỡng Fibonacci Retracement 38,2%).

Trong kịch bản trung lập, VN-Index sẽ biến động sideway trong kênh giá 1.040-1.150 điểm với thanh khoản suy giảm dần.

Trong kịch bản tiêu cực, VN-Index nhiều khả năng sẽ giảm mạnh và rơi về quanh ngưỡng Fibonacci Retracement 61,8% với biên độ +/-5%, tương đương vùng 950-1.039 điểm.

Nhịp sống thị trường