Trái chiều kết quả kinh doanh ngành dầu khí

Nhóm trung nguồn gây bất ngờ khi không một doanh nghiệp nào tăng trưởng doanh thu trong quý II/2023. Xét về lợi nhuận, chỉ duy nhất PLX và PSH báo lãi ròng tăng trưởng mạnh, nhờ mức nền thấp cùng kỳ năm ngoái.

- 13-12-2021Ngành dầu khí trong năm 2022: Triển vọng cổ phiếu khi giá dầu hướng về 100 USD/thùng

- 12-06-2021Fiin Group đánh giá tích cực triển vọng ngành BĐS nhà ở, định giá ngành Dầu khí không còn rẻ

- 17-03-2021Giải mã “hiện tượng” cổ phiếu phân bón ngành dầu khí

Trái chiều KQKD quý II/2023 của các công ty dầu khí. Ảnh minh họa: Internet.

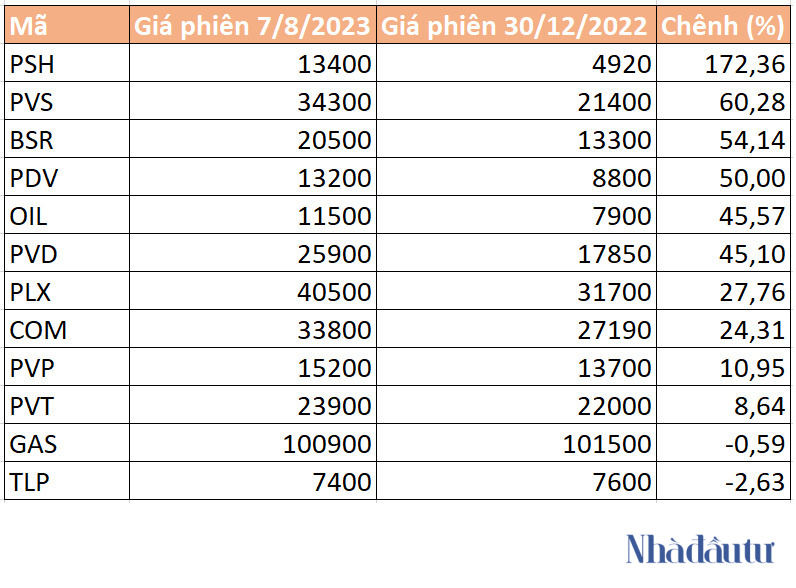

Cùng với diễn biến tích cực của VN-Index, một trong những nhóm cổ phiếu giao dịch đáng chú ý là dầu khí. Tính từ đầu năm đến nay (phiên 7/8), thống kê cho thấy hầu hết các cổ phiếu “vàng đen” đều tăng mạnh. Thậm chí, có những mã tăng đến hàng trăm phần trăm.

Các cổ phiếu tăng mạnh như PSH (+172,36%), PVS (+60,28%), BSR (+54,14%), PDV (+50%)….

Biến động giá cổ phiếu tích cực thường sẽ phản ánh triển vọng lĩnh vực và/hoặc niềm tin của nhà đầu tư.

Bức tranh KQKD trái chiều

Giá dầu đang đi ngang trong ngắn hạn, song vẫn giữ ở mức cao nhất 4 tháng trở lại đây sau khi các nhà sản xuất dầu lớn như Ả Rập Xê Út và Nga gia hạn việc cắt giảm nguồn cung. Cụ thể, Phó Thủ tướng Nga Alexander Novak cho biết, nước này sẽ giảm khoảng 300.000 thùng dầu xuất khẩu/ngày trong tháng 9 tới.

Còn Hãng thông tấn nhà nước Saudi Arabia đưa tin, nhà xuất khẩu dầu lớn nhất thế giới sẽ tiếp tục thực hiện việc tự nguyện cắt giảm sản lượng 1 triệu thùng/ngày thêm 1 tháng nữa, đến hết tháng 9.

Giới đầu tư cũng hy vọng các chính sách kích thích của nhà nhập khẩu dầu lớn Trung Quốc sẽ đóng vai trò hỗ trợ tâm lý đáng kể.

Giá dầu Brent tương lai ổn định quanh mức 86 USD/thùng, trong khi giá dầu WTI tương lai vẫn giữ ở mức 82 USD/thùng, cao nhất kể từ tháng 4/2023.

Các doanh nghiệp dầu khí trong nước được chia làm 3 loại: Thượng nguồn (bao gồm toàn bộ các hoạt động tìm kiếm thăm dò, khai thác); trung nguồn (vận chuyển, tàng trữ và phân phối dầu, khí); hạ nguồn (chuyển đổi dầu, khí thành sản phẩm hoàn chỉnh, phân phối đến khách hàng). Do đó, mức ảnh hưởng của việc giá dầu tăng với mỗi nhóm này sẽ có sự khác nhau.

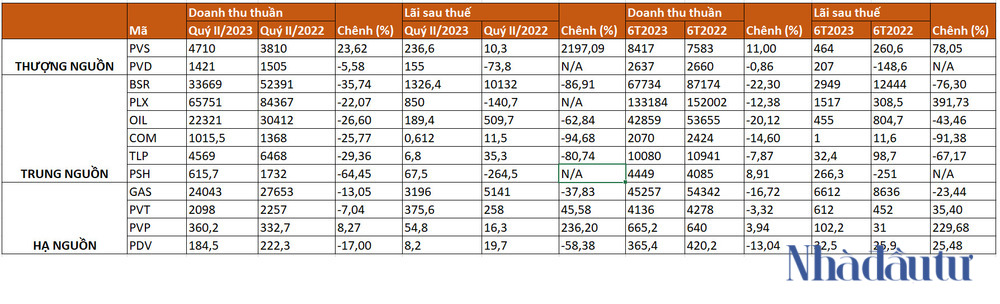

Đơn vị: Tỷ đồng

Nhóm thượng nguồn gồm Tổng công ty Dịch vụ Kỹ thuật Dầu khí Việt Nam (HNX: PVS) và Tổng CTCP Khoan và Dịch vụ Khoan Dầu khí (PV Drilling – HoSE: PVD) gây ấn tượng với KQKD quý II/2023 tăng mạnh.

Theo đó, PVD báo doanh thu thuần quý II/2023 đạt 1.413 tỷ đồng, giảm 6% so với cùng kỳ năm ngoái. Giá vốn giảm mạnh hơn giúp biên lãi gộp được cải thiện đáng kể từ 8,2% lên 25,4%. Nhờ vậy, lợi nhuận gộp đạt 359 tỷ đồng, gấp gần 3 lần quý 2 năm ngoái. Trừ đi các chi phí, PVD lãi ròng quý II/2023 đạt 155 tỷ đồng, khả quan hơn so với khoản lỗ 74 tỷ đồng cùng kỳ năm ngoái. Đây cũng là kết quả cao nhất mà PVD đạt được kể từ quý IV/2017.

Tương tự, PVS công bố doanh thu thuần quý II/2023 đạt 4.710,6 tỷ đồng, tăng 24% so với cùng kỳ năm ngoái; Lãi sau thuế quý II/2023 là 236,7 tỷ đồng, tăng gấp 23 lần so với cùng kỳ. Cần phải lưu ý rằng, nền so sánh là quý II/2022 của PVS là rất thấp với lợi nhuận trước thuế thấp nhất kể từ quý I/2020.

Trong khi đó, nhóm trung nguồn đều ghi nhận KQKD quý II/2023 suy giảm. Thống kê cho thấy, BSR, PLX, OIL, COM, TLP, PSH đồng loạt báo doanh thu quý II/2023 giảm từ 22,07% đến 64,45% so với cùng kỳ năm ngoái. 2 cái tên duy nhất ghi nhận lãi ròng dương, trong khi cùng kỳ quý II/2022 âm là PLX và PSH.

Cụ thể, nhờ chi phí hoạt động giảm mạnh, PLX thu về gần 850 tỷ đồng lãi sau thuế trong khi cùng kỳ lỗ 140,7 tỷ. Công ty cho biết lãi quý II tăng mạnh do hoạt động kinh doanh xăng dầu trong điều kiện bình thường đạt lợi nhuận tốt hơn. Nguồn cung năng lượng và giá dầu thế giới không chịu tác động bất thường như khi xảy ra xung đột giữa Nga và Ukraine vào tháng 2/2022. Đồng thời, nguồn cung xăng dầu từ các nhà máy lọc dầu trong nước khá ổn định, các thương nhân nhập mua xăng dầu theo đúng kế hoạch và đảm bảo hiệu quả.

Tương tự, PSH trong quý II/2023 cũng lãi 67,4 tỷ đồng dù cùng kỳ lỗ 264,5 tỷ đồng. PSH cho biết nguyên nhân chủ yếu là do cơ chế ổn định giá xăng dầu trong nước, cộng với việc tiết giảm bán hàng, chi phí quản lý doanh nghiệp.

Xét trong nửa đầu năm 2023, PLX và PSH cũng là 2 doanh nghiệp duy nhất báo lãi ròng tăng trưởng mạnh. Với PLX, lãi ròng doanh nghiệp này tăng đến gần 392% đạt 1.517 tỷ đồng; PSH cũng ghi nhận lãi trong kỳ lên đến 266,3 tỷ đồng, trong khi cùng kỳ lỗ 251 tỷ đồng.

Nhóm hạ nguồn có sự phân hóa khi GAS báo lãi ròng quý II/2023 đạt 3.196 tỷ đồng, giảm 38% so với cùng kỳ năm ngoái; PDV ghi nhận lãi 8,2 tỷ đồng, giảm gần 58,4%. GAS cũng là đơn vị duy nhất trong nhóm hạ nguồn có lãi 6 tháng năm 2023 giảm 23,44% xuống 6.612 tỷ đồng.

PVT và PVP ghi nhận lãi ròng tăng rất mạnh. Theo đó, PVT ghi nhận lãi quý II/2023 đạt 375,6 tỷ đồng, tăng gần 46%; còn PVP lãi đạt 54,8 tỷ đồng, tăng 236%.

Triển vọng sáng của cổ phiếu dầu khí

Từ những diễn biến tích cực của giá dầu, CTCP Chứng khoán KIS khuyến nghị tăng tỷ trọng đối với ngành dầu khí, đặc biệt đối với những doanh nghiệp thượng nguồn. Tuy nhiên, đơn vị này cũng cảnh báo sự khó đoán của giá dầu là rủi ro lớn nhất có thể làm thay đổi triển vọng ngành nhanh hơn kỳ vọng.

Lựa chọn hàng đầu của KIS là PVD và GAS trong đó PVD dẫn đầu thị trường cho thuê giàn khoan tại Việt Nam với khoảng 50% thị phần và đã mở rộng kinh doanh sang thị trường Đông Nam Á. GAS là công ty độc quyền vận chuyển & kinh doanh khí đốt tại Việt Nam, đơn vị này cũng cung cấp nhiên liệu đầu vào cho các nhà máy nhiệt điện khí, nhà máy sản xuất phân bón và các khu công nghiệp tại Việt Nam. Bên cạnh đó, GAS là công ty dẫn đầu thị trường LPG và có kế hoạch cung cấp khí đốt hóa lỏng (LNG).

Trong khi đó, VNDirect kỳ vọng thị trường khoan trong nước sẽ sôi động hơn kể từ năm 2024 trở đi với nhiều dự án thăm dò và khai thác (E&P) đã và dự kiến được triển khai, bao gồm một số dự án quy mô vừa như Kình Ngư Trắng hay Lạc Đà Vàng, và dự án nhiều tỷ USD Lô B – Ô Môn. Điều này sẽ kích hoạt nhiều chương trình khoan và mang lại nhiều cơ hội việc làm hơn cho những nhà cung cấp dịch vụ khoan, đặc biệt là các doanh nghiệp nội địa.

Ngoài ra, hoạt động E&P nội địa sẽ sôi động hơn kể từ năm 2024 trở đi với nhiều dự án phát triển mỏ dầu khí dự kiến được triển khai trong thời gian tới… VNDirect nhìn nhận cuộc khủng hoảng năng lượng do căng thẳng địa chính trị vừa qua đã nêu bật tầm quan trọng của việc tự chủ nguồn cung năng lượng, qua đó có thể tiếp thêm động lực để các cơ quan quản lý đẩy mạnh hoạt động E&P tại Việt Nam, đặc biệt là trong bối cảnh hầu hết các mỏ hiện hữu tại Việt Nam đều đã đi vào giai đoạn cuối vòng đời khai thác, với sản lượng suy giảm tự nhiên giảm khoảng 15-25% mỗi năm.

Do đó, VNDirect kỳ vọng rằng hoạt động E&P trong nước sẽ sôi động hơn kể từ năm 2024 trở đi, được thúc đẩy bởi môi trường giá dầu cao, tầm quan trọng của việc tự chủ nguồn cung năng lượng và việc Luật Dầu khí sửa đổi chính thức có hiệu lực kể từ ngày 1/7/2023.

Về phía BSC, công ty chứng khoán này đưa ra quan điểm khả quan đối với các cổ phiếu thuộc nhóm thượng nguồn ngành dầu khí như PVS hay PVD do giá dịch vụ dàn khoan ký mới/gia hạn cùng hiệu suất được cải thiện, và tiềm năng từ các dự án mới trong thời gian tới sẽ đem lại nguồn công việc lớn cho PVS. Đối với nhóm trung nguồn, BSC khuyến nghị PVT với kỳ vọng lợi nhuận từ hoạt động kinh doanh cốt lõi sẽ được cải thiện trong thời gian tới, nhờ giá cước vận tải ký mới tăng. Ở nhóm hạ nguồn, PLX được gọi tên nhờ mức nền thấp của năm 2022, và ghi nhận lợi nhuận đột biến từ hoạt động thoái vốn tại PGBank.

Nhà đầu tư