Từng bước thâu tóm, các hãng dược hàng đầu Việt Nam đang dần rơi vào tay nước ngoài

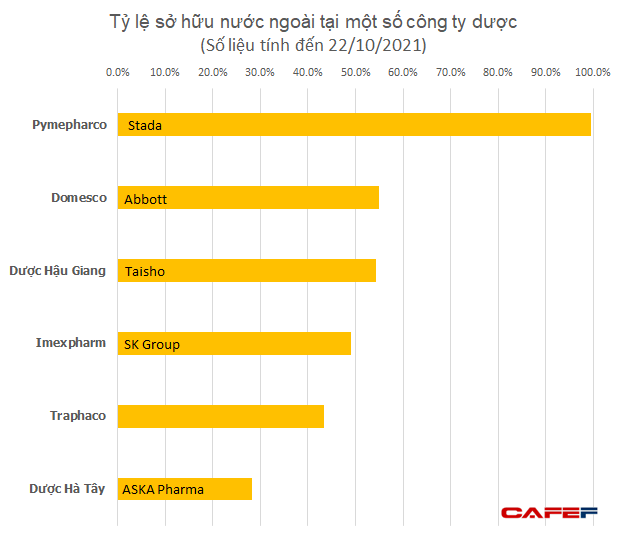

Thương vụ nắm trọn Pymepharco của nhà đầu tư Đức đánh dấu mốc lớn trong công cuộc từng bước thâu tóm ngành dược Việt Nam của nước ngoài suốt thập kỷ qua. Trong đó, "anh cả" Dược Hậu Giang đồng thời là đơn vị tiên phong trong việc nới room ngoại lên 100%. Công ty chính thức trở thành công ty con của Taisho (1 công ty dược phẩm Nhật Bản nắm giữ 51% cổ phần) từ đầu năm 2019.

Diễn biến mới nhất, hãng dược phẩm lớn thứ 2 sàn chứng khoán Pymepharco (PME) chính thức bỏ tư cách công ty đại chúng, tiến tới huỷ niêm yết sau khi bán mình cho nhà đầu tư ngoại. Trong đó, gia nhập PME từ năm 2008, STADA Service Holding B.V – Tập đoàn dược phẩm đến từ Đức – từng bước gia tăng sở hữu và hiện đã chiếm hơn 99,5% vốn, bộ máy lãnh đạo cũng được thay thế toàn bộ.

PME sớm lọt vào tầm ngắm của STADA trong tham vọng mở rộng địa bàn kinh doanh ra thị trường quốc tế. Chỉ trong thời gian ngắn, STADA đã M&A hàng loạt các đơn vị trong khu vực gồm mua lại Walmark, nhà sản xuất các thương hiệu chăm sóc sức khỏe người tiêu dùng hàng đầu tại khu vực Trung Âu, mảng kinh doanh sản phẩm Biopharma - một trong những nhà sản xuất dược phẩm lớn nhất tại Ukraine và công ty dược phẩm sinh học Alvotech của Iceland…

Về phía PME, tiền thân là Dược và Vật tư y tế Phú Yên được thành lập từ năm 1989, trải qua 30 năm từ một công ty dược địa phương chuyên phân phối trang thiết bị y tế nhỏ lẻ, PME hiện là một trong những nhà sản xuất dược phẩm hàng đầu Việt Nam và khu vực với hệ thống phân phối với 19 chi nhánh rộng khắp cả nước. Đầu năm 2018, PME khởi công xây dựng Nhà máy Dược phẩm PME II, có tổng vốn đầu tư gần 800 tỷ đồng trên diện tích hơn 30.000 m2 tại Phú Yên.

Năm 2017, sau khi niêm yết lần đầu trên sàn HoSE, PME đứng vị trí thứ hai trong các doanh nghiệp dược trên sàn (sau Dược Hậu Giang và trên Traphaco). Hiện PME được định giá ở mức 5.600 tỷ đồng.

Như vậy, thương vụ nắm trọn PME của nhà đầu tư Đức đánh dấu mốc lớn trong công cuộc từng bước thâu tóm ngành dược Việt Nam của nước ngoài suốt thập kỷ qua.

Trong đó, "anh cả" Dược Hậu Giang (DHG) đồng thời là đơn vị tiên phong trong việc nới room ngoại lên 100%. Công ty chính thức trở thành công ty con của Taisho (1 công ty dược phẩm Nhật Bản nắm giữ 51% cổ phần) từ đầu năm 2019.

Nước ngoài cũng đang nắm hơn 43% vốn tại Traphaco (TRA), trong đó hai tổ chức nắm giữ nhiều cổ phần nhất là Magbi Fund Limited (25% vốn) và Super Delta Pte Ltd (15,12% vốn). Đáng chú ý, trong các phiên giao dịch từ cuối tháng 5 trở lại đây, khối ngoại liên tục mua ròng cổ phiếu TRA với khối lượng mỗi phiên lên đến hàng chục nghìn đơn vị. Tỷ lệ "room" ngoại tại Traphaco hiện đạt 43,35%, ngày càng tiến sát đến mức tối đa được cho phép (49%).

Một doanh nghiệp quy mô khác - Domesco (DMC) cũng sớm được công ty con thuộc tập đoàn Abbott – CFR International Spa nâng tỷ lệ sở hữu lên 51% cổ phần với tư cách là cổ đông chiến lược. Ngoài ra, tập đoàn Abbott còn mạnh tay mua lại công ty dược phẩm Glomed – một công ty sản xuất dược phẩm tại Việt Nam vào năm 2016.

Một thương vụ gây nhiều chú ý khác và đánh tiếng nhiều năm liền, Đầu tư và Phát triển Nguyễn Kim đã hoàn tất nâng tỷ lệ sở hữu tại Dược Lâm Đồng lên 51,15% vào năm 2019, với giá trị thương vụ vào khoảng 35 tỷ đồng sau 5 năm theo đuổi.

Hay mới đây, Dược phẩm Hà Tây (DHT) cũng biến động cơ cấu sở hữu khi ASKA Pharmaceutical (Nhật Bản) đã gom thêm gần 5,2 triệu cổ phiếu, đưa tỷ lệ nắm giữ từ 4,9% lên 24,9%, chính thức trở thành cổ đông lớn.

Câu chuyện tương tự còn đã và đang diễn ra tại Imexpharm, OPC, Mekophar… Tựu chung, những hãng dược hàng đầu Việt Nam đang dần rơi vào tay đối tác ngoại gần một thập kỷ trở lại đây. Đặc biệt sau Nghị định 60/2015/NĐ-CP đã tạo động lực làm con sóng trở nên mãnh liệt vào giai đoạn 2016-2017, cho phép các doanh nghiệp đại chúng có thể nới room ngoại lên 100% thay vì con số 49% như trước đó.

Thực tế, thị trường dược Việt Nam được đánh giá là một trong những miếng bánh đầu tư giàu tiềm năng và hấp dẫn nhất so với khu vực. Khi kinh tế phát triển, thu nhập tăng, dân số già hóa đi cùng các vấn đề về sức khỏe phát sinh khi tốc độ công nghiệp hóa, hiện đại hóa diễn ra ngày càng nhanh chóng… thúc đẩy ngành dược phát triển.

Hiện, thị trường dược phẩm Việt Nam có quy mô khoảng 7,4 tỷ USD. Fitch Solution dự báo tăng trưởng ngành dược nước ta trong năm 2021 sẽ đạt mức 8,7%; con số theo nghiên cứu thị trường IBM thậm chí đạt mức 11% trong giai đoạn 2021-2026, độ lớn thị trường dự tăng lên 16,1 tỷ USD vào năm 2026.

Dù vậy, nhóm thuốc chất lượng cao bao gồm biệt dược gốc, thuốc điều trị… là sân chơi dành cho các doanh nghiệp ngoại và các doanh nghiệp FDI. Như vậy, để tăng lợi thế canh tranh cho các doanh nghiệp dược nội địa, đồng thời hỗ trợ mở rộng hoạt động nghiên cứu, phát triển sản phẩm mới (R&D), M&A được coi là con đường gần như là tất yếu đối với các doanh nghiệp dược nội địa, giới phân tích cho hay.

Trong lần chia sẻ với nhà đầu tư mới đây, DHG cũng cho biết sự hỗ trợ từ Taisho sẽ có tác động rõ nét hơn đến diễn biến kinh doanh chỉ bắt đầu từ năm 2022 trở đi. Trong đó, Taisho sẽ hỗ trợ DHG trong xuất khẩu, chuyển giao công nghệ và sản xuất cho các công ty thành viên và đối tác của Taisho. Ví dụ, DHG có kế hoạch nâng cấp dây chuyền sản xuất thuốc an thần, tiểu đường, tim mạch và tiêu hóa theo tiêu chuẩn PMDA (tiêu chuẩn thực hành sản xuất dược phẩm của Nhật bản), là 1 trong các tiêu chuẩn sản xuất cao nhất trên toàn cầu.

Doanh Nghiệp Tiếp Thị

Tin tức sự kiện về: Công ty cổ phần Cao su Việt Nam

Xem tất cả >>CÙNG CHUYÊN MỤC

Co.opmart, Co.opxtra lần đầu tiên ra mắt Giỏ quà Tết rau củ

17:30 , 11/12/2024

FPT Shop trở thành nhà bán lẻ độc quyền Xiaomi 14T Pro 1TB tại Việt Nam

17:30 , 11/12/2024