Tỷ lệ sử dụng đòn bẩy của thị trường chứng khoán Việt Nam lập đỉnh lịch sử, rủi ro nếu xuất hiện nhịp điều chỉnh

Tính đến thời điểm cuối tháng 6/2021, FiinTrade ước đạt tỷ lệ này khoảng 6,7% tổng giá trị vốn hóa điều chỉnh trên hai sàn HoSE và HNX, tương ứng mức tăng 1 điểm phần trăm so với cuối quý 1 trước đó

Những phiên thanh khoản tỷ đô đã không còn quá lạ lẫm đối với chứng khoán Việt thời gian qua. Trong bối cảnh lãi suất thấp, dòng tiền của các nhà đầu tư cá nhân hay còn gọi là các F0 ồ ạt đổ vào thị trường chứng khoán, đưa các chỉ số nhảy vọt rồi thiết lập hàng loạt đỉnh lịch sử. Kết thúc nửa đầu 2021, chỉ số VN-Index chứng kiến mức tăng trưởng xấp xỉ 28% so với thời điểm đầu năm, dừng tại 1.408,55 điểm và là chỉ số chứng khoán tăng mạnh thứ 2 trên thế giới.

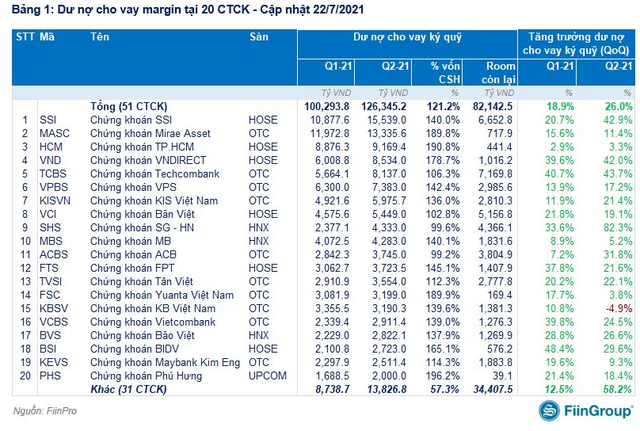

Số liệu công bố bởi FiinTrade mới đây, tại thời điểm cuối quý 2/2021, dư nợ cho vay margin tại 51 công ty chứng khoán (chiếm > 95% thị phần cho vay margin toàn thị trường) đã tăng 26% so với cùng kỳ quý trước, giá trị tuyệt đối đạt 126,4 nghìn tỉ đồng. Theo FiinTrade, tỷ lệ dư nợ margin/quymô vốn hóa freefloat tăng dần đều kể từ quý 2/2020, sau khi chạm mức đỉnh 5,6% trong quý 1 trước đó. Điều này chủ yếu do diễn biến giá cổ phiếu giảm sâu khi dịch Covid-19 bắt đầu bùng phát ở Việt Nam. Trong khi đó, quy mô vốn hóa thị trường điều chỉnh tăng thấp hơn với mức dưới 10% so với quý 1.

Đặc biệt, chính bởi sự tham gia tích cực của lượng F0 kỷ lục đã đưa tỷ lệ sử dụng đòn bẩy trên thị trường chứng khoán Việt Nam chạm mức cao nhất trong lịch sử. Cụ thể, tính đến thời điểm cuối tháng 6/2021, FiinTrade ước đạt tỷ lệ dư nợ margin/quymô vốn hóa freefloat khoảng 6,7% tổng giá trị vốn hóa điều chỉnh trên hai sàn HoSE và HNX, tương ứng mức tăng 1 điểm phần trăm so với cuối quý 1/2021. Đây được cho là tỷ lệ khá cao so với các nước trong khu vực.

Tỷ lệ đòn bẩy ở mức cao cho thấy có yếu tố rủi ro hiện hữu nếu thị trường xuất hiện nhịp điều chỉnh mạnh. Tuy nhiên với thanh khoản hiện tại, FiinTrade cho rằng thị trường chỉ cần 5,5 phiên giao dịch để có thể hấp thụ toàn bộ lượng margin này, giảm dần từ mức rất cao là 22,5 ngày trong quý 4/2019. Lưu ý là dư nợ cho vay margin được tính toán chưa bao gồm giá trị cho vay 3 bên (thường gọi là kho).

FiinTrade đánh giá, điểm tích cực là lượng tiền chờ mua chứng khoán tại 51 công ty chứng khoán đã tăng 13,6 nghìn tỷ đồng so với quý 1 lên mức 70,2 nghìn tỷ đồng tại thời điểm cuối quý 2. Đây là mức cao nhất được ghi nhận từ trước đến nay trong bối cảnh lãi suất tiết kiệm vẫn duy trì ở mức thấp và thị trường đang thiếu vắng kênh đầu tư phù hợp.

Trong khi đó, giá trị danh mục chứng khoán niêm yết của nhà đầu tư tại các công ty chứng khoán vẫn duy trì tăng 13,5% so với cùng kỳ quý trước.

Theo FiinTrade, các số liệu này có độ trễ nhất định, nhưng thống kê này là chỉ báo quan trọng về tâm lý cũng như vị thế giao dịch của nhà đầu tư cá nhân. Đây vốn là nhóm khách hàng chiếm tỷ trọng chính trong quy mô dư nợ margin và cũng là nhóm nhà đầu tư dẫn dắt xu hướng dòng tiền trên thị trường chứng khoán Việt Nam hiện nay.