"Uẩn khúc" đằng sau những cổ phiếu giá chỉ 900 đồng nhưng trả cổ tức đến 5.000 đồng

Nhiều NĐT từng cho biết sẵn sàng trả giá thậm chí gấp vài chục lần mức thị giá hiện tại để sở hữu những cổ phiếu dạng này, nhưng cho dù đặt lệnh mua trần liên tục nhiều ngày, vẫn không có cổ phiếu nào được bán ra.

- 24-04-2017Vượt 48% chỉ tiêu lợi nhuận, Chăn nuôi Mitraco quyết định trả cổ tức năm 2016 tỷ lệ 43%

- 22-04-2017Bộ Tài chính yêu cầu các ngân hàng trả cổ tức bằng tiền mặt

- 01-05-2016Làm điều chưa có tiền lệ trả cổ tức cao gấp 4,5 lần thị giá, Meinfa được HNX áp dụng quy chế riêng

Nhắc đến những cổ phiếu với mức thị giá dưới 1.000 đồng, nhà đầu tư thường nghĩ ngay đến danh sách “cổ phiếu rởm”. Những cổ phiếu này thường xuất hiện trong danh sách “chờ khai tử” khỏi thị trường chứng khoán hoặc nằm trong diện hạn chế giao dịch. Tuy nhiên, cũng có thị giá dưới 1.000 đồng nhưng KSC của CTCP Muối Khánh Hòa hay MEF của CTCP MEINFA lại là những cổ phiếu hoàn toàn khác, mà không ít nhà đầu tư vẫn miệt mài đặt mua trong vô vọng.

Lý do là bởi cho dù mức thị giá rất thấp nhưng hai doanh nghiệp nói trên lại là ngôi sao về mức chi trả cổ tức bằng tiền mặt đều qua các năm, với số tiền gấp nhiều lần thị giá cổ phiếu.

Mua cổ phiếu giá 900 đồng, hưởng cổ tức 5.000 đồng, còn gì hấp dẫn hơn?

ĐHĐCĐ thường niên năm 2017 vừa kết thúc của MEF đã thông qua mức cổ tức cho năm 2016 bằng tiền mặt tỷ lệ 50%, đồng thời đặt kế hoạch cổ tức cho năm nay với tỷ lệ 30%. Mức cổ tức không hẳn quá cao đối với nhiều doanh nghiệp trên thị trường chứng khoán, nhưng với một cổ phiếu có thị giá 900 đồng, điều này đồng nghĩa với mức lợi nhuận gấp hơn 5 lần nếu có thể mua được cổ phiếu này trước thời điểm chốt quyền nhận cổ tức. Chưa kể những khoản lợi ích trong tương lai, khi doanh nghiệp trong lĩnh vực y tế này đã đề ra mục tiêu cổ tức từ 30 – 40% trong thời gian tới.

Tương tự MEF, với mức thị giá ở ngưỡng chỉ 400 đồng nhưng KSC cũng là doanh nghiệp luôn duy trì mức cổ tức khá cao những năm gần đây, như năm 2012, cổ tức doanh nghiệp này chi trả với tỷ lệ 16,6% bằng tiền mặt, tăng lên gần 19% vào năm 2013, 36% năm 2014 và giữ tỷ lệ hơn 25% vào năm 2015. Mặc dù năm 2016 KSC quyết định không chia cổ tức để giữ lợi nhuận tái đầu tư, nhưng chỉ tính riêng phần tiền mặt gần 5 tỷ đồng, mỗi cổ phiếu KSC tại thời điểm cuối năm 2016 đã có giá ít nhất gấp 3 lần mức giá thị trường.

Cả hai doanh nghiệp này cũng là những đơn vị hoạt động trong lĩnh vực sản xuất, chế tạo có kết quả kinh doanh và nền tảng cơ bản thuộc nhóm doanh nghiệp tốt nhất trên thị trường chứng khoán hiện tại. Với vốn điều lệ hơn 37 tỷ đồng nhưng năm 2016, MEF đã đạt hơn 292 tỷ đồng doanh thu và hơn 27 tỷ đồng lợi nhuận sau thuế, tính ra ROE của doanh nghiệp có thị giá cổ phiếu chưa tới 1.000 đồng này lại ở ngưỡng 73%, một con số ấn tượng với hầu hết doanh nghiệp, kể cả những doanh nghiệp lớn.

Việc chi trả cổ tức gấp nhiều lần thị giá cổ phiếu là điểm chung đưa một doanh nghiệp trong lĩnh vực y tế (MEF) và một doanh nghiệp sản xuất muối (KSC) vào chung một nhóm doanh nghiệp đặc thù trên thị trường chứng khoán. Mà chính nhóm này đã khiến Sở Giao dịch chứng khoán Hà Nội phải xây dựng một quy chế riêng, khi không thực hiện điều chỉnh giá tham chiếu tại ngày chốt quyền chi trả cổ tức.

Thực tế, cả hai cổ phiếu này cũng từng có mức giá rất cao khi bắt đầu được giao dịch trên UPCoM. Cuối năm 2011 cổ phiếu MEF khi bắt đầu giao dịch cũng có thị giá tới 34.000 đồng mỗi cổ phiếu, tuy nhiên với mức cổ tức chi trả rất cao hàng năm, mức giá sau điểu chỉnh đã giảm chỉ còn 3.000 đồng và sau một số biến động, cổ phiếu này hiện chỉ còn 900 đồng mỗi cổ phiếu.

Muốn mua cũng không có mà mua

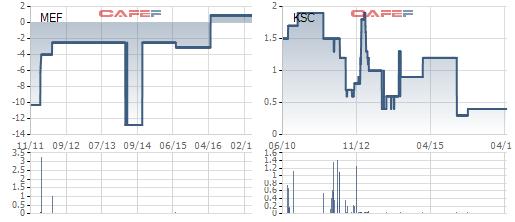

Mặc dù là những món hời hấp dẫn nhà đầu tư, nhưng đồ thị của 2 cổ phiếu đều ở dạng đường thẳng nằm ngang, phản ảnh tình trạng gần như mất thanh khoản trong thời gian dài. Nhiều NĐT từng cho biết sẵn sàng trả giá thậm chí gấp vài chục lần mức thị giá hiện tại để sở hữu 2 cổ phiếu này nhưng cho dù đặt lệnh mua trần liên tục nhiều ngày, vẫn không có cổ phiếu nào được bán ra.

Lý giải điều này, theo một số chuyên gia, nếu đánh giá dưới góc độ là chủ sở hữu cổ phần, việc các cổ đông chấp nhận để những cổ phiếu này có mức giá rẻ mạt không phải không có căn cứ, thậm chí còn được đánh giá tích cực hơn nếu những cổ phiếu này không tăng giá.

Thực tế, cả hai doanh nghiệp MEF và KSC đều đã có lịch sử hoạt động lâu đời và chỉ mới chuyển sang mô hình CTCP từ năm 2001 – thời kỳ sơ khai của TTCK Việt Nam, điều này cũng đồng nghĩa với các cổ đông trong hai doanh nghiệp này thời điểm đó đa phần đều xuất phát là cán bộ, nhân viên công ty.

Với những cổ đông mang tính gắn bó với doanh nghiệp, yếu tố kiếm lời qua chênh lệch giá cổ phiếu hầu như sẽ bị triệt tiêu, chủ yếu lợi ích mà họ mong đợi liên quan đến phần cổ tức hàng năm từ số cổ phần sở hữu. Động lực này càng tăng thêm với những doanh nghiệp như MEF hay KSC khi mức cổ tức mang tính ổn định và có giá trị cao. Đây cũng là lý do tại sao các phiên họp ĐHĐCĐ thường niên của nhiều doanh nghiệp, đặc biệt là các doanh nghiệp họ Sông Đà lại chủ yếu là cán bộ, nhân viên lâu năm đã nghỉ hưu.

Việc có nguồn thu ổn định cũng khiến bản thân những cổ đông này cũng không có động lực để bán ra cổ phiếu cho dù mức giá thị trường có sụt giảm, dẫn đến tình trạng mất cân đối cung cầu một cách cực đoan. Cho dù người mua có đông đảo đến đâu nhưng vẫn không một ai bán ra cổ phiếu. Bên cạnh đó, mức giá hiện tại đã xuống quá thấp cũng là một phần nguyên nhân, khi giá trị cổ phiếu cho dù được bán cũng gần như không đáng kể.

Trí Thức Trẻ