Ứng dụng ngân hàng số tại Việt Nam: Lấy khách hàng làm cốt lõi

Chuyển đổi số hiện đang trở thành chủ đề "nóng" trên các diễn đàn kinh tế xã hội và đóng vai trò then chốt trong chiến lược phát triển của doanh nghiệp ở mọi lĩnh vực, trong đó có Ngân hàng.

Đây cũng là nội dung chính trong báo cáo "Ứng dụng Ngân hàng số tại Việt Nam khi lấy khách hàng làm cốt lõi" mới được MBBank phát hành vào cuối tháng 6/2021 với sự tham gia của các chuyên gia hàng đầu về chuyển đổi số tại Việt Nam.

Theo báo cáo, các Ngân hàng buộc phải thay đổi để thích ứng với hoàn cảnh mới trong kỉ nguyên công nghệ số từ chuyển đổi mô hình kinh doanh, trải nghiệm khách hàng, hệ thống sản phẩm/dịch vụ, tái cấu trúc tổ chức, hình thành bộ phận nhiệm vụ mới, trung tâm công nghệ,… Chính điều này đã tạo nên một "cuộc cách mạng" mạnh mẽ trong ngành Ngân hàng, đẩy nhanh quá trình số hoá, tạo ra những lợi thế cạnh tranh riêng biệt và mang lại trải nghiệm số đáp ứng nhu cầu ngày càng cao của khách hàng, đặc biệt ở thời điểm đại dịch Covid-19 bùng phát.

Có thể nói, Ngân hàng số là một bước phát triển đột phá, cho phép các Ngân hàng thương mại truyền thống thông qua áp dụng công nghệ và dữ liệu số tạo nên những sáng tạo đột phá cho sản phẩm dịch vụ truyền thống để cạnh tranh về biên độ chi phí, đồng thời mở rộng ra các hoạt động sản phẩm dịch vụ phi truyền thống khác, cũng như tìm kiếm được những vùng lợi nhuận mới. Nhìn vào toàn cảnh bức tranh về Ngân hàng số tại Việt Nam hiện nay, báo cáo đã đưa ra 5 chủ đề về chuyển đổi số trong ngành Tài chính – Ngân hàng tại Việt Nam: (1) Tài chính toàn diện và sự phát triển của Ngân hàng số; (2) Chuyển đổi số Ngân hàng để phát triển Ngân hàng số; (3) Công nghệ cho Ngân hàng số; (4) Kinh nghiệm và những bài học về phát triển Ngân hàng số tại VN và trên thế giới; (5)Xây dựng cộng đồng số để phát triển dịch vụ Ngân hàng số.

Theo báo cáo, quyết định số 149/QĐ-TTg về việc phê duyệt Chiến lược tài chính toàn diện quốc gia đến năm 2025, định hướng đến năm 2030 của Thủ tướng chính phủ cho thấy Ngân hàng số đã tạo ra một cơ hội lớn để Ngân hàng tiếp cận với khách hàng đại chúng, cung cấp những giải pháp tài chính thuận tiện với chi phí hợp lý trước những thách thức thời đại và sự cạnh tranh lớn từ Fintech. Báo cáo cũng đưa ra những luận điểm giúp các Ngân hàng vượt qua 4 thách thức lớn về mở rộng thị trường, cơ chế tiếp cận thị trường và cách thức phát triển trong chiến lược Ngân hàng số; đồng thời khẳng định cơ hội của Ngân hàng số trong chiến lược tài chính Quốc gia cũng như đưa ra những để xuất khuyến nghị trong thời gian tới.

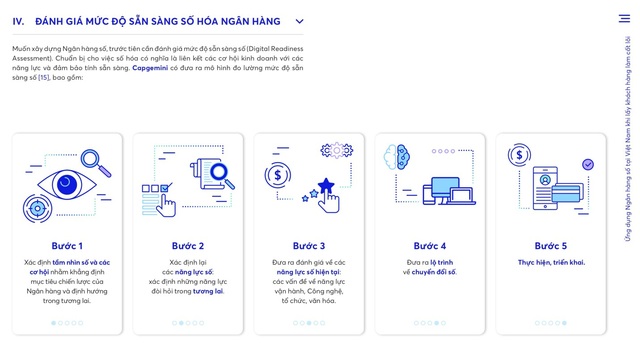

Đối với chủ đề chuyển đổi số để phát triển Ngân hàng số, các Ngân hàng sẽ phải trải qua ba giai đoạn chính trong tiến hình phát triển ngân hàng và lựa chọn các hình thái hoạt động phù hợp với chiến lược và định hướng. Để làm được điều đó, trước tiên các Ngân hàng cần đánh giá mức độ sẵn sàng số (Digital Readiness Assessment) và tập trung cho 6 yếu tố then chốt để xây dựng thành công ngân hàng số: (1) Tập trung vào việc mang lại giá trị cho các phân khúc khách hàng khác nhau; (2) Thường xuyên thử nghiệm để cải thiện trải nghiệm khách hàng; (3) Tổ chức hoạt động hướng tới tính sáng tạo, linh hoạt và tốc độ; (4) Tạo một hệ sinh thái để hợp tác; (5) Xây dựng mô hình hoạt động công nghệ thông tin hai tốc độ; (6) Sáng tạo với việc tiếp thị.

Mô hình đánh giá mức độ sẵn sàng số của Capgemini.

Bên cạnh đó, xác định công nghệ là nền tảng thúc đẩy chuyển đổi số trong lĩnh vực ngân hàng, báo cáo nhấn mạnh tầm quan trọng của công nghệ Internet vạn vật (IoT), Phân tích dữ liệu lớn (Big Data Analytics), Trí tuệ nhân tạo (AI), Điện toán đám mây (Cloud Computing), Lập trình ứng dụng API; Vấn đề an toàn bảo mật, quy định quản lý dữ liệu và Chuỗi khối (Blockchain), coi đây là các công nghệ cần được các Ngân hàng chú trọng ưu tiên đầu tư trong chiến lược trở thành một Ngân hàng số.

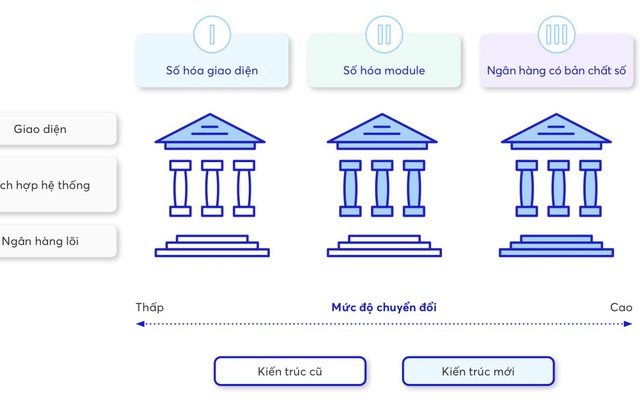

Trong báo cáo, các chuyên gia cũng tổng kết bài học từ các mô hình chuyển đổi số thành công của các ngân hàng Châu Á và Châu Âu cùng với những nền tảng pháp lý hỗ trợ việc chuyển đổi số từ các quốc gia đi trước. Có thể thấy, các ngân hàng trước đó triển khai chuyển đổi số theo 3 cấp độ từ thấp đến cao: số hoá về giao diện, số hoá theo module và các ngân hàng có bản chất số. Ngoài ra, vấn đề về hành lang pháp lý của quốc gia cũng được đề cập và đóng vai trò quan trọng trong thành công của chuyển đổi số của ngành ngân hàng.

Các cấp độ chuyển đổi số trong ngân hàng.

Tại Việt Nam, việc chuyển đổi số đang là chiến lược phát triển mạnh, kèm với hạ tầng số được đầu tư, nhưng mức độ số hóa của các Ngân hàng ở Việt Nam vẫn chưa đáp ứng được kỳ vọng. Vì thế, việc lựa chọn phương thức chuyển đổi số đi kèm với một hành lang pháp lý hiệu quả sẽ giúp các Ngân hàng Việt Nam sớm bắt kịp với xu hướng của thế giới. Trong số các Ngân hàng đang đầu tư mạnh mẽ cho chuyển đổi số, MBBank là một trong các Ngân hàng dành toàn bộ nguồn lực để trở thành Ngân hàng số. Tương tự như DBS của Singapore, MBBank xây dựng được chuỗi giá trị xung quanh việc số hóa, tạo sản phẩm – dịch vụ và gia tăng giá trị cho khách hàng dựa trên nền tảng số. Hệ sinh thái thông minh của MBBank không chỉ phục vụ mọi nhu cầu đời sống mà còn tạo nên những kết nối giá trị như số hoá các dịch vụ tiết kiệm, chuyển tiền quốc tế, cho vay, thanh toán thuế,… xây dựng hệ thống thanh toán rộng lớn qua banking sevices hay API Banking kết nối y tế, giáo dục, giao thông, dịch vụ công,… Sự thuận tiện của hệ sinh thái số đã đưa App MBBank - một trong hai sản phẩm số nổi bật của MBBank vươn lên đứng đầu các ứng dụng miễn phí được download tại App Store Việt Nam, cùng với hàng loạt giải thưởng uy tín trong nước và quốc tế thúc đẩy MBBank tăng tốc chuyển đổi số, hướng đến mục tiêu trở thành "Ngân hàng số số 1 Việt Nam".

Nhấn mạnh tại cuối Báo cáo, các chuyên gia khẳng định một Ngân hàng số thành công chỉ khi họ xác định được khái niệm về khách hàng và chăm sóc khách hàng trong kỷ nguyên số, xây dựng được cộng đồng và đặt trải nghiệm của khách hàng làm trọng tâm.

Để tìm hiểu thêm về Ngân hàng số Việt Nam, tải Báo cáo Ứng dụng Ngân hàng số tại Việt Nam khi lấy khách hàng làm cốt lõi tại link: https://bit.ly/Baocaonganhangso