Vì sao doanh nghiệp huy động trái phiếu cùng lãi suất dù năng lực tài chính khác nhau?

Năm 2020, thị trường trái phiếu đối mặt với rủi ro tăng cao khi đa nhiều doanh nghiệp phát hành có tình hình tài chính xấu đi do tác động của dịch Covid-19...

- 13-11-2020Thị trường trái phiếu doanh nghiệp tiếp tục hạ nhiệt

- 09-11-2020Nhiều nhà đầu tư cá nhân mua trái phiếu doanh nghiệp vì lãi suất cao

- 05-11-2020Trái phiếu doanh nghiệp: Rủi ro trái chủ tăng cao

Tài liệu mới được công bố của FiinRating - Bộ phận xếp hạng tín nhiệm thuộc FiinGroup - ghi nhận hoạt động phát hành trái phiếu doanh nghiệp ở Việt Nam đã tăng trưởng mạnh mẽ trong 5 năm qua. Nếu năm 2016, quy mô phát hành trái phiếu doanh nghiệp đạt mức 100.000 tỷ đồng thì đến năm 2020, chỉ sau 9 tháng, tổng giá trị phát hành đã đạt gần 300.000 tỷ đồng.

Đối tượng tham gia mua trái phiếu doanh nghiệp cũng đã thay đổi khi nhà đầu tư cá nhân đang ngày càng góp mặt nhiều hơn trong hoạt động mua các quỹ trái phiếu và đầu tư trực tiếp. Các doanh nghiệp bất động sản là những nhà phát hành tích cực nhất trong cuộc đua huy động vốn bằng trái phiếu, và cũng thường là đưa ra mức lãi suất cao nhất để hấp dẫn nhà đầu tư.

Sang năm 2020, thị trường trái phiếu đối mặt với rủi ro tăng cao khi đa nhiều doanh nghiệp phát hành có tình hình tài chính xấu đi do tác động của dịch Covid-19. Dữ liệu của FiinRating về 71 công ty bất động sản phát hành trái phiếu trong 9 tháng của năm 2020 cho thấy chỉ tiêu Debt/EBITDA đã tăng lên 7,11 lần so với mức 4,68 lần thời điểm cuối năm 2019.

Debt/EBITDA là hệ số đo lường khả năng thanh toán khoản nợ phát sinh của doanh nghiệp. Các công ty xếp hạng tín nhiệm sử dụng hệ số để đánh giá rủi ro vỡ nợ của tổ chức phát hành. Khi tỷ lệ Debt/EBITDA cao, xếp hạng của công ty có xu hướng bị hạ thấp do những khó khăn trong việc thực hiện nghĩa vụ tài chính và nợ.

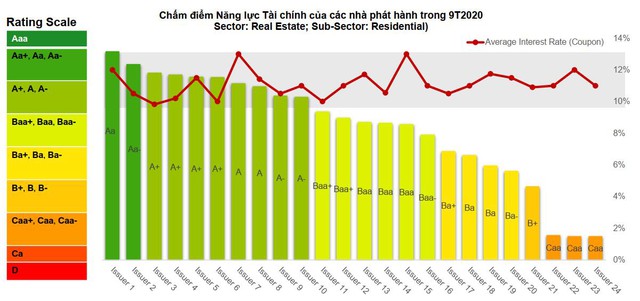

Trong bối cảnh thị trường trái phiếu tăng trưởng nóng, các nhà đầu tư, đặc biệt là nhà đầu tư cá nhân lại thiếu các công cụ đánh giá mức độ rủi ro. Thống kê kết quả các đợt phát hành, FiinRating ghi nhận đang có sự mất cân xứng giữa năng lực tín dụng của nhà phát hành và lãi suất trái phiếu trên thị trường.

Cụ thể, hầu hết các doanh nghiệp bất động sản hiện đang huy động trái phiếu với lãi suất từ 10 – 12%/năm. Tuy nhiên tình hình tài chính của các doanh nghiệp này rất khác nhau và được FiinRating xếp hạng từ Aa (rất tốt) đến Caa (Rất yếu). Đánh giá các yếu tố tài chính là một phần trong thẻ điểm xếp hạng tín nhiệm của FiinRating, chiếm gần 50% trọng số tùy theo ngành.

Việc các doanh nghiệp có năng lực tài chính yếu đang huy động được vốn với mức lãi suất tương đương với doanh nghiệp có năng lực tài chính tốt còn đặt ra dấu hỏi về nguồn tài chính, đặc biệt trong các đợt phát hành riêng lẻ. Đây là hình thức phát hành trái phiếu doanh nghiệp phổ biến thời gian qua, được đánh giá là kém minh bạch so với phát hành đại chúng.

Trên thực tế, hoạt động phát hành trái phiếu doanh nghiệp ồ ạt, không minh bạch và đặc biệt không có công cụ đánh giá rủi ro vỡ nợ đã diễn ra phổ biến những năm trước đây trên thị trường Trung Quốc và bắt đầu ghi nhận các đợt vỡ nợ, mất khả năng thanh toán riêng lẻ.

Theo số liệu của Bloomberg, thị trường trái phiếu doanh nghiệp quy mô 4.100 tỷ USD phát tín hiệu bất ổn từ năm ngoái khi ghi nhận kỷ lục các khoản nợ không thể trả đúng hạn. Các khoản nợ bằng USD đến hạn chưa được thanh toán đã vượt 55% so với tổng giá trị cả năm 2019 là dấu hiệu các vụ vỡ nợ trái phiếu doanh nghiệp tại Trung Quốc sẽ sớm xuất hiện và tăng cao. Trong đó, các doanh nghiệp bất động sản là đối tượng cần được theo dõi sát sao nhất, bởi chiếm phần lớn trong các khoản huy động vốn bằng trái phiếu với lãi suất cao.

Tại Việt Nam, trước đà tăng nóng của thị trường trái phiếu, từ ngày 1/9/2020, Bộ Tài chính đã đưa ra quy định mới nhằm kiểm soát hoạt động phát hành trái phiếu chặt chẽ hơn.

Theo đó, Nghị định 81/2020/NĐ-CP sửa đổi, bổ sung Nghị định 163/2018/NĐ-CP quy định dự nợ phát hành trái phiếu riêng lẻ tại thời điểm phát hành (bao gồm cả khối lượng dự kiến phát hành) không vượt quá 5 lần vốn chủ sở hữu tại quý gần nhất.

Các đợt phát hành phải cách nhau tối thiểu 6 tháng, mỗi đợt phải hoàn thành trong vòng 90 ngày kể từ ngày công bố thông tin; bắt buộc phải có hợp đồng tư vấn với tổ chức tư vấn (công ty chứng khoán, tổ chức tín dụng và định chế tài chính khác); bổ sung yêu cầu báo cáo tài chính kiểm toán trong hồ sơ phát hành phải có ý kiến chấp nhận toàn phần, nếu ngoại trừ phải có giải thích hợp lý và xác nhận của kiểm toán.

Cùng với đó, Dự thảo Nghị định quy định chi tiết thi hành một số điều của Luật Chứng khoán đang được Bộ Tài chính lấy ý kiến cũng quy định trong một số trường hợp phát hành trái phiếu ra công chúng, doanh nghiệp phải có báo cáo kết quả xếp hạng tín nhiệm về tổ chức phát hành.

Đây là quy định mới được cho là phù hợp với thông lệ chung khi phát hành trái phiếu ra công chúng. Tuy nhiên, hiện chỉ có 2 doanh nghiệp xếp hạng tín nhiệm được cấp phép, quy định trên đang gây tranh luận về nguồn lực của các công ty xếp hạnh tín nhiệm khi nhu cầu phát hành trái phiếu ra công chúng bùng nổ. Nhiều ý kiến cho rằng cần phải có lộ trình hợp lý để thực hiện quy định về xếp hạng tín nhiệm khi phát hành trái phiếu ra công chúng.

Mặt khác, FiinRating cũng cho biết, xếp hạng tín nhiệm của các doanh nghiệp trong nước còn đang "vướng" vào trần xếp hạng tín nhiệm quốc gia. Hiện nay, các tổ chức đánh giá quốc tế đang xếp hạng tín nhiệm quốc gia của Việt Nam ở ngưỡng Ba3/Bb-, nghĩa là thị trường có khả năng đáp ứng các nghĩa vụ tài chính thấp và có yếu tố đầu cơ. Các doanh nghiệp Việt Nam, do đó, cũng không thể được xếp hạng tín nhiệm cao hơn mức này. Đây có thể coi là "điểm mù" cho tất cả các nhà phát hành và công cụ nợ khi dùng xếp hạng theo chuẩn quốc tế do bị chặn trần xếp hạng tín nhiệm quốc gia.

CÙNG CHUYÊN MỤC