Vì sao lãi suất huy động có thể tăng trở lại trong năm 2024?

Theo giới phân tích, lãi suất huy động có khả năng tạo đáy và sẽ nhích dần lên trong năm 2024, theo cùng tốc độ phục hồi của các hoạt động kinh tế.

- 24-12-2023Loay hoay tìm kênh đầu tư mới khi lãi suất huy động chạm đáy

- 22-12-2023Ngân hàng nhận nhiều tiền gửi nhất hệ thống tiếp tục giảm lãi suất từ ngày 22/12, kỳ hạn dưới 12 tháng chỉ còn 3,5%/năm

- 19-12-2023Vì sao loạt 'ông lớn' ngân hàng hạ lãi suất xuống mức thấp nhất lịch sử?

- 18-12-2023Lãi suất huy động và cho vay sẽ diễn biến thế nào trong năm 2024?

Ảnh minh họa

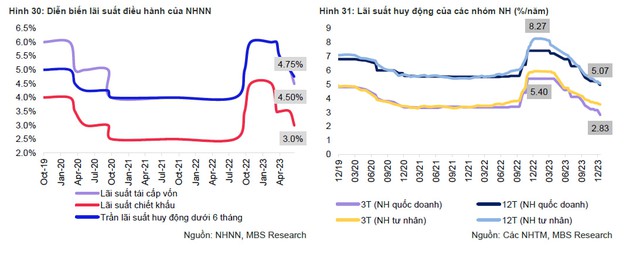

Sau khi thị trường tiền tệ dần ổn định trở lại, từ quý I/2023, Việt Nam đã chuyển dịch chính sách tiền tệ từ trạng thái kiểm soát "chặt chẽ" ở những thời điểm trước đó sang trạng thái "linh hoạt, nới lỏng hơn" nhằm đáp ứng yêu cầu cấp thiết, tháo gỡ khó khăn về thanh khoản, tín dụng, thúc đẩy phục hồi, phát triển sản xuất kinh doanh.

Cụ thể, Ngân hàng Nhà nước (NHNN) đã thực hiện 4 lần cắt giảm lãi suất điều hành với tổng mức cắt giảm 1,5 điểm %, đưa lãi suất chiết khấu và lãi suất tái cấp vốn xuống lần lượt là 3% và 4,5%; trần lãi suất huy động kỳ hạn dưới 6 tháng xuống mức 4,75%. Theo đó, lãi suất huy động của các NHTM giảm mạnh từ 2 – 3 điểm % ở tất cả các kỳ hạn.

Tính đến hiện tại, hầu hết lãi suất huy động kỳ hạn 12 tháng của các NHTM đều ở dưới mức 6%; các NHTM lớn đều đưa lãi suất này về mức xấp xỉ 5,0% - 5,25%, thấp hơn cả giai đoạn 2020 - 2021 (Covid-19).

Nguồn: MBS Research

Theo Chứng khoán MB (MBS), việc lãi suất huy động giảm sâu bên cạnh chính sách điều hành của NHNN cũng xuất phát từ nguyên nhân cầu tín dụng thấp. Tính đến cuối tháng 11/2023, dư nợ tín dụng toàn hệ thống mới chỉ tăng 9,15% so với đầu năm, thấp hơn nhiều so với con số tăng trưởng 13,8% cùng kỳ năm ngoái, cũng như còn cách khá xa so với mục tiêu 14% mà NHNN đặt ra cho cả năm.

"Cầu tín dụng thấp cho thấy năng lực hấp thụ vốn của nền kinh tế còn hạn chế, doanh nghiệp và người dân chưa lạc quan về triển vọng kinh tế cũng như lãi suất cho vay còn neo ở mức cao chưa kích thích nhu cầu sử dụng vốn", MBS cho biết.

Theo MBS, lãi suất huy động có khả năng tạo đáy trong quý I/2024 và khó có khả năng giảm thêm chủ yếu do cầu tín dụng sẽ có xu hướng tăng lên trong năm 2024. Trong bối cảnh xuất khẩu tăng trưởng tích cực hơn ở mức 6 – 7%, đầu tư và tiêu dùng đều khởi sắc trên nền thấp của cùng kỳ năm ngoái, nhóm phân tích cho rằng nhu cầu sử dụng vốn sẽ quay trở cân bằng với tình trạng dư thừa thanh khoản hiện nay.

MBS kỳ vọng tăng trưởng tín dụng trong năm 2024 sẽ đạt khoảng 13 – 14%. Tuy nhiên, ở chiều ngược lại, áp lực tăng lên lãi suất không lớn do chu kỳ thắt chặt tiền tệ của Mỹ hầu như đã chấm dứt. Với dự báo lãi suất điều hành của FED sẽ hạ xuống mức xấp xỉ 4% cuối năm 2024, áp lực lên tỷ giá không lớn, NHNN sẽ có dư địa để duy trì chính sách tiền tệ như hiện tại.

"Chúng tôi dự báo lãi suất huy động kỳ hạn 12 tháng của các NHTM lớn sẽ có thể nhích thêm 0,25 – 0,5 điểm %, quay về mức 5,25% - 5,5% trong năm 2024", MBS cho biết.

Tại báo cáo phân tích mới công bố, Chứng khoán Rồng Việt (VDSC) cũng cho rằng lãi suất huy động hiện nay đang là mức rất thấp, phần nhiều do nhu cầu vốn trong nền kinh tế còn yếu khiến các ngân hàng không có nhiều áp lực trong huy động – tránh được tình trạng cạnh tranh huy động bằng lãi suất – vốn thường thấy trong những giai đoạn nền kinh tế sôi động ở các năm trước.

Bên cạnh đó, mức độ hỗ trợ của Thông tư 26 về việc cho phép tính tiền gửi của Kho bạc Nhà nước vào tỷ lệ LDR sẽ giảm dần từ năm 2024, ít nhiều sẽ khiến áp lực chi phí huy động tăng lan tỏa dần trong hệ thống.

"Chúng tôi cho rằng lãi suất huy động có thể sẽ nhích dần lên trong năm 2024, theo cùng tốc độ phục hồi của các hoạt động kinh tế", VDSC đánh giá.

CÙNG CHUYÊN MỤC

Tạo vốn mồi thúc đẩy phát triển nhà ở xã hội

20:03 , 11/12/2024