Vì sao Phố Wall “nháo nhào” khi lợi suất trái phiếu bùng nổ?

Giới đầu tư cổ phiếu ở Phố Wall đang ra sức tìm kiếm câu trả lời cho câu hỏi lợi suất trái phiếu không ngừng tăng có ý nghĩa như thế nào đối với thị trường chứng khoán?

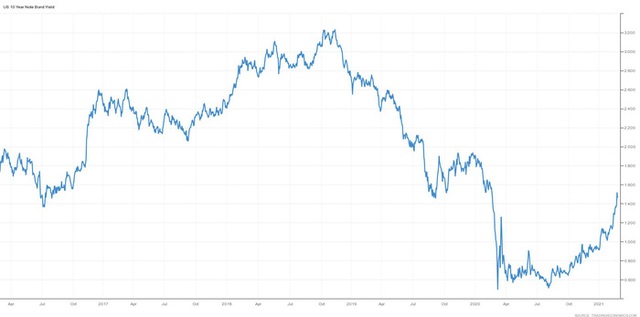

Từ hôm 10/2 đến nay, lợi suất trái phiếu kho bạc Mỹ kỳ hạn 10 năm - không tính đến yếu tố lạm phát - đã tăng từ 1,13% lên 1,61%, tương đương tăng 48 điểm cơ bản và đạt mức cao nhất trong 1 năm.

Lợi suất tăng phản ánh kỳ vọng lạm phát tăng. Nỗi lo lạm phát khiến nhà đầu tư bắt đầu tính đến khả năng Cục Dự trữ Liên bang (Fed) có thể dịch chuyển chính sách sớm hơn dự kiến, bằng cách cắt giảm chương trình mua trái phiếu hoặc thậm chí nâng lãi suất từ một thời điểm nào đó. Tất cả những thay đổi như vậy đều ảnh hưởng tiêu cực đến giá cổ phiếu. Trong phiên ngày thứ Năm (25/2), chỉ số Dow Jones sụt 559 điểm, đánh dấu phiên giảm mạnh nhất trong 1 tháng.

Trao đổi với hãng tin CNBC, chuyên gia Peter Tchir của Academy Securities nói rằng đợt tăng gần đây của lợi suất trái phiếu kho bạc Mỹ kỳ hạn 10 năm phản ánh quan điểm về lạm phát, nhưng chưa chắc quan điểm đó là sự thật. "Đà tăng của lợi suất trái phiếu 10 năm không phản ánh lạm phát tăng trên thực tế, mà cho thấy rằng nhà đầu tư đang kỳ vọng là lạm phát sẽ tăng", ông Tchir nói.

Nhà phân tích trên lưu ý rằng Chủ tịch Fed Jerome Powell đã bác bỏ ý tưởng cho rằng lạm phát đang có chiều hướng tăng mạnh. Trong hai phiên điều trần vào tuần này, ông Powell đều nói rằng những dấu hiệu quan trọng của lạm phát leo thang đều chưa hiện hữu trong thế giới thực, và nếu có, thì sự gia tăng đó sẽ chỉ mang tính tạm thời.

Nhà đầu tư đang lo về lạm phát. Ông Powell nói đừng lo. Vậy ai đúng? Theo CNBC, câu trả lời tùy thuộc vào người được hỏi và những yếu tố được lấy làm căn cứ.

Lạm phát trong thế giới thực hiện có hay không? Nếu nhìn vào diễn biến giá hàng hóa cơ bản thì câu trả lời là có: Giá dầu thế giới gần đây liên tục lập đỉnh của hơn 1 năm, giá đồng lên mức cao nhất hơn 10 năm.

Nhưng các dấu hiệu của lạm phát giá tiêu dùng thì hầu như không có. Ở Mỹ, tốc độ lạm phát đã ở dưới ngưỡng 2% trong suốt nhiều năm.

Diễn biến lợi suất trái phiếu chính phủ Mỹ 10 năm trong vòng 5 năm gần đây.

Những người có quan điểm giá lên (bull) về cổ phiếu như ông Tchir cho rằng, trong trường hợp này, việc lợi suất tăng không phải là một nhân tố gây bất lợi cho cổ phiếu: "Lần này, lợi suất tăng là do tăng trưởng kinh tế, kích cầu và hạ tầng. Tất cả những điều này đều có lợi cho cổ phiếu. Vì thế, đà tăng lợi suất không khiến tôi cảm thấy lo sợ nhiều".

Cũng theo ông Tchir, sự tăng giá hàng hóa cơ bản gần đây có thể được hấp thụ dễ dàng. Nhà phân tích này tin rằng phần lớn sự tăng giá này chỉ là vấn đề tạm thời, phản ánh kỳ vọng nền kinh tế sắp mở cửa trở lại, và theo giời gian, giá hàng hóa cơ bản sẽ quay trở lại mức bình thường.

Chiến lược gia Hans Mikkelsen thuộc Bank of America có sự khác biệt quan điểm với ông Tchir. Ông Mikkelsen nhất trí với ông Tchir về phục hồi tăng trưởng kinh tế, nhưng cho rằng sự phục hồi đó sẽ diễn ra mạnh mẽ hơn nhiều so với dự kiến và theo đó sẽ đẩy lạm phát tăng lên.

"Từ mùa hè năm 2020, các chuyên gia kinh tế đã liên tục đánh giá thấp tăng trưởng kinh tế. Việc đó có thể trở thành một rủi ro thực sự, vì Fed sẽ không thể giữ mãi lập trường chính sách mềm mỏng", vị chiến lược gia phát biểu.

Theo ông Tchir, mấu chốt của vấn đề nằm ở việc liệu ông Powell có giữ vững được lập trường chính sách hiện nay. "Nếu Fed tiếp tục cam kết giữ lãi suất ngắn hạn ở mức thấp, mọi người sẽ cảm thấy yên tâm. Ông Powell đã nói là ông ấy thoải mái với lạm phát ở hiện tại và ông ấy sẽ không phản ứng với những thay đổi ngắn hạn. Tôi tin là ông ấy sẽ giữ vững lập trường", ông Tchir nói.

Còn có một lý do khác khiến giới đầu tư ở Phố Wall bán mạnh cổ phiếu khi lợi suất tăng. Đó là, giá cổ phiếu đã tăng quá cao nên chỉ cần lợi suất nhích lên là nhà đầu tư, nhất là những người nắm giữ cổ phiếu công nghệ, có lý do để chốt lời.

VnEconomy