VN-Index liên tiếp thất bại trước mốc 1.300 điểm, điều gì đang xảy ra với chứng khoán Việt Nam?

Nhiều tổ chức lớn như các quỹ ngoại Dragon Capital, Pyn Elite Fund hay một số công ty chứng khoán cũng đang có những góc nhìn trái chiều về triển vọng của thị trường chứng khoán Việt Nam thời gian tới.

- 13-07-2024Dragon Capital: Định giá nhiều nhóm ngành không còn rẻ, chứng khoán sẽ tiếp tục giằng co và nhiều biến động

- 13-07-2024Một mã chứng khoán bị khối ngoại bán ròng đột biến hơn 1.300 tỷ trong tuần 8-12/7

- 13-07-2024Cập nhật số liệu CTCK ngày 13/7: Nhiều tên tuổi lớn hé lộ KQKD quý 2, MBS lãi cao kỷ lục, xuất hiện khoản lợi nhuận "đi lùi" so với cùng kỳ

Thị trường chứng khoán tuần qua thêm một lần nữa chứng kiến nỗ lực bất thành của VN-Index trong việc chinh phục ngưỡng 1.300 điểm. Đây không phải lần đầu chỉ số thất bại trước mốc điểm này. Trong quý 2 vừa qua, VN-Index đã nhiều lần ngấp nghé, thậm chí có lúc đóng cửa trên 1.300 điểm hồi trung tuần tháng 6 nhưng sau đó lại tuột mất thành quả một cách chóng vánh.

Có nhiều nguyên nhân khiến thị trường thiếu động động lực để vượt ngưỡng cản quanh vùng 1.300 điểm như sự phân hoá giữa các nhóm ngành, giữa các cổ phiếu đặc biệt trong nhóm vốn hoá lớn. Rõ ràng, sau giai đoạn đi lên đồng loạt trong quý đầu năm nhờ môi trường lãi suất thấp kỷ lục và tăng trưởng lợi nhuận từ nền thấp của năm ngoái, tình hình đã khó khăn hơn từ đầu quý 2 vừa qua.

Áp lực tỷ giá khiến lãi suất được dự báo khó giảm thêm, thậm chí có thể tăng nhẹ là một yếu tố ảnh hưởng đến dòng tiền vào thị trường. Bên cạnh đó, thị trường bất động sản vẫn ảm đạm khiến các "cổ đất" trên sàn chứng khoán cũng gặp khó. Nhóm ngân hàng cũng chịu tác động một phần do áp lực từ nợ xấu và suy giảm chất lượng tài sản.

Ngược lại, điểm sáng đến từ nhóm công nghệ, viễn thông, bán lẻ,… với những câu chuyện riêng hấp dẫn. Tuy nhiên, việc tăng quá nóng giai đoạn trước cũng đã khiến nhiều cổ phiếu nhóm này chịu áp lực điều chỉnh. Thử thách trong ngắn hạn là khó tranh khỏi dù triển vọng tăng trưởng về dài hạn vẫn được đánh giá cao nhờ "trend" AI (với nhóm công nghệ), Data Center (với nhóm viễn thông) hay sự phục hồi sức mua tiêu dùng (với nhóm bán lẻ)…

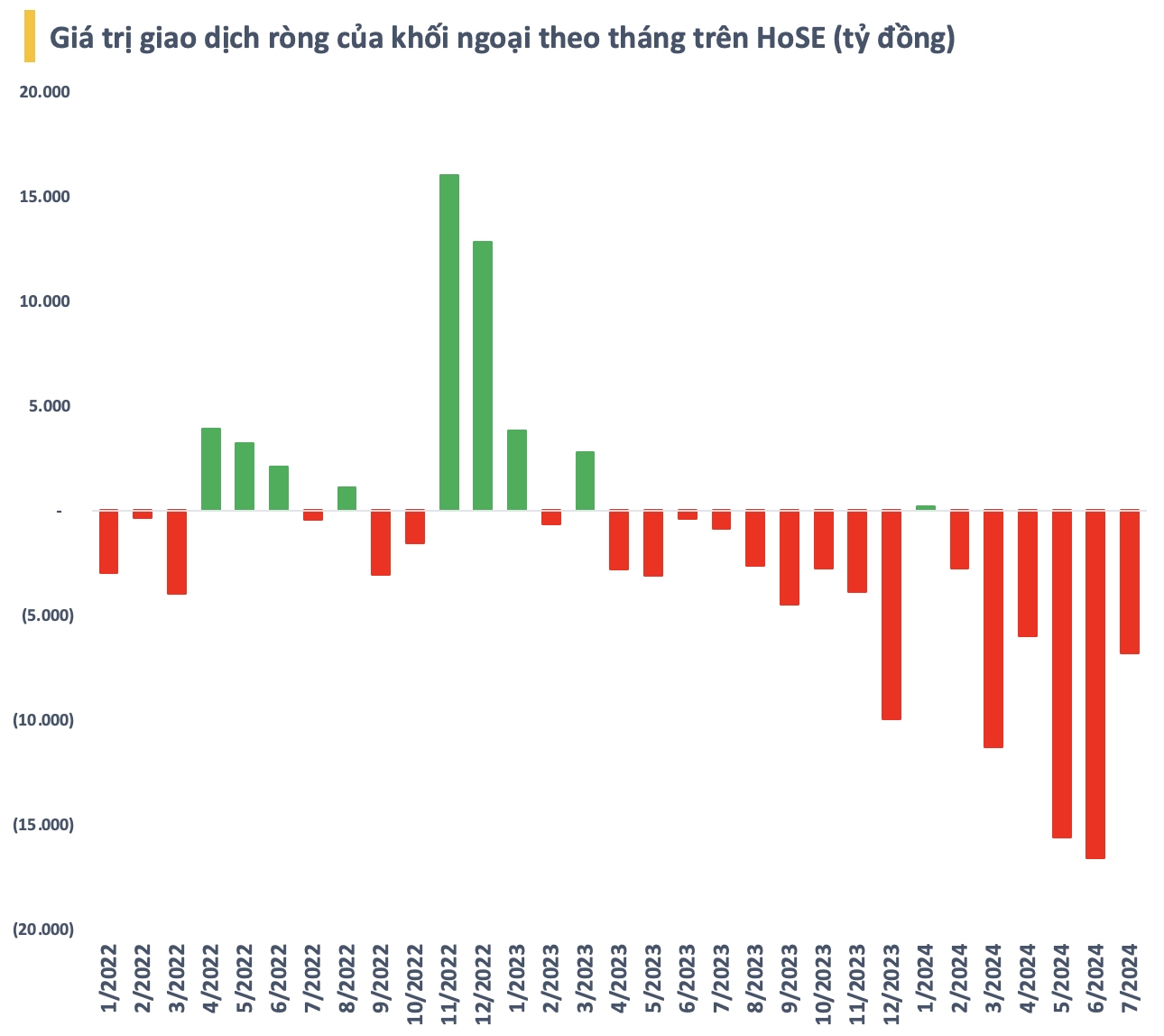

Bên cạnh yếu tố phân hoá, áp lực bán ròng từ khối ngoại cũng tác động tiêu cực đến tâm lý nhà đầu tư và kìm hãm đà đi lên của thị trường. Trong tháng 6, khối ngoại đã bán ròng kỷ lục gần 16.600 tỷ đồng trên HoSE. Xu hướng này vẫn chưa có dấu hiệu dừng lại khi nhà đầu tư nước ngoài tiếp tục xả hơn 6.800 tỷ từ đầu tháng 7. Giá trị bán ròng luỹ kế từ đầu năm đã lên đến gần 59.000 tỷ đồng (2,3 tỷ USD).

Thực tế, áp lực bán ròng mạnh của khối ngoại không chỉ diễn ra tại Việt Nam mà còn ở hầu hết các thị trường châu Á. Trong báo cáo mới đây, Dragon Capital cho rằng việc giải thể quỹ iShares Frontier ETF, với tổng tài sản khoảng 120 triệu USD tại Việt Nam, cũng góp phần tăng thêm áp lực này.

Trên cơ sở định giá một số ngành đang tương đối cao và đã phản ánh trước kỳ vọng tăng trưởng, Dragon Capital giữ quan điểm thận trọng về thị trường nói chung và ưu tiên việc lựa chọn cổ phiếu có mức định giá an toàn. Đặc biệt, trong bối cảnh dòng tiền của nhà đầu tư trong nước đang hấp thu và cân bằng lực bán của nhà đầu tư nước ngoài, thị trường có thể tiếp tục giằng co và nhiều biến động.

Mặt khác, quỹ ngoại này cũng chỉ ra một số yếu tốc có tác động tích cực lên thị trường chứng khoán thời gian tới như việc Fed đang đến gần thời điểm cắt giảm lãi suất, mùa báo cáo kết quả kinh doanh quý 2 được kỳ vọng tích cực, với ước tính tăng trưởng lợi nhuận từ 14-17% so với cùng kỳ và dự thảo thông tư sửa đổi quy định ký quỹ trước giao dịch dự kiến sẽ được Bộ Tài chính công bố vào tháng 7.

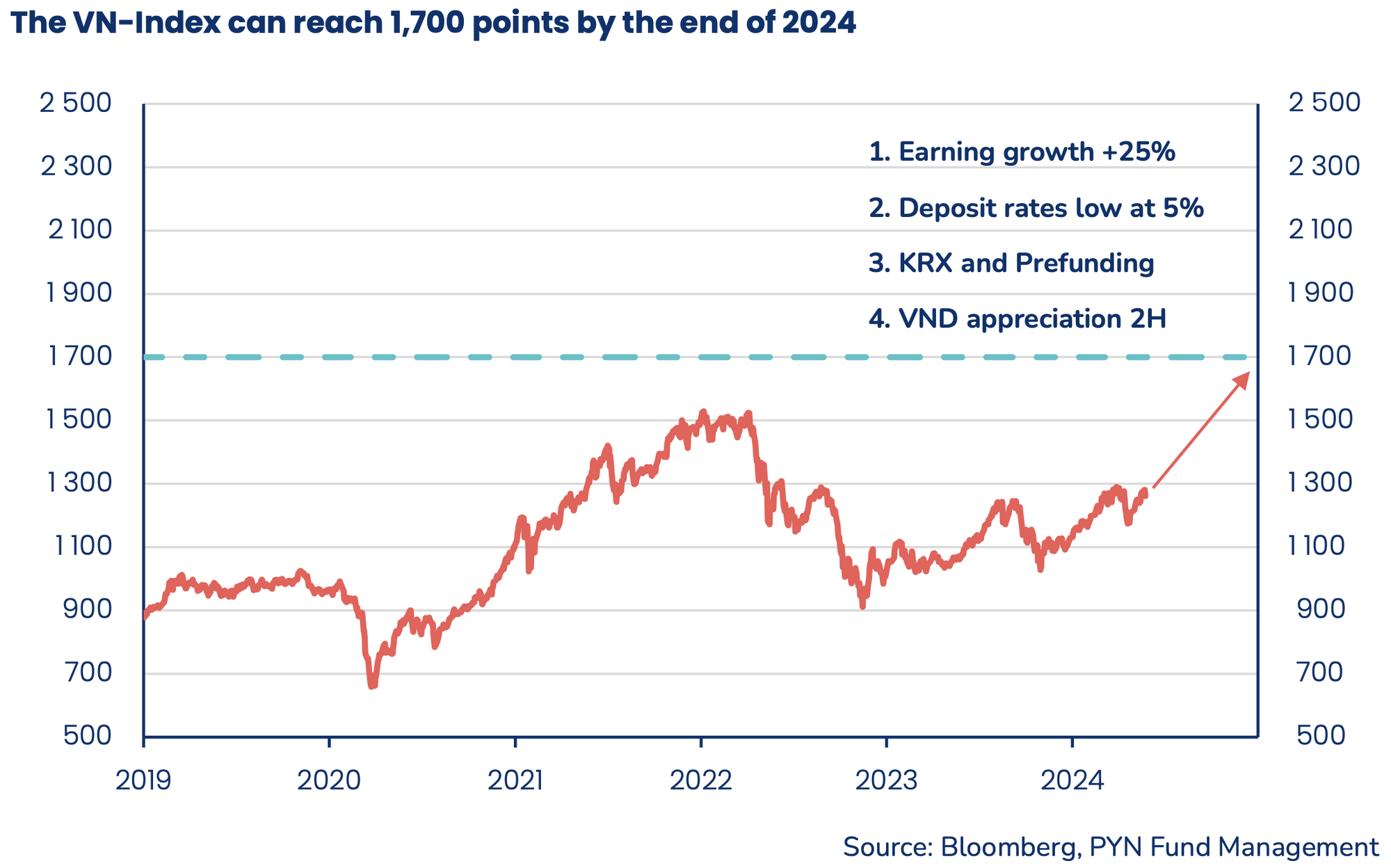

Lạc quan hơn, một quỹ ngoại lớn khác trên thị trường là Pyn Elite Fund lại dự báo VN-Index có thể đạt đến 1.700 điểm vào cuối năm 2024. Ngoài sự tăng trưởng thu nhập mạnh mẽ, quỹ ngoại này còn chỉ ra các yếu tố khác cũng có thể thúc đẩy tâm lý của các nhà đầu tư trong nước, thậm chí dẫn đến một động lực mạnh mẽ ở mức thị trường chứng khoán. Đầu tiên là kỳ vọng về việc cắt giảm lãi suất sắp tới của Mỹ sẽ làm giảm bớt áp lực lên VND, điều đang tác động tiêu cực đến thị trường chứng khoán Việt Nam.

Bên cạnh đó, hệ thống giao dịch KRX mới dự kiến sẽ được triển khai trong năm nay và nút thắt về việc ký quỹ trước giao dịch của các nhà đầu tư tổ chức nước ngoài có thể được tháo gỡ ngay sau quý 3 tới đây sẽ tác động tích cực đến thị trường. Ngoài ra, Pyn Elite Fund cũng kỳ vọng lãi suất ở Việt Nam sẽ duy trì ở mức rất vừa phải, qua đó thúc đẩy tăng trưởng kinh tế.

Trong khi đó, Chứng khoán KBSV lại có cái nhìn thận trọng hơn khi giảm mức điểm kỳ vọng của chỉ số VN-Index thời điểm cuối năm xuống 1.320 điểm (từ mức 1.360 điểm trong báo cáo gần nhất). KBSV hạ dự báo tăng trưởng EPS bình quân các doanh nghiệp niêm yết trên sàn HSX xuống 14% (từ mức 19% đưa ra trong báo cáo gần nhất) sau khi số liệu quý 1 công bố không lạc quan như kỳ vọng.

Việc giảm dự phóng này cũng phản ánh quan điểm thận trọng hơn về 2 ngành vốn hoá lớn như ngân hàng, bất động sản trước xu hướng tăng trở lại của mặt bằng lãi suất và sự phục hồi chậm chạp của thị trường bất động sản. Dù vậy, CTCK này cũng nhấn mạnh mức tăng 14% này vẫn được đánh giá là mức tăng cao, hỗ trợ xu hướng của thị trường chứng khoán nói chung.

Bên cạnh đó, xu hướng tăng trở lại của mặt bằng lãi suất trước áp lực tỷ giá cũng là yếu tố tác động đến thị trường. Nhóm phân tích dự báo mặt bằng lãi suất huy động sẽ tiếp tục xu hướng tăng 0,7%- 1% trong nửa cuối năm 2024, gây áp lực lên thị trường chứng khoán. Dự báo áp lực tỷ giá sẽ còn căng thẳng trong quý 3, trước khi hạ nhiệt vào quý 4 nhờ việc Fed hạ lãi suất cũng như nguồn ngoại tệ gia tăng từ kiều hối, xuất khẩu bước vào mùa cao điểm.

CÙNG CHUYÊN MỤC